空头排列的技术特征如下。

(1)出现在下降趋势中。

(2)K线、短期均线、中期均线、长期均线从下到上依次排列且方向向下。大多数情况下,各周期均线呈向下的圆弧形。

空头排列的技术含义:

后市看跌,是交易者非常重要的空仓期。大盘和个股经过一段上升后,由升转跌,继而进入空头排列,表明熊市蹒跚而来,后市将会下跌很久,跌幅很深。交易者见到股价或指数呈空头排列时,应当及时清仓离场。

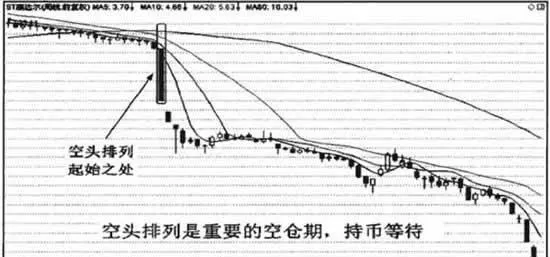

图1是ST康达尔(000048)的周线图。股价和均线形成空头排列后,股价随即大幅下跌。交易者见到空头排列的股票以后,空仓的要持币等待,持仓的应当果断清仓。

周线比较难以形成空头排列,但一且形成,杀伤力往往大于日线。

图1 空头排列,持币等待

需要特别提醒的是:空头排列是重要的空仓期,并不表示交易者一直等到空头排列完全形成时才离场。趋势交易的离场标准是,只要任何趋势分析方法给出明确的卖出信号,就应该果断离场。

对于趋势交易者来说,果敢的性格和壮士断臂的勇气有时远比趋势技术本身重要。交易者做错和跌倒并不可怕,这也是交易中不可避免的事情,可怕的是跌倒之后再也没有能力和机会爬起来。在趋势交易中,及时卖出总是比正确买入重要很多。对卖出迟疑不决,也远比不敢买入对交易的危害大得多。

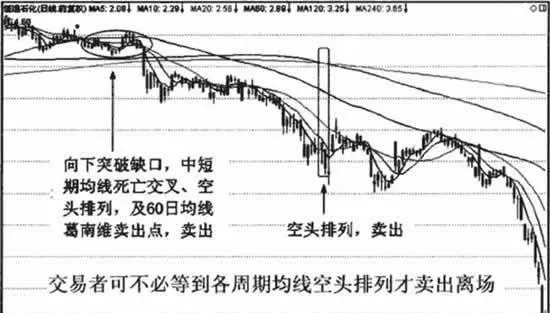

如图2所示,恒逸石化(000703)。股价在顶部跌破60日均线时,60日均线已经走平,因此是60日均线葛南维第六大法则卖出点。其后股价虽然再度上攻并收复60日均线,但60日均线继续走平,反弹也只在60日均线上短暂停留两日,随即继续下跌走势。

图2 各周期均线形成空头排列是必须清仓的卖出信号

随后股价继续下跌,向下跳空收出一根大阴线。这根大阴线技术意义重大,首先,大阴线本身就是强烈的看跌信号。其次,收出大阴线后,技术图形出现了向下突破缺口。再次,均线形态方面,中短期均线出现死亡交叉,并形成向下发散的空头排列形态。虽然这只是一根不算起眼的大阴线,但当它集如此多的卖出信号于一身时,其看空的意义将超乎寻常。任何胆敢轻视该大阴线的交易者,都将付出惨痛的代价。

均线的周期,就是多空双方投入到交易战争中的兵力规摸。当各周期均线空头排列时,表明空方已经在战场上全方位、全区域扫荡多方。当然空方的崛起并不是自这一刻开始,只是阵地的收复和扩大需要一个过程,中长期均线的方向不会一下子转变。在牛去熊来之际,空方派出的任何一股部队都是强大的,交易者不必寄望于正被蚕食的中长期均线,而应在中短期均线和其他趋势分析方法发出明确的离场信号时立刻抛售,清仓撤离。

从图上可以观察到,当全部均线形成空头排列时,股价已跌至3元左右。如果等到此时才沽清筹码,损失将会变得非常惨重。

即便如此,那些仍然持有仓位的犹像不决的交易者,此时清空账户股票也不算太晚。切不可到此时仍对股价反弹抱有幻想,贪恋或许可以捕捉到的减少损失的机会。该股自最高点4.7元下跌,一直跌到0.13元,长期均线空头排列的威力可见一斑。

和多头排列一样,实战中运用空头排列时,交易者可以只选择短期均线结合中期均线的组合方式,比如5日、10日、20日和60日均线组合,而不是前面推荐使用的5日、10日、20日、60日、120日和240日均线组合。使用中短期均线系统,当均线系统形成空头排列时,可以避免信号太迟的滞后缺点,又可以利用均线组合稳定的优点,得出大概率的趋势判断结论。

均线系统出现空头排列,表明空方控制着局面,市道趋淡,交易者见此形态要持币做空,不要轻易入市。如果短期、中期、长期均线同时呈空头排列,往往预示着熊市路途还很漫长,交易者完全可以刀枪入库,让自己休一个长假。

如果交易者能够严格执行纪律,只做日K线、5日、10日、20日、60日均线多头排列的股票,不失为一种损失很小、盈利比较可观的趋势交易方式。进场点可以选在日K线、5日、l0日、20日、60日均线首次呈现多头排列时,离场点选在首次空头排列时。这种操作方式赚不到最多的利润,因为多头排列不是一种很好的进场点,空头排列也不是最佳的离场点,进场和离场都非常滞后,牺牲了大段的利润和时间。即便如此,只要交易者持之以恒,就可以在股市中长期稳定盈利。

下面用上证指数历史走势进行验证。选取的时间段从2005年7月开始,至2012年7月底止。为计算方便,进场点和离场点的位置均以当日收盘价为标准。

在这期间,符合标准的走势一共出现了八次。

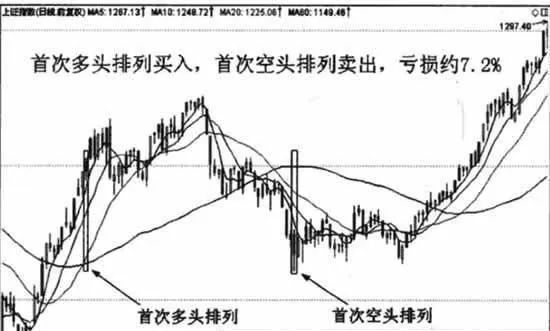

第一次交易机会如图3所示。该图是上证指数(999999) 2005年7月至2005年底的日K线图。2005年8月10日,上证指数首次出现多头排列,当日上证指数收盘1165.03点这是第一次入场机会,进场买入。2005年10月28日首次出现空头排列,当日上证指数收盘1080.87点,卖出离场。第一次进场亏损84.16点,比例约为7.2%(不含佣金和印花税,以下同)。

图3 亏损84.16点,亏损比例约7.2%

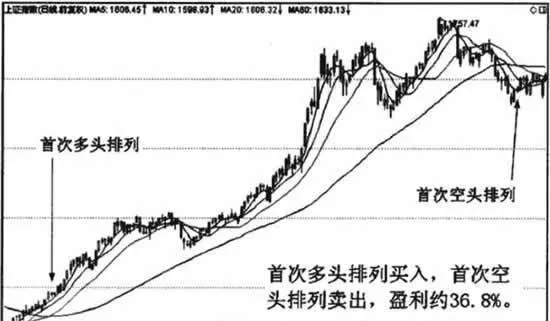

第二次交易机会如图4所示。2005年12月27日,上证指数首次出现多头排列,当日收盘1154.29点,进场。2006年8月9日,首次出现空头排列,当日上证指数收盘1578.57点,离场。这一次入场盈利424.28点,盈利约为36.8%。

图4 盈利424.28点,盈利比例约36.8%

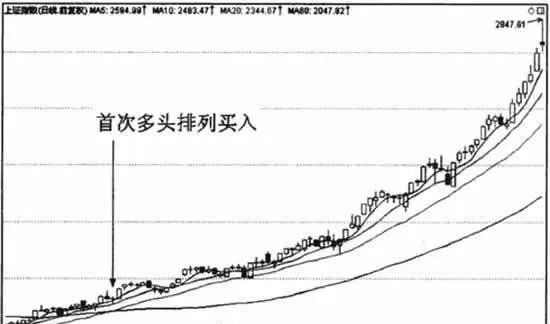

第三次交易机会如图5所示。2006年9月14日,首次出现多头排列,当日上证指数收盘1689.69点,进场。

图5 进场点1689.69点

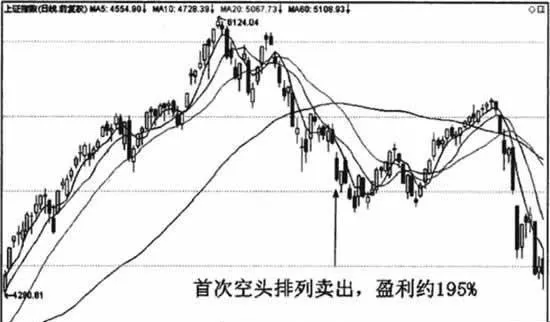

如图6所示。2007年11月22日,首次出现空头排列,当日上证指数收盘4984.16点,离场。第三次入场盈利3294.47点,盈利比例约为195%。

图6 离场点4984.16点。盈利3294.47点,盈利比例为195%。

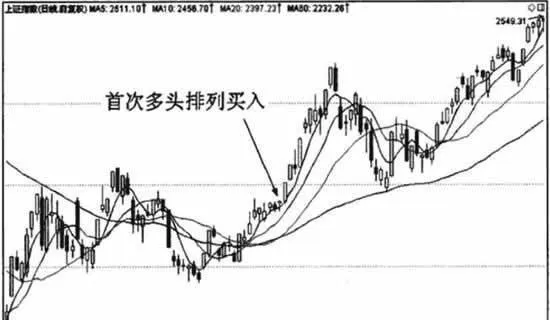

第四次交易机会如图7所示。2009年2月2日,首次出现多头排列,当日上证指数收盘2011.68点,进场买入。

图7 进场点2011.68点

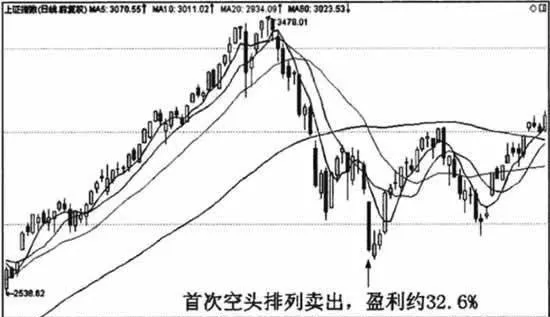

如图8所示。2009年8月31日,首次出现空头排列,当日上证指数收盘2667.75点,离场,第五次入场盈利656.07点,盈利比例约为32.6%。

图8 离场点2667.75点。盈利656.07点,盈利比例为32.6%。

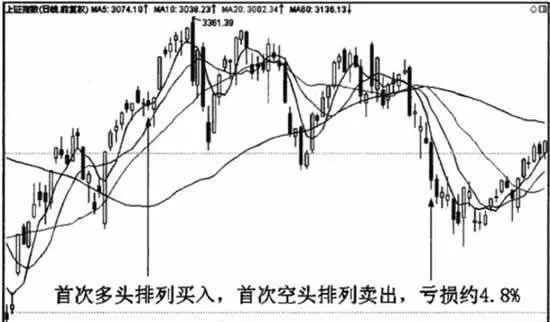

第五次交易机会如图9所示。2009年11月12日,首次出现多头排列,当日上证指数收盘3172.95点,进场。2010年1月26日,首次出现空头排列,当日上证指数收盘3019.39点,离场。第六次入场亏损153.56点,亏损比例约为4.8%。

图9 亏损153.56点,比例约为4.8%

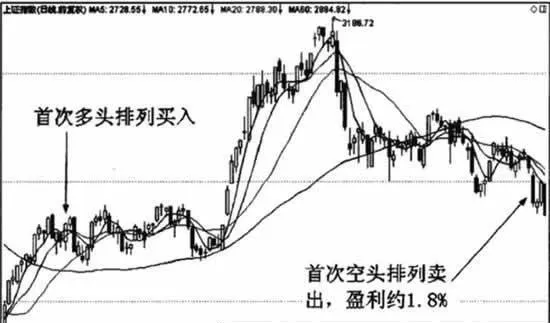

第六次交易机会如图10所示。2010年8月6日,首次出现多头排列,当日上证指数收盘2658.39点,进场。2011年1月14日,首次出现空头排列,当日上证指数收盘2706.66点,离场。

第六次入场盈利48.27点,盈利比例约为1.8%。

图10 盈利132.95点,比例约为1.8%

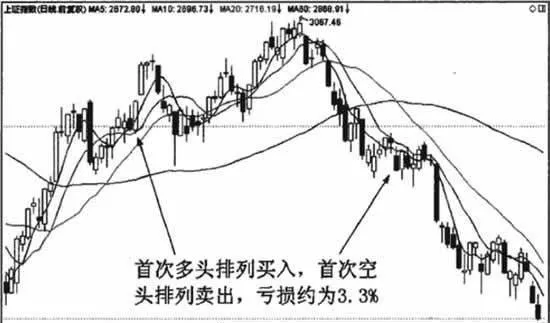

第七次交易机会如图11所示。2011年2月16日,首次出现多头排列,当日上证指数收盘2942.31点,进场。2011年5月12日,首次出现空头排列,当日上证指数收盘2844.08点,离场。第七次入场亏损98.23点,亏损比例约为3.3%。

图11 亏损98.23点,比例约为3.3%

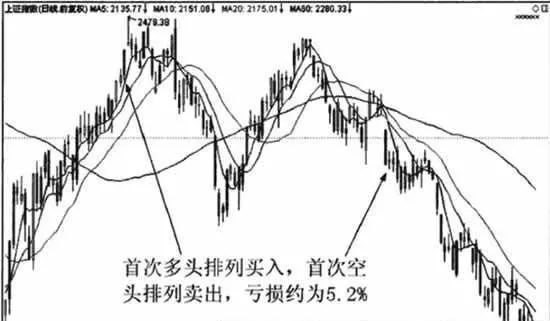

第八次交易机会如图12所示。2012年2月24日,首次出现多头排列,当日上证指数收盘2439.63点,进场。2012年6月15日,首次出现空头排列,当日证指数收盘2311.92点,离场。第八次入场亏扣127.71点,亏损比例约为5.2%。

图12 亏损127.71点,比例约为5.2%

对于长达八年多的K线走势,共交易八次,平均一年交易一次。其中盈利四次,亏损四次。

盈利的有第二次:盈36.8%;第三次:盈195%;第四次:盈32.6%;第六次:盈5.0%。

亏报的有第一次:亏7.2%;第五次:亏4.8%;第七次:亏2.7%;第八次:亏5.2%。

从八次交易的情况来看,输赢比例各是50%,和抛硬币的概率一样。重要的不在于盈利和亏损的次数,而在于每一次亏损的比例都很小,而盈利的比例则相对较大。

因为5日、10日、20日、60日均线是短期均线和中期均线的组合,无论是形成多头排列还是空头排列,都至少是一波中期行情。所以即便是反弹,当形成多头排列时,行情也要向上冲一阵,然后才会转身向下,慢慢带动均线形成空头排列。这一上一下,就保证了空头排列离场时,即便是亏损,亏损的幅度也很小。当形成多头排列后,恰好是一轮牛市,交易者就可以轻轻松松地把可观的盈利收人囊中。反之,如果形成空头排列后恰好是一轮熊市,交易者也可以轻松地回避掉。

从这一案例可以看出,多头排列进场,空头排列离场,一定不会错过大牛市,一定可以避开大熊市。在震荡整理行情中,一定可以做到微盈或微亏。

截断亏损,让利润奔跑。多少交易者期盼如此,却不知道如何去做。现在有如此简单机械式的交易,不必懂经济,不用听消息,也无须更多的技术分析理论和方法,每天也就是打开K线图,瞟上那么一两眼K线走势,每年大约交易一两次,就可以轻松做到稳定盈利。

股市盈利容易吧?容易。能做到吗?不能。为什么?没有人愿意这样做,因为这样操作实在太单调了,太无聊了。更让人难以忍受的是,盈利实在太慢了。

就因为放弃了慢速积累盈利的方式,才导致很多交易者一直亏损。