我们能在多大程度上成功预测市场取决于能多大程度地了解市场变化的原因。由于价格的大幅度变化是因为基本面的大幅度变化导致的,我们有必要研究这些。有关灾难性价格变化的个案研究揭示了四种类型的基本面变化。

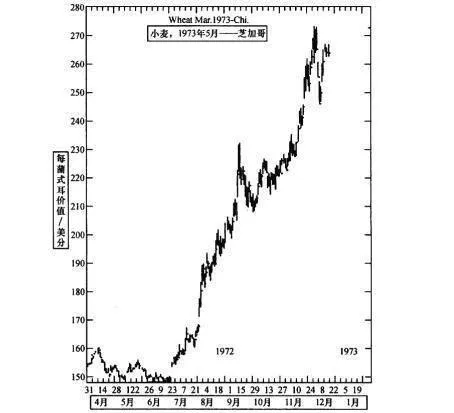

第一种,也是最明显、最使人不悦的大幅度基本面变化就是某一强大的供求来源突然出现,或者突然消失。1973年小麦市场就是一个例子(见图9-6)。

图9-61973年3月小麦市场(芝加哥商品交易所)

小麦价格的猛然增长是由于国际市场的小麦需求急剧增长。俄罗斯对于小麦的需求多年来不是一个重要的市场因素,也没有理由相信它会是一个重要因素。事实上,俄罗斯的买人对市场是一个强大而随机的外部冲击。

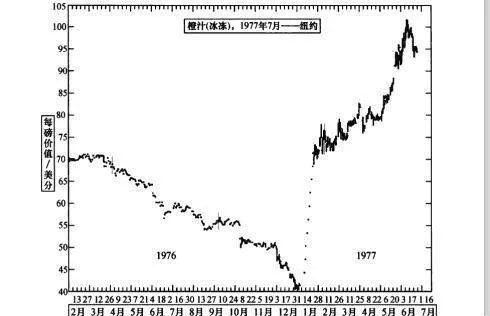

第二种,不太明显却相对可预测的大幅度基本面变化就是某一供求来源的有条件的突然出现,或者突然消失。1977年的橙子遭遇严寒就是这样的例子(见图9-7)。在一年中的某些时段,橙子作物很容易因为严寒而受损,在其他时段却不会。如果交易员能够预测季节,他/她就能预测橙汁市场的风险。事实上橙子遭遇严寒对市场而言就是一个强大且有条件的外部冲击。

图9-71977年7月橙汁市场

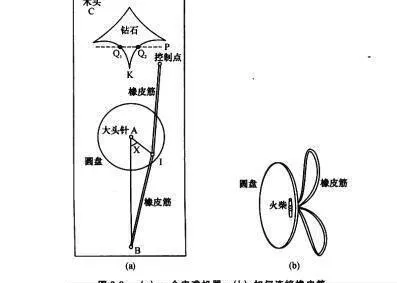

第三种,也是不太明显却更可预测的大幅度基本面变化就是,基本面中有一个渐变导致某一供求突然出现,或者突然消失的因素。如果交易员花点时间制作如图9-8所示的玩具,他/她就能比较容易地明白这个道理。

所需的材料是两条橡皮筋,两个图钉,半根火柴棒,一个硬纸板,一根木头。将未伸长的橡皮筋长度作为单位长度,剪一个直径为一个单位长度的圆形硬纸板。将两根橡皮筋固定在圆盘的边缘处。最简单的方法就是在H点扎一个洞,将两根橡皮筋打成环穿过那个洞,在环中放入一根火柴,然后紧紧拉住(见图9-8)。现在用图钉A将圆盘的中心固定在木头上(橡皮筋朝上,而火柴朝下),确保圆盘能旋转自如。将图钉B固定在木头上,使得AB的长度大概为两个单位长度,然后将一根橡皮筋钩住图钉B。现在机器就可以运转了。

图9-8(a)一个灾难机器;(b)如何连接橡皮筋

抓住另一根橡皮筋的另一端,你抓的点就是控制点C。因此,控制区域C就是木头表面。同时,机器的态位于圆盘的位置,由角X=∠BAI测量。当控制点C平滑移动,态X会跟着移动,除非有时它会突然蹦起,而不是平滑移动。

控制点相当于市场的基本面,而态相当于市场价格。突然的蹦起相当于灾难性价格变化。

一个现实世界的例子就是1976年墨西哥比索贬值。几十年来,墨西哥政府通过在比索价格低于0.078美元时买入比索来使比索价格钉住美元价格。同时,墨西哥政府相对于美国又抬高货币供应量。尽管与美元相比,比索价格稳定,但它的价值却逐渐下降。因此很容易看出,如果比索贬值,持有比索的人都会蒙受巨额损失。同时,除非基本面发生了急剧的变化,否则墨西哥政府迟早会使比索贬值。当墨西哥政府最终使比索贬值时,比索价格就崩溃了。

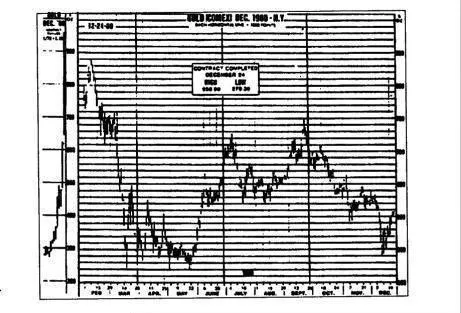

第四种,更明显而更可预测的大幅度基本变化就是市场很不稳定,以至于一个大幅度基本变化会跟随另一个。典型的例子就是1979-1980年的黄金市场(见图9-9)。在某种意义上,导致每个灾难性价格变化的原因各不相同:每个变化都是由国际政治经济中不平衡的急剧变化而导致的。然而,从另一种意义上讲,原因又是一样的:国际政治上的不稳定。交易员不必了解国际政治经济学就能明白黄金交易的危险性。

图9-91980年12月的黄金市场

上述分析会得出一些结论。第一就是交易员在多大程度上能够避免灾难性风险取决于他关于市场基本面规律的认识。

审慎的交易需要基本分析,在上述大部分例子中,技术交易员不可能完全避免灾难。

这严重限制了交易员多元化的能力。由于很少有交易员能深人了解许多投资的基本面规律,所以很少有交易员能够相对安全地进行多笔交易。如果交易员接受了较小的投资组合来降低承担灾难性亏损的概率,他们就不得不在每笔投资中投入更多的资金。保持其他条件不变,如果发生亏损,这将会增加亏损的规模。

另一方面,一般而言交易员不一定必须知道基本面规律暗示着什么,他只需要知道极端的暗示是什么。交易员甚至不必亲自进行研究。他可以从经纪公司或者投资顾问服务那里买到研究报告。如果没有极端的暗示,或者他能够很好地处理这些极端暗示,那么一切都正常。但是,如果有他无法处理的极端暗示,那么他就需要立即了解这些暗示,并且采取相应行动。例如,一个债券套利者不需要能够解释联邦储备局深奥的公告,但他有必要充分了解联邦储备局的政策,从而明白一个美联储观察员在说有可能大幅增加或者降低利率是什么意思。

当然,较低的知识水平提供的保护更少。另一方面,交易员应能够更加多元化,这很重要。例如,一个期货市场交易员不需要深入了解美联储的政策或者处境,但是他有必要获取充足的知识来明白那些真正懂这些议题的人说的是什么意思。同时,他需要使用这些知识来了解自己何时会处于危险及处于多大的危险之中。

第二个结论是,避免灾难性风险的努力明显受制于报酬递减的影响。某些灾难性风险很容易就能避免。例如,我们最粗略地检测1979-1980年的黄金市场,也能揭示并避免在其中进行交易的危险。的确,粗略地看看价格图就能发现市场不稳定。

不幸的是,这些图无法揭示墨西哥比索的交易风险。所幸基本面规律可以揭示。很显然,只要比索与美元挂钩,一个比索的期货合约所能拥有的唯一月的就是提供一个对冲的场所,或者赌比索可能会贬值。很清楚,当时那些最了解经济学的人相信存在合理的贬值的可能性。不然,为什么有合约呢?

有趣的是,如果交易员阅读了金融界的舆论信息,他们就会发现贬值即将会发生。在贬值前的几周,墨西哥政府在《华尔街日报》等刊物上刊登了整版的广告,宣布比索不会贬值。这样的通告常常发生在贬值之前。

在橙汁案例中,情况有所不同。严寒只是一个可能性,不是不可避免的。然而,大家都知道橙子受制于阶段性的严寒,因此一个彻底研究过基本面规律的交易员应该能够避免这个灾难。

不幸的是,在1973年的小麦市场,或者1987年10月的股市中,我们没有理由相信交易员能够预计风险。的确,除了美国政府和某些大型谷物公司没有人知道小麦市场潜在的混乱,等到大家知道时就为时已晚了。

很显然,如果一个人要进行交易,他/她就不得不接受某些灾难性亏损的风险。当规避的风险越来越多,想避免剩余的风险也就越来越难,直到最后只能以很大代价才能规避风险。

当然,问题不是避免风险,而是选择“正确”的风险,即允诺带来充足回报的风险,这不是件容易的事。

投资组合承诺战略的基本属性

投资组合承诺战略是由一组不同的交易员和学者创造的,当然这些战略很少有共同之处。破产风险战略是用来计算交易员损失所有交易资金的风险,或者亏损迫使他/她放弃交易的风险。这使得交易员在将账户增长最大化的同时,受制于破产风险而不超过某个特定概率。最优f战略是为了将交易员账户增长率最大化。给定一组投资组合参数,该公式就能计算每次应投入市场多少资金,从而使得账户的增长率最高。提款管理战略是为了保证某个时间段内最大的提款不超过某个具体水平。提款是指从一个高点中回撤账户的资产,希望形成一个暂时的高点。

希望这里提到的战略和交易员的目标一致。如果不一致,交易员就必须采用一些别的与其目标相配合的战略,并且尽力与之相适应。根据所选战略进行“如果......将会怎样”的游戏会给什么是、什么不是审慎使用某一战略提供一些洞见。本章涉及多个蒙特卡洛研究。我们能通过这样的方法研究任何精准定义的战略。

投资组合承诺战略的大多数假设是因战略而异的。我在描述战略的时候会给出相应的假设。但是我们有必要知道,所有有用的战略,以及其他没用的战略都有以下假设:

(1)确定已知投资组合利润和亏损的分布,或者至少确定该分布的特定属性。

(2)投资组合是一个不错的赌注。

(3)交易员实践中会采取战略所需的行动。下面我们依次探讨这三个假设。

第一,确定已知投资组合利润和亏损的分布,或者至少确定该分布的特定属性。许多提到的技巧并不是特别稳健。一般而言,如果交易员低估了交易方法的能力,他/她的账户就不会立即增值;如果交易员高估了交易方法的能力,而这也是经常出现的错误,那么他就会破产。假设交易员想避免破产,他/她必须小心使用统计学技巧,保守估计利润和亏损的分布。

某些投资组合承诺技巧需要有关利润与亏损整个分布的知识。另一些技巧需要的知识相对较少。布莱克和琼斯的恒定比例投资组合保险看上去没有任何关于利润与亏损分布的假设,但实际上它有,本章稍后会予以介绍。布莱克假设该投资组合平均会获利。如果不能获利,投资组合保险就不是个好主意。

布菜克和琼斯的技巧是-个极端的例子。尽管如此,大多数技巧不需要利润/亏损分布的全部知识。相反,大多数技巧以一种或另一种的汇总统计知识为基础。例如,资金分配以P、W和L为基础。其中,P为获利投资组合的比例,W为每笔投资组合平均获利,L为每笔投资组合平均亏损。

严格来讲,只有当P、W和L保持不变时,即它们是固定值而非变数时,以这些统计量为基础的战略才有效。因此,如果平均获利等于1200600美元或者1200000.01美元,公式就不正确。

实际上,只要P、W和L的其他估值合理地相互接近,该技巧就是可接受的。相反,如果值的区间很大,这个技巧就很危险。例如,该技巧适用于多个期权交易战略。检查该技巧是否适用于某一特定投资方法的一种途径就是用不同的P、W和L的值重新计算。如果不同的值得到基本相同的结果,那么这就是答案。如果不是,我们最好使用更精细的技巧。当然,如果交易员的检查过分仔细,他/她所做的工作就和使用更精细的技巧一样多,而答案却不那么有价值。

第二,投资组合是一个不错的赌注。精通数学的交易员会不明白为什么要这么说。对他们而言,这很明显,但不是所有交易员都如此。的确,有许多不严谨的研究结果宣称没有严格的限制条件也能带来利润。但是所有的交易都包括破产风险,交易员损失所有交易资金的风险,或者亏损了一大部分致使其放弃交易的风险。如果交易员接受了“公平”,甚至“糟糕”的赌注,破产就在所难免。糟糕的赌注当是

PW<(1-P)L其中P、W和L的定义与上面的定义相同。

公平的赌注是指当左侧的值等于右侧的值时的情况。两个例子中,这不是交易员是否会破产的问题,而是他/她多久之后会破产的问题。交易员在破产之前可能会走运、死亡或者退出交易,但这看上去不是一个审慎的战略。如果由于某些原因交易员必须下注,比如有人付钱让他/她这么做,那么最佳战略就是减少下注次数。

如果交易员只接受“好”赌注,破产就不是注定的,而仅仅是可能的。好的赌注当是

PW>(1-P)L

很显然,交易员承诺每次投入市场的资金越多,他/她的账户增值就越快,但是他/她也更有可能会破产。交易员破产风险有多大取决于其相对于投资组合风险的资本化程度。如果交易员仅接受好的赌注,希望减少破产风险,那么他/她只需要减少交易规模。当然,如果交易员过多地缩小交易规模,就不值得进行交易了。

第三,交易员实践中会采取战略所需的行动,但出于心理或者政治原因,交易员或许无法使用他/她决定的战略。例如,最优f战略是为了在没有破产风险的情况下实现最高的资本增长率。如果满足了该方法的假设,该方法就有效。但是即便该方法确实有效,我们也没有理由认为交易员不可能临时损失95%的交易资金。一个不了解这个属性的交易员,一个缺乏安全度过亏损专业训练的交易员,只能在亏损时关闭账户。

当然,我们可以将心理问题和政治问题重新定义为技术性问题。例如,如果交易员不能经受95%的提款,但能经受30%的提款,就能使用另一种技巧。只要交易员知道自己是谁,客户知道自己是谁,他/她总能找到办法。但是如果交易员不知道自己是谁,接受一些不清楚自己是谁的客户,那么该交易中和他/她的客户都注定会失败。