实战案例:

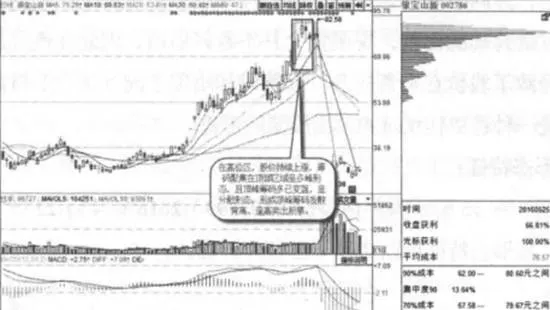

经过前期较大涨幅后,银宝山新在高位区时,2016年5月21日-25日期间,股价依然在持续上涨,但筹码却在顶部区域变为多峰形态,且上方顶峰筹码逐渐变为蓝色,并逐渐呈分散形态,形成顶峰筹码发散背离。这说明主力资金在高位区时,是在边拉升股价边卖出筹码,因此才会出现筹码发散背离。所以,投资者应在顶峰筹码发散背离形态确定之后,及时逢高卖出股票,因为主力资金的边拉边出,会很快导致趋势出现顶部反转的,如图7-14所示。

图7-14 银宝山新-2016年5月25日筹码分布图

实战要领:

(1)顶峰筹码发散背离形态,是主力在高位出货的初期,在股份上依然呈上升的状态,但此时的股价已成强弩之末,一旦主力资金开始不计后果的大举卖出时,股价将会出现快速下跌,因此应果断卖出。

(2)顶峰筹码发散背离,如果是出现在高送转前的个股时,是送转前在拉升股价,而送转实施后,股价往往会走出一波较长的熊途,但此时的筹码分布图不准,应将K线图调到复权前或复权后再去观察。

(3)顶峰筹码发散背离出现时,如果筹码分散的程度较大,几乎占据了整个筹码图时,说明股价会或是已经开始快速下跌,应果断离场。