(1)系统目标

经上面的研究分析,确定本系统的目标应体现在以下两方面。

1. 动态监测证券市场的变动状况,判断其运行是否正常,及早警示证券市场价格异常波动的迹象,有效控制市场风险。

2. 动态计算上述四个分类指标和综合指标和相应的临界值,对有风险迹象的某指标进行动态跟踪、监控,同时提供风险分布状况和风险特征判断,为投资决策提供依据。

(2)系统结构框架

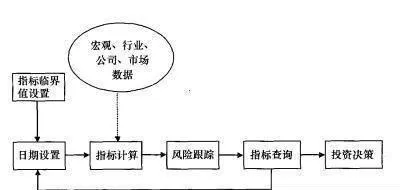

系统由指标临界值设置、日期设置、指标计算、风险跟踪、指标查询和投资决策等几大块组成,其逻辑功能结构如图6-1所示。

图6-1 系统结构框图

(3)系统功能

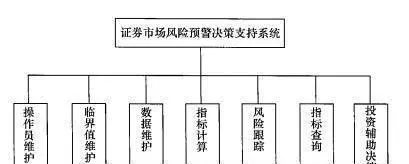

根据系统目标和系统结构,运用原型法和层次模型理论,采用面向对象的开发方法,系统的逻辑功能结构如图6-2所示。

系统功能说明如下:

操作员维护:包括权限设置、密码修改、系统使用情况、系统更新等。

临界值维护:系统运行之初对指标临界值进行初始化,计算过程采用上述介绍的方法。用户也可根据自身的经验和市场的实际情况对各指标的临界值进行更改。

图6-2 系统逻辑功能结构图

数据维护:包括每日进行日常数据的备份,一个周期的最后一个交易日结算后对前一个周期的数据进行备份,然后清空,以及某些特殊情况下对数据的特殊处理。

指标计算:根据获取的各类数据,运用上述计算方法;计算各类指标值。指标计算时间可由用户灵活设定。

风险跟踪:系统根据计算出的指标、临界值及事先设定的风险跟踪流程对市场进行风险跟踪,并给出预警信息,供系统使用者参考。

指标查询:包括按期间查询、按证券查询、按分类指标查询、按综合指标查询。

投资辅助决策:根据系统提供的风险分布状况和风险特征,投资者再依据自己的风险承受能力及资金状况,作出恰当的投资决策。

(4)系统数据接口

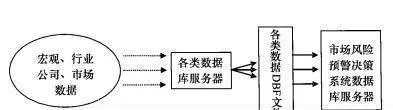

系统运行所依赖的数据除了市场交易数据外,还涉及宏观、行业和公司的数据,所以必须建立一个专门处理数据的数据库服务器,将各类搜集来的数据进行预处理。然后将这些处理过的数据转换成DBF文件,再将这些DBF文件的数据通过接口程序送入本系统数据库服务器,从而实现本系统基于实时数据运行的目的,以期达到基于市场风险信号预警的投资辅助决策的效果。数据接口模式如图6-3所示。

图6-3 数据接口模型图

由于数据不齐全,且数据处理、分析和计算的工作甚为艰巨,故不进行相应的实证研究,留待以后在实际工作中再进行。

下面再提出一些应用基本分析法要注意的事项。

1. 股票市场价格从中长期看会围绕股票的内在价值上下波动,但短期可能偏离得较多。

2. 股票的内在价值决定股票的价格,但股票的价格又反过来影响股票的内在价值。例如,若股票的价格较高,股票后续发行就能筹集到较多的资金,这反过来又会提升股票的内在价值。又如,若股票的发行价格较高,就能筹集到较多的资金,有较高的资本公积金,从而有较强的转赠能力。这对股票的内在价值有正面影响,较高的内在价值又使股票上市后的价格较高,这样,发行价与上市价就呈螺旋式上升。

3. 投资内在价值高于市场价格的股票,而不是投资内在价值高的股票。

4. 股票的内在价值是相对价值,且是动态的,故购买市场价格低于内在价值的股票也不一定赚钱,因为将来可能由于内在价值下降了而导致内在价值低于市场价格。因此,选择投资组合也需要是动态的,及时卖出那些市场价格已高于内在价值的股票。