油价将出现三年来首次年度下跌,并且在 2024 年初重返每桶 100 美元的重要关口可能难以实现,因为美国创纪录的产量抵消了 OPEC+ 收紧全球市场的努力。

沙特阿拉伯自愿减产100万桶/日石油产量,俄罗斯承诺将市场供应量减少30万桶/日,导致油价上涨至今年最高水平。

此后,美国基准西德克萨斯中质原油期货CL.1 价格从 9 月 27 日的年内高点回落,

VettaFi 能源研究主管 Stacey Morris 表示,预计 2023 年初,由于中国需求增强和预期供应问题,价格将随着时间的推移而上涨。

“大多数人认为俄罗斯的产量和出口下降幅度会更大,”她告诉 MarketWatch。相反,价格走强的部分原因是沙特阿拉伯和俄罗斯的增量减产以及中东新的地缘政治风险,“然后迅速逆转”。

油价周二收于 6 月底以来的最低水平,1 月 WTI 合约为 68.61 美元,2 月布伦特合约为 73.24 美元。

莫里斯表示,欧佩克+减产“有助于捍卫油价底线,但更多减产意味着更多闲置产能”。 “这种动态可以说限制了油价的上涨。”

两场正在进行的战争仍有可能对俄罗斯和中东的供应产生重大影响,但迄今为止未能为石油提供持久的支持。

莫里斯表示,虽然存在供应风险,但“美国、圭亚那、巴西和其他国家的供应也有所增加”。 “对中东事件影响石油供应的担忧已基本消除。”

生产

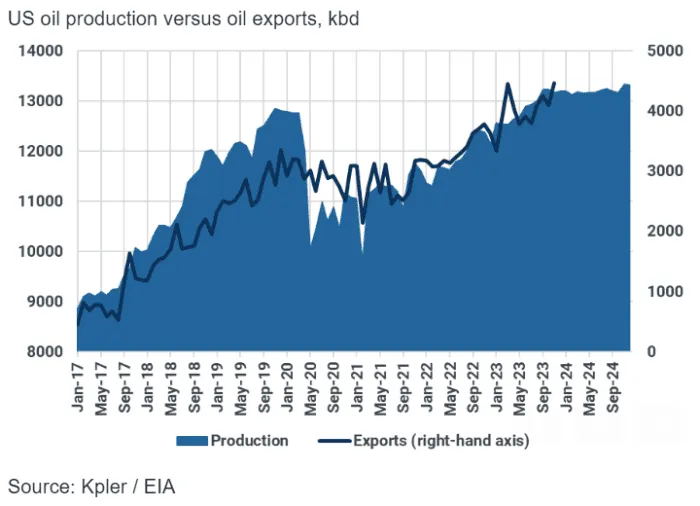

根据能源情报署的数据,美国石油产量连续几周保持稳定在创纪录的每天 1,320 万桶,但截至 12 月 1 日当周,该产量小幅下降 10 万桶,至每天 1,310 万桶。

Kpler 美洲首席分析师马特·史密斯 (Matt Smith) 表示,今年国内石油产量预计将平均达到每天 1290 万桶,比去年增加约 100 万桶。

他表示,美国原油产量和出口量“同步攀升,因为美国炼油厂已经转向尽可能多地生产轻质低硫原油——增量桶正在出口”。 “如果产量继续上升(正如我们预期的那样),出口也应该会出现同样的情况。”

Kpler 的数据显示,自今年年初以来,美国石油产量有所上升,出口也有所上升。

克普勒/EIA

瑞穗证券美国能源期货执行董事罗伯特·约格表示,美国石油生产对沙特阿拉伯和俄罗斯对石油市场的控制构成了显着且日益严重的威胁。

他说,美国“现在是全球摇摆生产国,而不是沙特阿拉伯,尤其是俄罗斯”。他还指出,美国产出是“市场条件的函数,而不是政治事件的函数”。

Yawger 表示,美国米德兰原油等级现已成为布伦特原油基准的一部分。国际交易所(股票代码 ICE)于 5 月下旬宣布,ICE 布伦特原油将米德兰 WTI 纳入布伦特原油篮子。约格表示,这意味着美国石油桶“决定了国际石油桶的价格”。

史密斯表示,与此同时,巴西、圭亚那、尼日利亚和挪威等国一直在增加原油出口,而伊朗和俄罗斯等欧佩克+国家今年也一直在增加出口。

Kpler 的数据显示,圭亚那的原油出口量最近飙升至每天约 60 万桶。

然而,委内瑞拉与圭亚那引发了土地争端,加拉加斯批准举行全民公投,要求对位于石油资源丰富的埃塞奎博地区的圭亚那一块土地拥有主权。

阅读:委内瑞拉和圭亚那边境争端对油价意味着什么

要求

对全球经济的担忧,特别是主要国家选择加息以对抗通胀,增加了今年经济硬着陆的可能性,从而威胁到世界能源需求。

VettaFi 的莫里斯表示,今年即将过去,需求一直“不错”,尽管“今年不同时期对未来需求的担忧给石油带来了压力”,因为供应总体上意外上涨,她说。

然而,Yawger 强调,“问题在于需求,而不是供应。” OPEC+减产“实际上是在降低需求”。

众所周知,该石油生产国集团在努力影响油价的过程中使用言语和评论,但市场“不再对言语感兴趣,并希望看到可验证的[产量]削减,”约格说。 “如果这种情况没有发生,原油价格有可能在未来几周内大幅下跌。”

Yawger 表示,供应短缺“可以通过来自美国的廉价石油来弥补,美国基准价格比国际布伦特基准价格低 4 美元。”

Yawger 认为,到 2024 年,全球需求量将达到 1.025 亿桶/日,而全球供应量将达到 1.03 亿桶/日,Yawger 认为汽油对市场前景至关重要。

他表示:“如果发达国家的汽油需求继续下滑,未来几周原油价格可能会跌至 50 美元以下。”

外表

Kpler 的史密斯表示,明年上半年,石油市场看起来“特别疲软”,因为炼油活动疲软可能会影响原油需求,而强劲的非 OPEC+ 供应抵消了 OPEC+ 减产。

史密斯表示,克普勒预计,由于上半年的疲软预期,沙特阿拉伯的日产量 100 万桶的减产计划将持续到明年全年。

他表示,随着炼油活动“在整个夏季出现季节性强劲,并且 OPEC+ 减产产量结果”,从价格角度来看,2024 年下半年应该会强于上半年。

史密斯表示,即便如此,克普勒预计油价不会回升至每桶 100 美元。 “我们实现这一目标的唯一途径是地缘政治局势大幅升级,从而导致材料供应中断。”

未来一年的更多内容:投资者告别了廉价资金时代。怎么办?