与国外蓬勃发展的量化投资相比,国内量化投资正处于起步阶段,量化投资产品的整体规模比较小,但发展势头较快,各大投资机构先后成立量化投资团队开发最化投资策略,量化产品数量大幅增加,很多量化投资的产品获得了良好的收益。特别是自2010年股指期货推出后.量化投资就越来越受到国内关注并得到了蓬勃的发展。作为一个把计算机和金融工程完美结合的交易模式,国内的许多个人和机构投资者纷纷展开了对量化投资的研究。由于在资本市场中使用量化和计算机技术的侧重点不同,出现了几个概念与量化投资(QuantitativeInvestment)相近但又有区别的定义,如程序化交易(ProgramTrading)、自动化交易(AutomatedTrading)、算法交易(AlgorithmicTrading)、高频交易(HighFrequencyTrading)。为了更加深入地理解量化投资的概念,下面将对这些容易混淆的概念进行简单的对比分析。

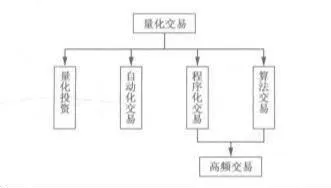

深圳证券交易所在2010年的一份专题研究报告《数量化交易:现状和挑战》中指出,量化交易是指投资者利用计算机技术,金融工程建模等手段将自已的金融操作方式,用很明确的方式去定义和描述,用以协助投资者进行投资决策,并且严格地按照所设定的规则去执行交易策略(买、卖)的交易方式,帮助投资者制定投资决策,减少执行成本,进行套利、风险对冲和帮助做市商实现报价的功能。按照数学模型的理念和对计算机技术的利用方式,量化交易方式可以进一步细分为量化投资、自动化交易、程序化交易、算法交易以及高频交易,各个细分概念之间的关系如图9-2所示。

图9-2量化交易的细分方式

通常,对于一笔交易而言,主要涉及以下几个方面:(1)标的:交易的对象由哪些证券或金融产品组成;(2)方向:标的的交易方向是买入或卖出;(3)数量:按照方向交易标的的数量是多少;(4)下单:具体的下单过程中分多少笔下单,每笔下单的数量;(5)价格:希望以限价单还是市价成交,可接受的价格范围是多少;(6)时间:总体交易限制在多少时间内,每个时间节点的交易量限制。

量化投资

量化投资主要解决的是投资标的和执行目标的问题,是指利用数学、统计学、信息技术形成数理模型,利用计算机分析宏观经济、行业以及公司的基本面数据产生投资的策略.并通过数理模型预测投资组合未来变化的投资方法。简而言之,量化投资是基本面分析投资方式的自动化。数量化投资可以帮助投资人在越来越多的信息中选择实质性关键信息,并转化成投资决策,在股票投资领域应用广泛。由于量化投资是一种主动投资策略,主动投资的理论基础就是市场非有效或弱有效,通过对个股、行业价格变化的驱动要素的分析研究,可以构建和优化投资组合,从而持续战胜市场,获取超越市场基准的收益。

量化投资的主要特点是将定性研究的投资理念通过数理模型演绎出来,借助计算机强大的信息处理能力,全范围地筛选符合”标准”的股票,避免任何投资“盲点”的产生,最大限度地捕捉“标准”的投资对象。由于借助量化模型,定量投资能够避免基金经理情绪、偏好等对投资组合的干扰,精确地反映基金管理人的投资思想,最大限度地“理性”投资。与传统的投资方法不同,数量化投资不是以个人判断来管理资产,而是将投资专家的思想、经验和直觉反映在量化模型中,利用电脑帮助人脑处理大量信息,并进行投资决策。量化投资并不是基本面分析的对立者,90%的模型是基于基本面因素,同时考虑技术因素。因此,它也不是技术分析,而是基于对市场深入理解形成的合乎逻辑的投资方法。

量化投资在海外的发展已有40多年的历史,其投资业绩稳定,市场规模和份额不断扩大,得到了越来越多投资者的认可。与国外量化投资的发展相比,国内量化投资正处于起步阶段.量化投资产品的整体规模比较小,但发展势头较快,各大投资机构先后成立量化投资团队开发量化投资策略,量化投资产品数量大幅增加,很多量化投资的产品也获得了良好的收益,

自动化交易

自动化交易强调的是投资策略和交易的自动化执行,是将技术分析投资方式固化成计算机可以理解的模型、技术指标,计算机程序根据市场变化自动生成投资决策并执行的投资方式。简而言之,自动化交易是技术分析投资方式的自动化,可以避免投资人的心理变化和情绪波动,严格执行既定策略,是最基本的量化交易方式。从这个层面上说,算法交易和程序化交易都是自动化交易的子集,因为这两者的特征均是由计算机自动完成的,这两个慨念也是最常被投资者所混淆的。

程序化交易

程序化交易主要解决的是标的方向的问题,是伴随股指期货与现货市场套利交易而兴起的量化交易方式。纽约证券交易所(NYSE)把程序化交易定义为包含15只或15只以上的指数成分股的组合交易,其价值超过100万元,且这些组合交易是同时进行的。简单地说,程序化交易就是同时买进或卖出一篮子股票,同时买进一篮子股票被称为程序化买进,同时卖出一篮子股票被称为程序化卖出。随着量化交易技术的深入发展,程序化交易和算法交易的界限逐渐模糊,有些市场使用高频交易来描述当前流行的量化交易方式。

算法交易

算法交易主要解决的是下单的问题,是指把一个指定交易量的买入或者卖出指令输入计算机模型,由计算机模型根据特定目标自动产生执行指令的实现方式。订单执行的目标基于价格、时间或者某个基准,为降低冲击成本、机会成本和隐蔽交易,避免惊动市场,算法交易采用一些计算机模型,将一个大的订单分解成若千个小订单,以免对市场价格造成冲击。而算法交易的标的、方向和数量等可人为判断,也可由交易程序给定。算法交易要达成的具体目标主要有:交易成本最小化,成交均价最贴近目标价,成交价格风险最小化,隐藏下单意图,提高下单效率等。常用的算法交易策略有:交易量加权平均价(VWAP)、时间加权平均价(TWAP)、交易量参与(VolumeParticipation)、执行差额算法(ImplementationShortfall)等。在种种因素的推进下,算法交易以美国为源头开始了飞速发展,从2000年到2010年,大约10年时间,算法交易在基金中的使用率从接近于0上升到超过90%,带来的效果是每日交易笔数激增了十几倍,而平均每笔单的规模则缩小为1/4。美国算法交易的广泛应用很快影响到欧洲,2010年全欧盟基金业内算法交易使用比例超过50%,其中比例最高的英国达到80%。在亚洲,算法交易的发展则相对落后,主要集中在东京、香港、新加坡等几个有限的交易场所,这些地方机构投资者的算法交易使用率接近80%,但全市场算法交易的覆盖率依然不足40%。无疑,亚洲市场未来的算法交易应用前景非常可观,预测未来几年内,亚洲的算法交易会出现爆炸式增长,其中潜力最大的区域是印度和中国,而预计最先使用算法交易的将是迅速发展中的指数基金。

高频交易

高频交易强调的是在投资交易中以极高的频率执行,高频交易是指投资银行、对冲基金和专业交易公司利用高速计算机以极高的频率进行程序化证券交易的投资策略的总称。这里所谓的极高频率是一个相对的概念,缺乏统一的频率指标,仅有法国对高频交易的买卖时间给出了明确的规定,即在半秒钟内完成买进和卖出的交易定义为高频交易。高频交易商是指使用高速计算机系统监控市场数据并提交大量订单的自营交易公司。高频交易与算法交易不同,算法交易主要是指利用计算机算法,根据时间、价格等参考目标来执行订单,高频交易关注的是交易频率,算法交易则关注交易是否由计算机自动执行。数据显示,华尔街的主要投行和对冲基金大多参与了高频交易。目前,高频交易的速度达到了秒或微秒级别,基本上所有需要通过计算机自动来实现的交易均属于高频范畴。近年来,除了信息技术使交易速度不断加快之外,交易平台8趋多元化也使得高频交易成为可能。日前,高频交易的成交量约占美国股票市场成交量的70%。

与高频交易相伴随的是闪电交易。闪电交易(FlashTrading)是美国市场上交易所为高频交易商提供的一种特殊服务,是指股票交易传达到公众的约30毫秒前,先输出给定有相关服务的交易员。30毫秒,对于手动交易没什么,但对于高频交易足以完成一笔交易的行为了。2009年9月,美国证监会因为闪电交易明显有失公平,停止了所有交易所的闪电交易服务。

高频交易是基于强大的计算机系统和复杂的运算所主导的股票交易能在毫秒之内自动完成大量买、卖以及取消指令;高频交易对高性能计算机和计算程序的依赖也给其带来了一定的风险,负责高频交易的计算机发生故障而引起的大小事故也频频见诸报端。2012年8月,高频交易做市商KnightCapitalGroup(骑士投资集团)由于软件故障导致4.4亿美元的损失,几乎导致该公司倒闭。

近年来,高频交易已从美国逐渐扩展到欧洲、亚洲等主要的金融市场。高频交易的交易规模激增,交易策略不断创新,已成为全球金融领域的一大焦点。由于国内股票市场T+1交易制度的限制,投资者目前最为关注的仍然是以日为单位的短线、中长线投资机会,对日内交易机会关注较少。不过随着ETF、股指期货等创新产品的推出,融资融券交易的开展和转融通业务的试点运行,投资者已经可以变相地实现T+0交易,攫取证券市场日内交易的丰厚利润,为高频交易在国内开展提供了条件。