波浪理論在波段行情中的運用

許多人認爲波浪理論太玄妙,太複雜,或只適合於股指(大盤),不適用於個股,因爲,波浪理論主要由大衆情緒的波動產生。而實際上,70%-80%的個股在許多循環階段、或者某級別上都能找到清晰的波動規律,而且均大致符合波浪理論所描述的規律,關鍵是使用者如何運用好波浪理論?

艾略特波浪是市場波動的根本結構(但不是惟一的一種結構),在實戰操作中具有獨特的價值,其主要表現爲通用性及準確性。通用性表現在大部分時間裏能對市場價格進行預測,人類許多的活動也都遵守波浪理論的波動原理,因而是股市上最常應用一種傳統經典理論。準確性表現在運用波浪理論分析市場股價變化方向時常常顯示出驚人的準確率,這是其他分析理論所不及的突出優點。

既然波段操作名稱源於波浪理論,那麼,波浪理論就可以很好運用於大勢波段分析和個股的波段操作之中,具體運用精要筆者這裏只列舉其中主要三方面。

掌握浪形的劃分規則

波浪理論數浪的三條基本規則很簡單,實際上這三條基本規則主要是界定3、4浪:

1. 第二浪永遠不會運動到超過第一浪的起點;

2. 第三浪常常是最長的一浪,永遠不允許是推動浪中最短的一個浪;

3. 第四個浪的底部,[除非在傾斜三角形(即楔形)內]不可以低於第一個浪的浪頂。

此外,還有三個補充規則幫助投資者能更好的判別浪型,協助正確數浪工作。

波浪的劃分主要目的就是爲了確定股價在浪形結構中所處的位置,從而指導操作。波浪理論常常可以事先指出行情價格下一步的波動規模、大小、演變方式,使我們的操作儘量與市場和諧統一,不逆市而爲。而波段操作的關鍵在於找到股市和個股的波動運行規律,只有這樣,才能知道應該什麼時候買進,什麼時候賣出?從而有效控制市場風險。

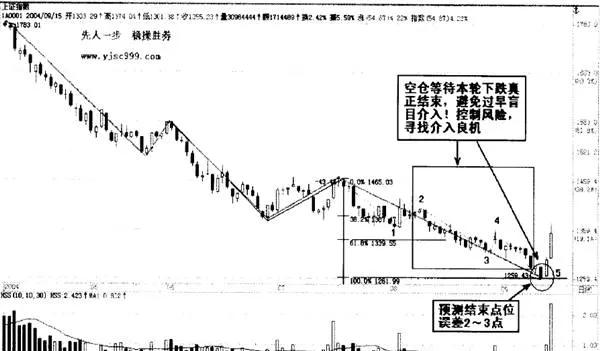

波浪理論在分析預測、風險控制等方面均有很高的實戰參考意義,投資者從中可以把握精細化、準確的買賣操作時機。例如在上證指數運行到2004年8月底的時候,大盤到底會下跌到什麼價位、何時纔會有反彈出現,通過小級別波浪結構分析和空間比率關係,基本上可以大致預測確立精確的點位,誤差很小,這樣讓我們不必過早介入,規避風險,保持良好的操作心態(如下圖所示)。

運用波浪理論預測股價的方法

運用艾略特波浪理論預測股價方法的關鍵手段就是對於費波納茲級數(時間之窗:1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233......),以及由此派生出來黃金分割神奇數字的組合運用(常用浪形之間比率關係:0.382, 0.618, 1.00, 1.382, 1.618,2.618等)。我們可以很好地借用波浪理論的股價空間比例和時間比率關係,用以將投資行爲的可能風險和收益進行對比、以及測算收益、風險的比例是否合理(3:1以上),從而確定投資活動是否值得展開,以及展開的規模和所用時間的大概估計。

這也是艾略特波浪理論中科學內涵最多的精華部分,因爲,它們反映的是自然的規律對市場的可能存在的定量化作用效果。

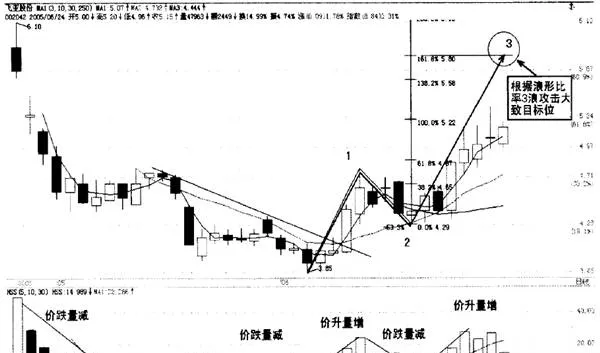

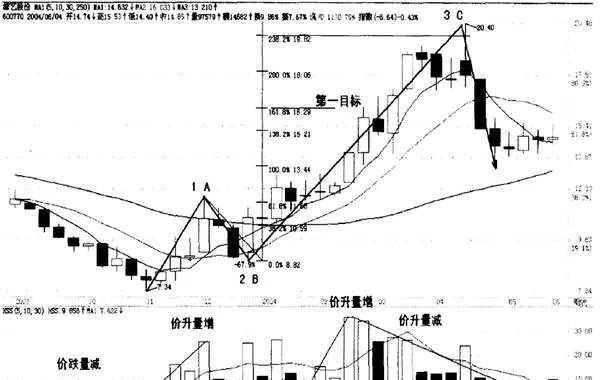

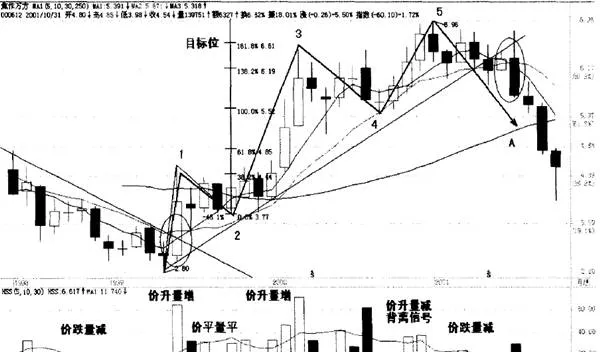

例如1浪成立,我們就可以預測3浪攻擊大致會在什麼區域結束,5浪大致在什麼區域結束。

一般3浪經常運行到1浪的1-1.618位置,5浪可運行到1浪的2.618位置,或呈現其他黃金比例關係。

很多時候,只要簡單地用分析軟件上自帶的波浪尺畫線工具即可快速測量(如下圖)。

波浪理論的空間、時間的比率關係分析,實際上揭示的是浪形結構中經常出現的精確價格關係,很多時候表現出非常的準確性,實戰中具有很好的參考作用。

參與最具有操作價值的浪形

波浪理論給我們提供的最具操作價值的是第3浪推動,即操作爆發力最強,獲利性最高的3浪。也就是說我們平時應重點關心、操作的是日、周、月K線的推動3浪。一般浪形清晰的周線、月線的3浪攻擊,其攻擊力度都很強,收益穩定可觀。

這也是是捕捉波段主升浪、短期黑馬的重要技術依據,這樣的實例數不勝數(如下兩圖)。

波浪理論的其他實戰運用技巧,在筆者《反彈操作技術精要》書中有非常詳盡的介紹,讀者可參閱。在此,筆者要着重指出的是,波浪理論易學難精,絕非簡單看幾遍理論書就能精通了的。筆者也是通過了多年持續不斷地研究、體會、結合實戰總結,纔對波浪理論的實戰運用有一些體會,並形成自己的一套完整的研判系統和實戰體系。