(一)10日均線的定義

10日均線反映了某隻股票近10天以來的基本走勢,其意義在於它體現了這隻股票10天的平均成本。

10日均線是反映單邊連續趨勢的指標,在大盤兩極的情況下,會在一段時間,通常是連續兩週沿10日均線連續運動,一直等到股價跌破10日均線爲止。許多個股,特別是已經控盤的莊股,或者是主力頗有信心的題材股,在主升段的走勢往往也會沿着10日均線漲升,其結束的經典方式是大陽線的爆出。10日線是職業套利者能夠熟練掌握的最短均線,是研判頂部與底部的第.一個提示技術指標,當然更爲精確的分析必須結合成交量能、主力習慣時間段、經典K線與長線指標。

(二) 10日均線的運用特點

如果股價運行在5日、10日均線之上就是健康的,最低限度也一定要運行在20日均線之上。股價跌破10日均線時,投資者就需要小心警惕了;如果股價跌破10日均線,或10日均線走平甚至是拐頭向下(有時均線死叉)則是(短線波段或有可能是中線)行情變壞的標誌!建議短線出局!如果3日內股價不能收在10日均線之上,投資者就要十分小心了。是否是準確的賣出信號,要同時結合其他分析條件來分析是否要賣股。

(三) 10日均線的用法

股價向上突破10日均線的用法

下跌趨勢中,股價能跌到多少、大盤指數會跌到多少點、能跌多長時間,或者說底在哪裏,投資者誰也不能準確地作出預測,而只能順勢而爲。那麼,怎樣才能做到順勢而爲呢?10日移動平均線無疑爲投資者提供了非常重要的參考標準,即當股價在10日均線之上運行時,投資者就認爲股價的趨勢向上,股價還會上漲,而當股價在10均線之下運行時,投資者就認爲股價的趨勢向下,股價還會下跌。因此,10日移動平均線是在投資者分析、判斷趨勢時指導實際操作時的一個非常重要的客觀標準。

在下跌趨勢中,股價不斷創出新低,高點不斷下移,10日均線在股價上方以一定的速度向右下方下行,表明最近10個交易日買進股票的投資者都被套牢或者說最近10個交易日賣出股票的投資者都是正確的。而且,10日均線還是股價反彈的強阻力之一。只要下跌趨勢尚未結束,股價就較難站上10日均線,即使偶爾站上,也很快會回到其下面繼續下跌。最後,股價下跌速度明J4減緩,甚至止跌上漲,10日均線也下降趨緩有走平並抬頭上行的跡象,而股價從下向上突破並站上10日均線時,說明下降趨勢結束,上漲行情開始,是投資者非常重要的買入時機。

上升趨勢中股價回檔不破10日均線的用法

在上升趨勢中,股價經過先期的快速上揚之後,由於短期獲利盤太大,獲利回吐必然出現而令股價調整,但只要股價不跌破10日均線且10日均線仍繼續上行,說明是正常的短線強勢調整,上升行情尚未結束,此時是逢低買入的再一次良機,特別是股價在10日均線獲得支撐後又繼續上漲時,說明調整結束,新的上升浪展開,更是投資者追漲買入的時機。

股價重回10日均線上方時的用法

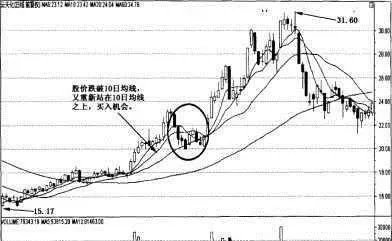

在上升趨勢中,10日均線雖然是強支撐線,但有的莊家在洗盤時卻有意將股價砸破10日均線,將短線客洗出局,然後再很快拉回10日均線上方並繼續大幅上漲(如圖2-5)。爲迴避風險或保存利潤,在股價跌破10日均線時賣出後,如股價在短期內又回升至10日均線上方且10日均線仍繼續上行,投資者應再次買入甚至要追漲買入以防踏空,因爲莊家洗盤的目的正是爲了大幅拉昇,漲升仍將繼續。

圖2-5 10日均線

下跌趨勢中股價急跌或暴跌遠離10日均線的用法

下跌趨勢中,股價在10日均線之下運行,如股價連續出現急跌或暴跌並遠離10日均線,致使10日負乖離率過大,應是投資者買入搶反彈的時機,甚至是投資者中期買入良機。