投資者要挖掘領漲板塊,首先要做的就是挖掘熱門板塊,而判斷是否屬於熱門股的有效指標之一便是換手率。換手率是反映股票流通性強弱的一個指標,換手率又稱週轉率,它是指在一定時間內市場中股票轉手買賣的頻率。投資者可以根據不同狀況下換手率的大小來判斷股票的趨勢,從而捕捉漲停股。因此,投資者在觀察換手率的時候,要注意觀察換手率能否維持較長時間,以及產生高換手率的位置。最應該引起投資者重視的是換手率過高和過低的情況。

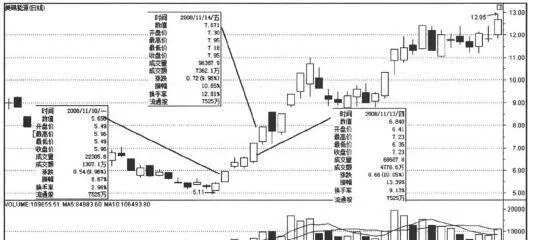

(1)大底部時的低換手率。此時經過較長時間的趨勢性下跌,股價跌幅已較大,莊家早已出逃,追漲者深度被套,堅持者也寥寥無幾,幾乎沒有人願意參與買賣,成交量長期低迷。但這種狀況往往又是莊家捲土重來的絕好時機。如果某隻股票出現超過15%%的日換手率,並且該股能夠保持在當日密集成交區附近運行,則可能意味着該股具有潛在的極大的上升能量,這是超級強莊股的技術特徵,因此該股後市有機會成爲市場中的最大黑馬。如圖4-13所示。

圖4-13 底部漲停,換手率提高

(2)出現無量漲停的當日,如果換手率超過了7%,則第二天的情況可能不妙;如果換手率在2%以內,則這個無量漲停板反映的不是行情的結束,而是上漲行情的開始,次日往往還會有一個衝擊漲停板的過程。

(3)波段性底部與回檔低點時的低換手率。這種狀況下的低換手率,說明當前處於多頭市場,即60日、120日或250日均線呈多頭的上行排列,主力資金已積極介入並持有了一定的籌碼,這是爲了達到再次吸納或清出浮動籌碼,拓展未來獲利空間的目的。莊家常常會回調,但是此時的回調僅是技術性的震倉或洗盤。當行情進行波段性調整時,平均成交量(換手率)逐步萎縮到某一極限,表明多空雙方力量衰竭:要賣的已賣出,不賣的短期也不會拋出,也就是說此時莊家已經基本達到了其震倉或洗盤的目的。反轉並繼續原有趨勢上漲當是主旋律。

(4)股票第一次即將封漲停時,換手率低的比高的好。在大盤處於弱市和盤整市時這一點尤其重要,理想的情況是普通股換手率低於2%、ST股低於1%,在大盤處於強勢時,這個換手條件可以適當放寬,對龍頭股也可以適當放寬,但任何情況下都不能超過5%,包括漲停被打開後又被封住的股票。

(5)在主升段拉昇前的整理行情的間斷性低換手率。莊家在拉昇前,爲避免拉昇時因拋壓過大而影響做莊甚至失敗,需要不斷地確認上檔的拋壓,而大部分籌碼能保持良好的安定性(即鎖倉)是莊家所希望的。從技術上來說,若低換手率間斷性出現,是判斷鎖倉程度的有效手段,也可以是主升段跟莊的信號,投資者可參與一段快速而又刺激的漲升行情。

(6)對於高開5%以上的個股,同時又因爲有重大題材配合、板塊集體啓動、K線圖符合要求等,在開盤10分鐘內被封死在漲停板上的股票,如果該股票中途有打開漲停板且又有被大力封停的趨勢時,同時換手率控制在3%以內,那麼此時就是最好的介入點。因爲主力通過打開漲停板,洗去了意志不堅定者,後期漲幅值得期待。如果當日換手率超過了7%,那麼第二日情況可能不妙,投資者一定要警惕。

(7)高位低換手率大多是股價漲幅較大,但平均成交量小,形成量價背離,明顯不足以維持高位的股價,但股價卻並不下跌(或跌幅較小),而是保持一種高位橫向縮量整理形態。這通常是高控盤股的特徵,表明莊家短期內並不急於出局,或志在高遠,還有後續題材等;一旦攜量向上突破,漲幅更爲可觀。

(8)在大盤被看好的情況下,大量的遊資會在下午介入,這樣會將一些在高位平臺整理的股票直接拉至漲停,而且這樣還往往會形成板塊聯動,投資者如果在此時介入,第二日還有獲利出局的機會。但是有一個前提條件:當日的換手率最好在4%以內;如果當日的換手率超過了7%,那麼第二日的情況可能不妙,投資者不宜介入。

(9)底部放量的股票,其換手率高,表明新資金介入的跡象較爲明顯,未來的上漲空間相對較大。底部換手越充分,上行中的拋壓就越輕,特別是在局部反彈行情的市場中,換手率高則有望成爲強勢股,而強勢股代表了市場的熱點,投資者應該加以重點關注。通常情況下,股票的換手率高,意味着近期有大量的資金進入該股,流通性良好,股性趨於活躍,人們購買該股的意願較高,屬於熱門股;反之,股票的換手率低,表明該股少人關注,屬於冷門股。儘管換手率高也是支持股價上漲的一個重要因素,但是這並不能就此得出換手率高、股價就一定能上漲的結論。

追漲錦言

換手率可以分爲以下幾個級別:(1)絕對低量(小於1%);(2)成交低迷(1%~2%);(3)成交溫和(2%~3%);(4)成交活躍(3%~5%);(5)帶量(5%~8%);(6)放量(8%~15%);(7)巨量(15%~25%);(8)成交怪異(大於25%)。