實戰案例:

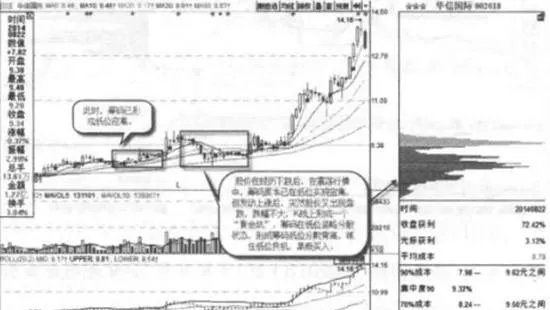

在經過前期下跌後,華信國際在震盪行情中,於2014年7月月底與8月月初時,本已形成籌碼低位密集,但股價在8月12日拉出一根長陽線開始上漲後,卻突然再次出現了震盪盤低的走勢,但整體跌幅並不大,籌碼依然在底部區域,出現了略有分散的形態,而K線上也現了一個“黃金坑”,形成籌碼低位分散背離。這說明主力在收集完籌碼,並經過較長時間的震盪後,在發動上漲時,進行了最後一次的洗盤,就像我們伸手要打人之前,通常會先縮回胳膊握緊拳頭一樣,K線上這纔出現了一個“黃金坑”。所以,投資都應當在確認籌碼低位分散背離後,應果斷在低位區快速買入。因爲趨勢即將反轉,就像夜晚到來時,天空突然變得更黑更安靜一樣,如圖7-8所示。

圖7-8 華信國際-2014年8月22日籌碼分佈圖

實戰要領:

(1)籌碼低位分散背離出現前,K線上會有明顯的底部形態特徵,且籌碼會形成明顯的低位單峯密集形態,而大多數籌碼此時集中於籌碼峯的中部,而分散時只是籌碼向兩側略有發散的跡象。

(2)籌碼低位分散背離出現時,K線會出現上漲後縮量的狀態,即技術破位下行的跡象。

(3)如果是長期橫盤震盪的個股突然出現籌碼低位分散背離出現,是大牛股啓動前的徵兆,此時即使是籌碼低位分散背離出現前追漲買入的投資者不應賣出,反而應當在股價技術破位出現時,加倉買入,並持股待漲。