“知己知彼,百戰不殆”,交易者在建立交易係統前要先明確一下自己的各種“參數”。

先做到知己,多問自己幾個問題,比如:

(1)我的風險偏好如何?是傾嚮積極策略還是傾嚮保守策略?

(2)我的看盤時間有多少?每天有多少時間盯盤?還是每天隻看收盤價?關注股價有多頻繁?

(3)我想投入多少本金?是閑置不用的錢還是需要隨時取齣的?我能承擔的最大風險有多大?每次虧損的底限是多少?

(4)我一年的期望收益率是多少?一年中我肯定不能忍受虧掉多少比例的本金?

(5)我一年操作多少次比較閤適?

諸如此類的問題,這好比是我們想買一輛汽車,總要根據經濟承受能力、車的用途、主要是誰使用、在哪使用、對動力的要求、安全性等各方麵要有個認識。這樣再去選擇閤適的汽車。

做完“知己”的準備工作後,就可以開始建造我們的交易係統瞭。建立交易係統的過程是認識市場的過程,最終是要達到“知彼”。做到瞭“知己知彼”離“百戰不殆”就不遠瞭!還要知道“勝可知而不可為”。我們隻要建立瞭正期望的交易係統,盈利就在我們的係統概率內,隻要堅持執行即可,讓概率去發揮作用。

交易係統是保證盈利的一個工具,擁有交易係統是穩定獲利的必要條件,但並非充要條件。擁有一個好的交易係統隻是取得成功的良好開端,要想最終取得成功還需要對係統的嚴格執行。在交易過程中最難把握的還是人的心態,有句話說得好,“性格決定命運”,交易者的性格決定瞭對交易工具的選擇以及最終的成敗。

建立交易係統的原則

交易係統相當於賽車手的賽車,自然是動力越足、速度越快越好。但也要看其適用性和穩定性。不能一味追求暴利而忽略潛在的風險!

一般好的交易係統要滿足以下幾點:

(1)具有完整性和客觀性。交易係統應該有明確的、量化的進場點和齣場點。

(2)簡單原則。越簡單的係統適用性越強。

(3)毋需過度優化。過度優化的係統會增加特性,而減少普遍性,容易被市場淘汰。

(4)捕捉趨勢。任何係統都有優勢和弊端,好的係統應能把握住主要趨勢,想做到麵麵俱到,往往事與願違。

(5)概率作用。交易係統應該做順應趨勢的大概率交易信號。並且係統化交易強調持續一緻地執行,隻要是經過足夠多測試的正期望係統,一定要堅持執行,讓概率發揮作用。

建立高勝算交易係統

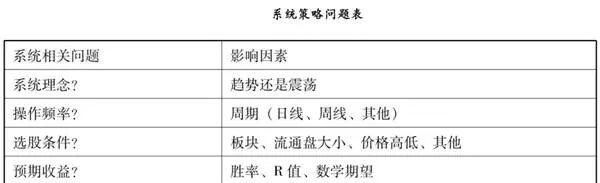

為瞭更清楚地說明建立交易係統的相關問題,我們製作瞭如下兩張錶格,一目瞭然!

建立交易係統需要迴答的策略上的問題如下錶。

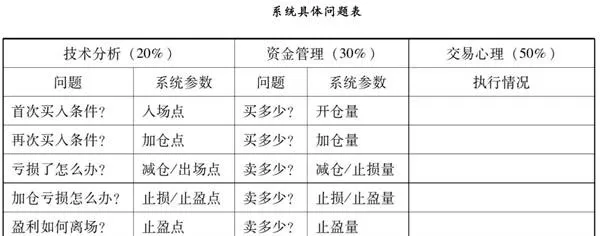

建立交易係統需要迴答的具體問題如下錶。

我們看到,在交易係統的三個組成部分中,按重要性來說,技術分析最低占20%左右,資金管理占30%,而交易心理最重要占50%。這裏要再次強調一下執行的重要性。交易者隻要明確交易係統所需參數,便能很容易地建立起交易係統的雛形。

交易係統測試

建立瞭一個交易係統之後,要對其進行嚴格的曆史測試。有人形容建立交易係統的過程就是測試、測試、再測試。是否進行科學嚴格的曆史測試,是係統交易者與感覺交易者的一個明顯區彆。

心理學傢告訴我們,人類的心理存在著選擇性記憶和選擇性理解的現象,簡單來說,就是對於過去的事情,人們總是隻記住好的,例如記住瞭某隻個股形成某個形態之後成為瞭大牛股,而忽略其他很多個股在同樣的形態下卻沒有上漲錶現。

另外,視覺誤差也是一個導緻判斷失誤的常見因素,例如在電腦屏幕上看到某隻個股的K綫升勢十分強勁,但實際上可能它隻漲瞭5%。科學的曆史測試可以徹底消除這些因素的影響。

對於測試方法,視工作量而定,如果數據量小,用手工或EXCEL錶格足夠完成測試。

如果操作周期較短,又要測試較長時期的係統績效,這時最好要用比較專業的交易軟件。

國內的股票軟件一般隻能測試進齣場信號的成功率,還不能測試整個交易係統的盈利效果。

在測試這方麵對廣大交易者來說會有一個瓶頸,因為比較專業的軟件還是國內的期貨軟件或國外的外匯軟件比較好,這需要有一定的軟件應用能力,以及一定的外語能力和計算機編程能力。國內的行情數據可以導入到其他專業軟件平颱中進行測試,平颱如:TradeBlazer、MultiCharts、TradeStation、MT4等等。

在初期不必用到如此專業的軟件進行測試,最重要的是先建立係統化的交易思想。成為一個係統交易者不是簡單輕鬆的事,需要不斷地學習和積纍,我們認為,這些辛苦比起無謂的大量虧損來說還是相當值得的。有瞭係統就有瞭優勢,至少比80%甚至90%的中小投資者有更多贏的機會。