均線多頭排列,堅持做多;反之亦然

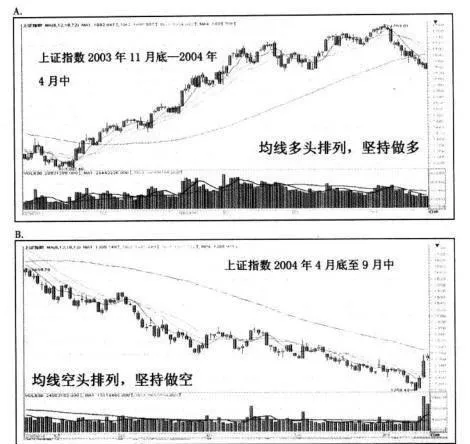

股市進入多頭市場時,股價從下向上依次突破6日、12日、18日、72日移動平均線。當多頭市場進入穩定上升時期,6日、12日、18日、72日移動平均線均向右上方移動,並依次從上而下的順序形成多頭排列。當144日均線與288日均線也形成多頭排列,往往引發較長時期多頭行情。因此,均線的多頭排列,短期多頭要求是6日、12日、18日3條均線的多頭排列,中期多頭要求72日均線也是多頭排列,長期多頭則144日、288日兩條均線也呈現多頭排列。

當股市由多頭市場轉入空頭市場時,股價首先跌破6日、12日移動平均線,接着依次跌破18日、72日移動平均線。

空頭市場中移動平均線反壓在股價之上並向下方移動,其排列顒序從下向上依次爲股價、6日、12日、18日、72日移動平均線,即成空頭排列。而要144日、288日均線也呈現空頭排列,代表股價或指數即將進行較長時間的調整。