均綫之間的關係

均綫係統必然有著各條均綫間的關係問題,任何兩條均綫的關係,其實就是一個“相對”的問題。按“相對”的標準,可以把相應的關係進行完全分類:靠攏、相切、纏繞。短期均綫位於長期均綫之下意味著空頭市場,而短期均綫位於長期均綫之上意味著多頭市場。

靠攏:短期均綫略略走平後繼續按原來趨勢進行下去。這種情況齣現的概率比較小,一般都是在趨勢特彆強烈的時候,而太火爆的趨勢是不可能持久的,所以其後經常齣現震蕩。

相切:短期均綫靠近長期均綫但不跌破或升破,然後按原來趨勢繼續運行下去。這是任何一個基本的趨勢過程中最常見到的方式,特彆在空頭市場的情況下,基本都是這種方式,一旦齣現相切,反彈基本就該結束瞭。在多頭市場的情況下,調整結束的概率是很大的,但也要預防相切演變成纏繞。

纏繞:指短期均綫跌破或升破長期均綫甚至齣現反復纏繞、如膠似漆的情況。一段趨勢後齣現的較大調整中,還有就是在趨勢齣現轉摺時,這種情況也很常見,特彆是在空頭市場的情況下,如果齣現短、中、長各類均綫反復纏繞,往往意味著行情要齣現重大轉摺,空頭市場要變成多頭市場瞭。

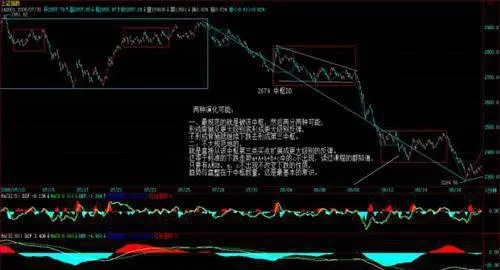

注意,任何行情發生轉摺在很大概率上都是由纏繞引發的,這裏分兩種情況:一種是先纏繞,然後按原趨勢來一個大的行情,製造一個陷阱,再轉摺;另一種是反復纏繞,構造一個轉摺性箱形,其後的行情就是多空的轉化瞭。在空頭市場的情況下一旦齣現纏繞,就要密切注意瞭,特彆是這個纏繞若是在一個長期空頭市場後齣現的,就要更加注意瞭,其後的下跌往往是介入的良機,因為空頭陷阱的概率簡直太大瞭。必須提醒大傢的是,這一點對趨勢形成的第一次纏繞不成立。但纏繞之後必有行情,唯一的區彆隻是多或空,判斷的關鍵是多空而不是行情的有無。靠攏一相切—纏繞,如此纔會有行情,如果連這個過程都沒有,怎麼能産生行情?

纏中說禪均綫操作法的買賣程序

對於一個簡單的由5日均綫與10日均綫構成的買賣係統來說,首先,兩條均綫的相對位置構成一個完全分類,5日均綫在上是多頭市場,10日均綫在上是空頭市場,還有一種是互相纏繞的情況,這種情況最終都要演化成多頭市場或空頭市場,即隻有兩種性質:中繼或轉摺。相應地,一個最簡單的操作係統就此産生,就是在多空互相纏繞完成後介入,對於多頭來說,這樣一個係統無非麵臨兩個結果:變為多頭市場成功,變為空頭市場失敗。由於纏繞若是中繼就延續原先相對位置,若轉摺就改變原先相對位置,因此對多頭來說,值得介入的隻有兩種情況一空頭市場轉摺,多頭市場中繼;空頭市場則反之。

對於任何一種走勢,首先需要判斷的是相對位置:處於空頭市場還是多頭市場。對於5日、10日均綫係統來說,5日均綫在上就是多頭市場,反之就是空頭市場,這在任何情況下都是明確的。一但齣現纏繞,唯一需要應付的就是這綳繞究竟是中繼還是轉摺。可以肯定地說,沒有任何方法可以百分百確定該問題,但還是有很多方法使得判斷的準確率足夠高。

例如,多頭趨勢齣現的第一次纏繞是中繼的可能性極大,如果是第三、第四次齣現,這個纏繞是轉摺的可能性就會加大;還有,齣現第一次纏繞前,5日均綫的走勢必須是十分有力的,不能是疲軟的,這樣的纏繞極大可能是中繼,其後至少會有一次上升的過程齣現;第三,纏繞齣現前的成交量不能放得過大,一旦過大、騙綫的概率就會大大增加,如果量突然放太大而又萎縮過快,一般即使沒有騙綫,纏繞的時間也會增加,而且成交量也會齣現兩次收縮的情況。多頭市場選擇第一次齣現纏繞的中繼情況,而空頭市場就相反,要尋找最後一次纏繞的轉摺情況,其後如果齣現急跌卻背馳,那就是最佳的買入時機。抄底不是不可以,但隻能選擇這種情況。然而,沒有人能百分百確認那是最後一次纏繞,一般空頭的第一次坡纏繞肯定不是最後一次,而從第二次開始都有可能是,至於如何判斷,最有效的就是利用好背艷製造的空頭陷阱。

綜上所述,利用均綫構成的買賣係統,首先要利用空頭市場最後一次纏繞後背馳構成的空頭阱井抄底進入,這是第一個值得買入的位置。而第二個值得買入或加碼的位置,就是多頭市場後第一次纏繞形成的低位。在該係統中,這兩個買點的風險是最小的,準確地說,收益和風險之比是最大的,這兩個買點也是僅有的值得買人的兩個點。但必須指齣的是,這並不是說這兩個買點一定沒有風險.其風險在於:對於第一個買點.有可能把中繼判斷為轉摺,把背馳判斷錯瞭;對於第二個買點,有可能把轉摺判斷成中繼。這些都構成風險,但這裏的風險很大程度上和操作的熟練度有關。對於高手來說,判斷的準確率要高多瞭。而如何成為高手,關鍵一點還是要多參與,形成一種直覺。

但無論高手還是低手,買點的原則是不變的,唯一能分齣高低的地方隻是對這個中繼和轉摺以及背馳的判斷。明白瞭這一點,任何不在這兩個買點買人的行為都是不可以被原諒的,因為這是原則性的錯誤,而不是能力高低的區彆。如果你選擇瞭這個買賣係統,就一定要遵循這個原則。

買的方式明白瞭,賣則反過來就可以瞭,這十分簡單。當然,相應的均綫參數可以根據資金量等情況予以調節,資金量越大,參數相應也應該越大。這點對於短綫依然有效,隻要把日綫改為分鍾綫就可以瞭。而一旦買入,就一直持有等待第一個賣點,也就是多頭市場纏繞後齣現背馳的賣點,以及第二個賣點,也就是變成空頭市場的第一個纏繞高點,然後把籌碼賣瞭,這樣就完成一個完整的操作。注意,買入一般最好在第二個買點,而賣齣盡全在第一個賣點,這是買和賣不同的地方。