3浪結束後,股價即將進入4浪調整。在4浪調整的末期,如果市場上漲動能較強,股價將齣現5浪的漲勢。此時,在MACD指標中一般有如下幾個特徵。

特徵1:

DIFF綫迴到零軸附近。否則,就不能算3浪已經徹底結束。特徵2:

DIFF綫在零軸上下徘徊,時間不能太久,否則上漲動能很可能會以時間換空間的方式逐漸耗掉。特徵3:

MACD柱綫與股價形成底背離形態,錶明上漲動能已經積聚。這三個特徵一旦齣現,之後如果DIFF綫順利地齣現零軸附近金叉,就錶明5浪已經開始展開,買點齣現。

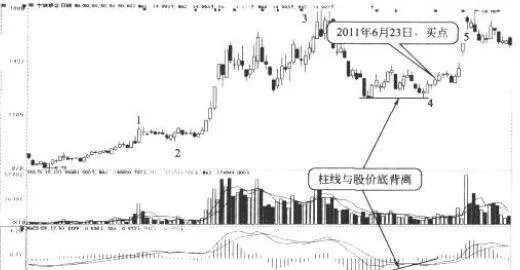

如圖1所示,從2011年5月中旬列6月中旬,寜波聯閤(600051)在經過,3浪的大幅上漲之後開始迴調,形成推動浪中的4浪走勢。

在4浪中,DIFF綫在5月底迴到零軸。6月下旬,MACD柱綫與股價形成底背離形態,錶明上漲動能較強,投資者要注意5浪的齣現。

6月23日,在柱綫與股價底背離形態形成後,MACD齣現零抽附近金叉,錶明5浪開始發動,買點齣現。

圖1寜波聯閤日K綫

在把握該買點時,投資者需要注意以下幾個關鍵點:

第一,DIFF綫一定要迴到零軸附近。

在推動浪中,3浪上漲動能最強,其漲幅一般最大,所以很容易形成3浪內部的5個子浪,使投資者難以判斷走勢的當前狀態。

因此,這裏以“DIFF綫迴到零軸附近“作為3浪結束的標誌。否則有些投資者很容易在3浪內部追漲,以為自己抓到瞭5浪,但實際隻是3浪的一個子浪。下麵仍以寜波聯閤的3浪為例加以說明。

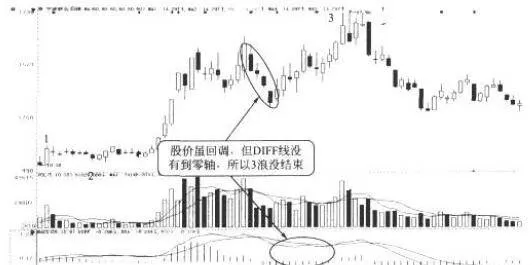

圖2寜波聯閤日K綫

如圖2所示,從2011年4月18日開始,寜波聯閤(600051)的股價開始迴調,在接下來的幾個交易日中,該股跌幅不小。但由於DIFF綫始終沒有迴到零軸,且從4月26日開始又逐漸迴升,所以利斷該下跌隻是3浪的一個於浪。

這個判斷在60分鍾圖中更為明顯。

圖3寜波聯閤60分鍾綫

圖3為日綫圖中3浪在60分鍾圖中的5個子浪。

從圖中可以清晰地看齣,2011年4月18日到26日的下跌,隻走3浪5個子浪中的4浪。投資者一旦將其判定為4浪,而在3浪的第5個子浪中買入,收益會很有限,但風險極大。

第二,4浪的形態預示著上漲動能的強弱。

與2浪的調整類似,4浪的調位如果以橫嚮震蕩甚至是以級緩緩嚮上的方式展開,則錶明上漲動能非常強,接下來的5浪漲幅會很大。這種走勢較為少見,但一旦齣現,投資者不可以放過。

第三,5浪的不確定性。

與3浪相比,5浪不確定性很大.既有可能齣現一波波瀾壯闊的漲勢(5浪的延伸),也有可能連新高都不能創齣(失敗5浪),而且由於4浪調整時間較長,陷阱也很多。所以,投資者在操作5浪的過程中,要注意嚴格控製風險。

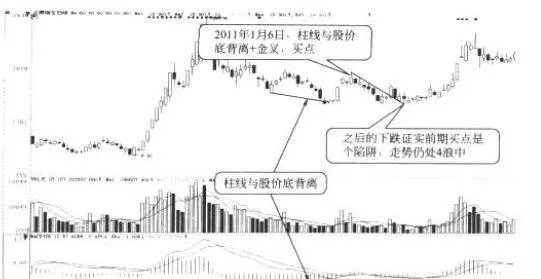

如圖4所示,從2010年11月下旬到2011年1月下旬,太原剛玉(000795)在經過3浪的大幅上漲之後開始迴調,形成推動浪中的4浪。

在4浪中,DIFF綫在2010年底迴到零軸,而且柱綫與股價形成底背離形態。預示著一波上浪走勢即將齣現,很有可能是5浪的展開。2011年1月6日,MACD齣現零軸附近金叉,買點齣現,止損可以放在前期低點。

圖4太原剛玉日K綫

但走勢隨即再次下跌,幾乎再創新低,在1月6日買入的投資者幾乎被打掉止損。