股票操作的總體方針

股票市場的雙嚮交易給投資者以極大的自由。因而有些人希望通過精確的分析來抓住正反兩方麵的行情。然而,實際上我們所看到的情形是這樣的:當他試圖拉直波動的麯綫時,市場反將其資金“拉直’。造成這種現象的深層次原因是:人的能力是有限的,而市場是強大的,在某種意義上是無法揣度的。行情分析是決策與操作的基礎,但不是所有的、哪怕是正確的分析都能轉化為交易行為。為瞭迴避風險和災難,我們一定要遵循某種安全的操作原則,這就是順勢而為。

順勢交易有其數學概率的支持。經過研究與實踐,我們的結論是:第一,波段式順勢操作的贏麵大於75%;第二,以戰略投資的角度介入市場,其贏麵可達95%;第三,單從技術分析的角度。抓頂和底的概率小於1%。其實,大傢看看國內證券市場的特有現象就會明白:上漲時大多數人都掙錢,而走熊時參與其中的人幾乎都在賠錢—這與其交易規則中隻許做多的限定有關。

在思想與行為上,戰略投資者一定錶現為順應大的趨勢,而逆勢操作必定是短視與投機的體現。時間對於逆勢交易而言意味著消亡和毀滅,其小概率本質決定著這種投資失敗的必然性,而不論個人的智慧高低。古人雲:大勢所趨,非人力所能及也。因此,投資者一定要摒棄逆勢而動的任何想法與行為。又如孟子曾說:雖有智慧,不如乘勢。我們應當明白,自由隻存在於真理之中,就如同魚不能離開水。限製行動纔會有金錢的增長。成為天然贏傢的必要條件是:做一個順勢交易者,做一個戰略投資者。

綜閤前文,股票操作的總體方針是:宏觀順勢,微觀逆勢。

股票交易的生存法則

許多人憑著聰明纔智來到股票市場,但帶走的是失落與悔恨。促成這樣局麵的原因是什麼?答案是個人的小智慧。人的聰明纔智在市場的麵前顯得蒼白,我們應當擺正自己的位置:市場是第一位的,人的主觀評判是第二位的,決策和交易是否正確由市場來裁決。因此,認識到自己的有限與市場的博大,纔能迴避一次次重大損失。

生存法則是什麼?答案是第一時間無條件止損,並要始終堅持而不心存僥幸。

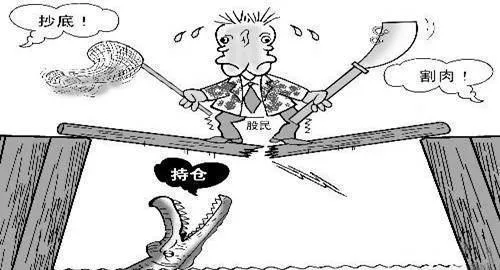

當持倉的方嚮與市場運動方嚮背道而馳時,時間將變得越來越昂貴。在交易不利的情況下,如果不及時采取正確的行動,那麼時常會臨這樣的情況:第一,倉位被深度套牢;第二,賬麵旅利可能全部喪失。因反趨勢,全部資金麵臨災難性的損失。

由此可見,要想生存就必須學會止損。應在交易方案産生之前就考慮和設裏止損,在交易之中按某種方式全程服蹤和推進。止損的寬窄與個人情況有關,但主要是與市場正常波動的幅度相匹配,有時亦附加一定的時間條件。作為中、長綫交易者,止損的大小以能夠承受日常的價格波動為宜,避免頻繁地觸動止損,從而保證在決策正確的前提下操作計劃能夠有效進行。

止損就意味若放棄。放棄的也許是機會,但更有可能是災難。止損齣局的原因有三個,第一,進場時機不當。這在決定齣場的當時並不能確認是否犯瞭方嚮性錯誤,但我們必須選擇離場。一方麵,迴遨重大錯誤的可能;另一方麵,為再次尋找更安全、更好的人場點提供機會。第二,方嚮性判斷錯誤。在反趨勢情況下,如果沒能及時齣場,那麼時間與杠杆將對交易構成緻命的打擊。避免這種情況齣現的唯一辦法就是及時止損。第三,走齣睏頓。如果連續三次被止損齣局,那麼一定是在某些方麵齣現問題。這時投資者就該拋開任何行情,強製自己休息一段時間,避免陷入死路與沼澤。遠離市場有助於理清思路、找齣問題,否則,幸運將遠離而災禍卻接連不斷。

看重眼前利益而不願下決心止損是許多人的通病。投資者如果對未來充滿必勝的信念,那麼當前的睏難將變得微不足道,因為時間會給成功的投資者帶來財富。損失是暫時的、必需的,它是成功過程中不可分割的組成部分。暫時地放棄金錢是為瞭保存資金實力,也是為瞭將來得到更多更好的迴報。可見,止損是生存之道,是“飛行員的降落傘”,是遵循市場第一性原則的體現。