股票操作的总体方针

股票市场的双向交易给投资者以极大的自由。因而有些人希望通过精确的分析来抓住正反两方面的行情。然而,实际上我们所看到的情形是这样的:当他试图拉直波动的曲线时,市场反将其资金“拉直’。造成这种现象的深层次原因是:人的能力是有限的,而市场是强大的,在某种意义上是无法揣度的。行情分析是决策与操作的基础,但不是所有的、哪怕是正确的分析都能转化为交易行为。为了回避风险和灾难,我们一定要遵循某种安全的操作原则,这就是顺势而为。

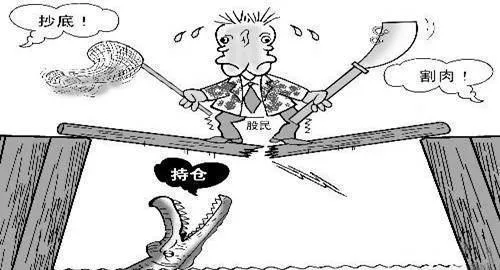

顺势交易有其数学概率的支持。经过研究与实践,我们的结论是:第一,波段式顺势操作的赢面大于75%;第二,以战略投资的角度介入市场,其赢面可达95%;第三,单从技术分析的角度。抓顶和底的概率小于1%。其实,大家看看国内证券市场的特有现象就会明白:上涨时大多数人都挣钱,而走熊时参与其中的人几乎都在赔钱—这与其交易规则中只许做多的限定有关。

在思想与行为上,战略投资者一定表现为顺应大的趋势,而逆势操作必定是短视与投机的体现。时间对于逆势交易而言意味着消亡和毁灭,其小概率本质决定着这种投资失败的必然性,而不论个人的智慧高低。古人云:大势所趋,非人力所能及也。因此,投资者一定要摒弃逆势而动的任何想法与行为。又如孟子曾说:虽有智慧,不如乘势。我们应当明白,自由只存在于真理之中,就如同鱼不能离开水。限制行动才会有金钱的增长。成为天然赢家的必要条件是:做一个顺势交易者,做一个战略投资者。

综合前文,股票操作的总体方针是:宏观顺势,微观逆势。

股票交易的生存法则

许多人凭着聪明才智来到股票市场,但带走的是失落与悔恨。促成这样局面的原因是什么?答案是个人的小智慧。人的聪明才智在市场的面前显得苍白,我们应当摆正自己的位置:市场是第一位的,人的主观评判是第二位的,决策和交易是否正确由市场来裁决。因此,认识到自己的有限与市场的博大,才能回避一次次重大损失。

生存法则是什么?答案是第一时间无条件止损,并要始终坚持而不心存侥幸。

当持仓的方向与市场运动方向背道而驰时,时间将变得越来越昂贵。在交易不利的情况下,如果不及时采取正确的行动,那么时常会临这样的情况:第一,仓位被深度套牢;第二,账面旅利可能全部丧失。因反趋势,全部资金面临灾难性的损失。

由此可见,要想生存就必须学会止损。应在交易方案产生之前就考虑和设里止损,在交易之中按某种方式全程服踪和推进。止损的宽窄与个人情况有关,但主要是与市场正常波动的幅度相匹配,有时亦附加一定的时间条件。作为中、长线交易者,止损的大小以能够承受日常的价格波动为宜,避免频繁地触动止损,从而保证在决策正确的前提下操作计划能够有效进行。

止损就意味若放弃。放弃的也许是机会,但更有可能是灾难。止损出局的原因有三个,第一,进场时机不当。这在决定出场的当时并不能确认是否犯了方向性错误,但我们必须选择离场。一方面,回遨重大错误的可能;另一方面,为再次寻找更安全、更好的人场点提供机会。第二,方向性判断错误。在反趋势情况下,如果没能及时出场,那么时间与杠杆将对交易构成致命的打击。避免这种情况出现的唯一办法就是及时止损。第三,走出困顿。如果连续三次被止损出局,那么一定是在某些方面出现问题。这时投资者就该抛开任何行情,强制自己休息一段时间,避免陷入死路与沼泽。远离市场有助于理清思路、找出问题,否则,幸运将远离而灾祸却接连不断。

看重眼前利益而不愿下决心止损是许多人的通病。投资者如果对未来充满必胜的信念,那么当前的困难将变得微不足道,因为时间会给成功的投资者带来财富。损失是暂时的、必需的,它是成功过程中不可分割的组成部分。暂时地放弃金钱是为了保存资金实力,也是为了将来得到更多更好的回报。可见,止损是生存之道,是“飞行员的降落伞”,是遵循市场第一性原则的体现。