股價在波動運行中,每個價格點(股價)其自身都是同時具備支撐和壓制作用的。

分解開來看,股價在不斷的波動中,前一個價格點既是在支撐着後一個價格點的產生和變化,同時也壓制着後一個價格點的產生和變化。

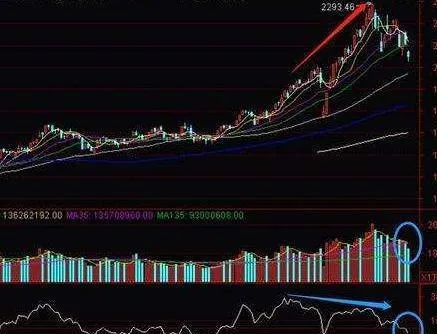

如果從技術形態圖上看,可能就更容易理解。比如,在向上攻擊形態中,股價的頂和底都是一個比一個高的。這種“壘疊”起來的頂和底,自身就具有對後面產生的股價一層層的支撐作用。

而如果反過來,股價在向下攻擊時,一個頂比一個頂低,一個底也比一個底低。這些層層的頂和底,自身又形成了對後面產生的股價的層層壓制作用。這只是簡單地來看。

實際中,即使在某個階段裏股價整體是向上攻擊的,但也總是會上下波動的前進的。那麼,在這一上一下的波動前進中,股價的支撐壓制身份就處於不斷地變換。一會兒是起支撐作用,一會兒又是起壓制作用。這就增加了股價波動運行中分析、判斷的複雜性。這也是很多人容易犯追漲套、殺跌踏空的錯誤的其中一個原因,即不能夠認識到股價自身的“兩面性”。這是股價產生以後自身所帶的一種基本現象。