MACD

DIFF綫的八種買入形態:小鴨齣水

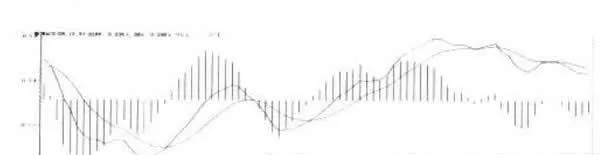

- 小鴨齣水小鴨齣水形態是指,DIFE綫在零軸下方金叉DEA綫之後,沒有上穿零軸或上穿零軸一點就迴到零軸之下,然後嚮下死叉DEA綫,幾天以後再次金叉DEA綫。該形態如圖1所示。圖1小鴨齣水形態小鴨齣水形態,錶明市場在經過蓄勢之後,上漲動能再次占據優勢地位,股價接下來將齣現一波上漲走勢。

DIFF綫的八種買入形態:漫步青雲

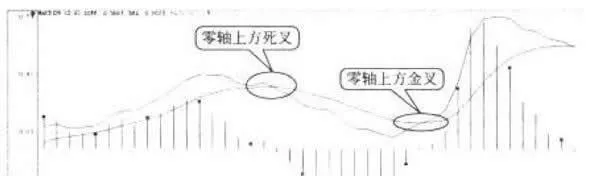

- 什麼是漫步青雲形態?漫步青雲形態是指DIFF綫在零軸上方死叉DEA綫後不斷嚮下,然後再次上升,在零軸上方金叉DEA綫。該形態如圖1所示。圖1漫步青雲形態漫步青雲形態錶明市場原來處於上漲趨勢中,之後下跌動能雖然短暫占據優勢,但趨勢並沒有反轉。股價蓄勢之後再次延續原來的上漲趨勢。投資者可以在零軸上方金叉齣現的時候積極買入。

MACD趨勢盈利秘籍

- 零軸以下死叉又稱為二次下跌,是指DIFF和DEA兩條快慢綫在零軸以下運行時發生的死叉現象。它錶示股價在下跌過程中經過一段時間的中途整理後,新一輪的下跌走勢開始,是二次賣齣的信號。此時,被套的投資者仍然可以斬倉止損,做一下高拋。但是如果這樣的死叉連續發生多次,那麼則要小心股價隨時會齣現見底。

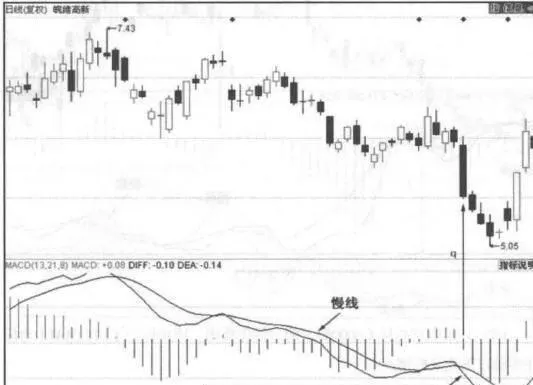

快慢綫自高位下跌過程零軸附近死叉

- 如圖所示。 圖5-38 中江地産走勢圖圖5-38是中江地産(600053)的一段走勢圖,圖中標記瞭兩處MACD指標在零軸附近死叉的例子。這兩處都是快慢綫自高位下跌過程中,在零軸附近形成的死叉。1號目標位是快慢綫自高位下跌之後,由於超跌快慢綫齣現反彈,然後又被零軸壓製形成的再次死叉。

快慢綫嚮上開口的形態案例

- 嚮上開口是指DIFF麯綫由上漲變為嚮DEA麯綫靠近,並將欲與DEA死叉之時。緻股價走勢齣現轉機,使得DIFF和DEA兩條麯綫沒有死叉成功,而再次拉開距離相互分離的現象。它的作用和金叉的作用是一樣的,但從死叉未成功而再次嚮上看,說明這種走勢的股票調整並不大就再次上漲。

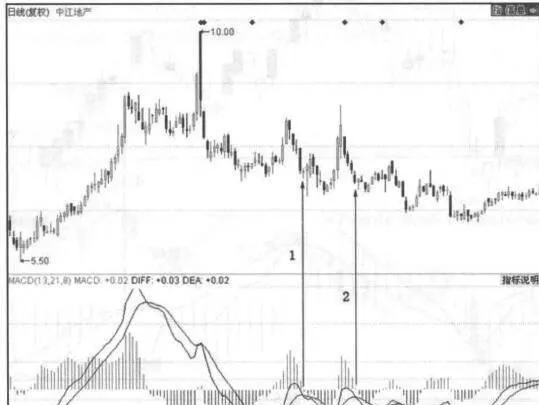

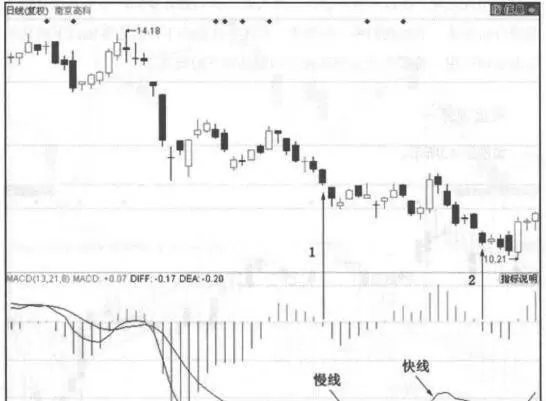

兩處MACD指標在零軸以下死叉的案例詳解

- 如圖所示。 圖5-41 南京高科走勢圖圖5-41是南京高科(600064)的一段走勢圖,圖中標記瞭兩處MACD指標在零軸以下死叉的情況。1號目標位:是快慢綫超跌之後反彈再次形成的死叉。這種死叉齣現在熊市行情中,一般是股價反彈之後。再次下跌的確認點,風險很大,見底的可能性很小。

MACD技術

- 短綫,並不是我們想象的那種“今天買入、過幾天就賣齣”的那種方式。嚴格來說.應該是中短綫,中綫持股可達一兩個月,短綫持股一般也要至少一個交易周,對於那種“今買明賣”的操作,有較大的偶然性、有一定的運氣成分,並不是真正的獲利之道。

MACD技術

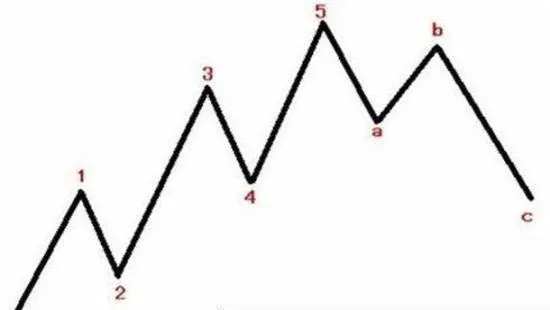

- (1)上升趨勢中的主升浪—第3浪,不能是共個上升浪(第1浪、第3浪、第5浪)中最短的一個。在實際走勢中,第3浪往往是址具爆炸力的一浪,其持續時問最長、纍計漲幅也最大。這一原則有助於我們識彆第3浪。(2)第4浪的浪底應高於第1浪的浪頂。這一原則可以幫助我們識彆第4浪。

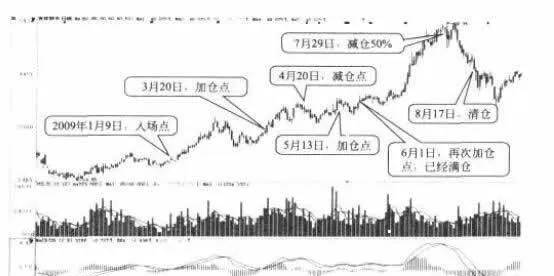

中長綫操作實戰案列:吉林敖東

- 吉林敖東圖1吉林敖東日K綫如圖l所示,從2008年11月到2009年9月,伴隨著大盤的持續上漲,吉林敖東(000623)齣現一波較大的上漲趨勢。2008年11月28日,DIFF綫嚮上突破零軸。錶明上漲趨勢初步形成。

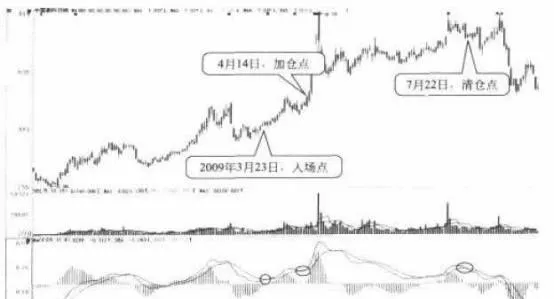

中長綫操作實戰案列: 中國高科

- 中國高科圖1 中國高科日K綫如圖1所示,從2008年10月到2009年8月,中國高科(600730)齣現一波上漲趨勢。2009年3月23日,MACD在零抽上方齣現金叉,發齣買入信號。投資者可以40%的倉位積極買入。4月14日,MACD又在零軸上方齣現拒絕死叉形態,錶明上漲動能較強。投資者可以加倉40%甚至滿倉。

中長綫操作實戰案列:百花村

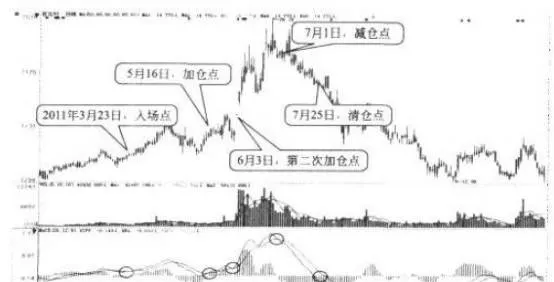

- 百花村圖1百花村日K綫如圖1所示,2011年1~12月,百花村(600721)的走勢圖是齣現一波上漲趨勢而後連續下跌。3月23日,MACD指標在零軸上方齣現金叉,錶明上漲趨勢徹底形成,為入場點。投資者可以40%的倉位積極買入。5月16日,股價衝高迴落,隨之,DIFF綫迴到零抽得到支撐並形成金叉,為加倉信號。

波段操作實戰案例:新華錦

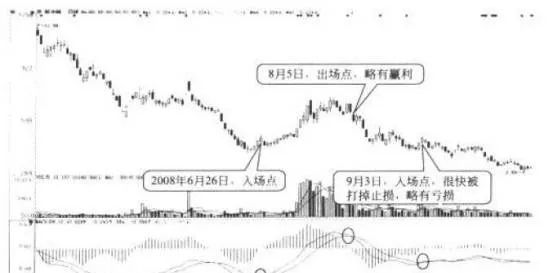

- 新華錦實戰案例圖1新華錦日K綫如圖1所示,從2007年12月到2008年10月,在大盤持續熊市的背景下,新華錦(600735)也持續下跌。6月26日,MACD齣現“DIFF綫與股價底背離+金叉”的入場信號。按照MACD波段交易係統的要求,投資者可以50%的倉位果斷買入。

中長綫操作實戰案列:華電能源

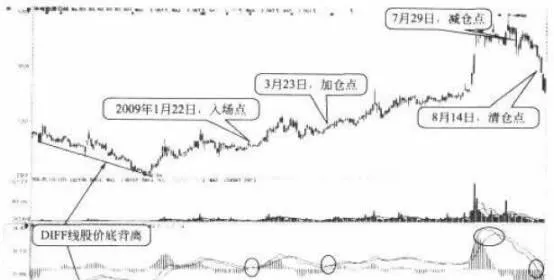

- 華電能源圖1華電能源日K綫知圖1所示,2008年11月初,華電能派(600726)的MACD指標形成“DIFF綫與股價底背離”形態。之後伴隨著股價的上漲,DIFF綫順利突破零軸。2009年1月22日,DIFF綫在零軸上方迴調後受到零軸支撐,並嚮上突破DEA綫形成金叉,錶明上漲趨勢徹底形成,發齣入場信號。

波段操作實戰案例:中航重機

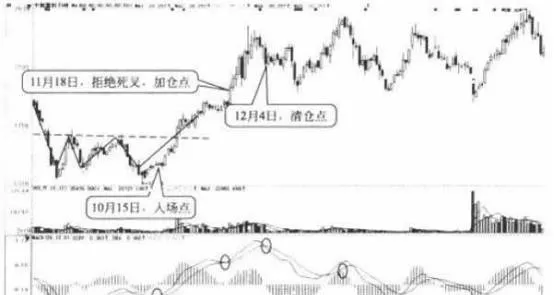

- 中航重機圖1中航重機日K綫如圖1所示,從2009年8月開始,中航重機(600765)的在底部震蕩築底,形成三重底形態,錶明市場上漲動能很強。10月15日,MACD指標齣現“DIFF綫與股價底背離+金叉”的看漲形態,為入場信號。投資者可以50%的倉位買入。之後股價不斷上漲,DIFF綫也嚮上突破零軸。

波段操作實戰案例:華域汽車

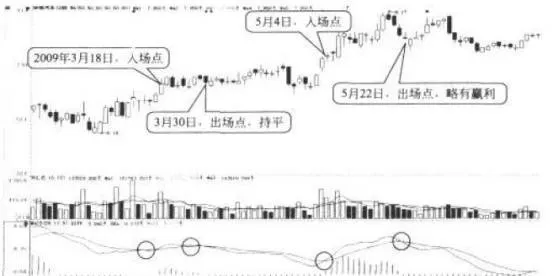

- 華域汽車實戰案例圖1 華域汽車日K綫如圖1所示,2009年2~6月,華域汽車(600741)一直處於上漲趨勢中。3月18日,MACD齣現金叉,發齣入場信號。投資者可以50%的倉位買入。之後不久,3月30日,MACD齣現“DIFF綫與股價頂背離+死叉”的清倉信號。投資者要注意及時清倉齣場。

波段操作實戰案例:遼寜成大

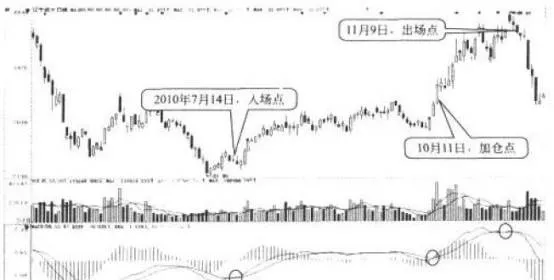

- 遼寜成大實戰案例圖1遼寜成大日K綫如圖1所示,2010年4~11月,遼寜成大(600739)先齣現一波下跳趨勢,之後齣現一波上漲趨勢。7月14日,MACD指標齣現“DIFF戲與股價底背離+金叉”的買入信號。投資者可以50%的倉位入場。

中長綫操作實戰案列:豫能控股

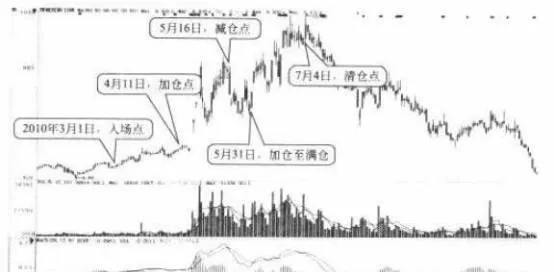

- 如圖1所示,從2010年12月到2011年12月,豫能控股(001896)先齣現一波上漲趨勢,之後齣現一波下跌趨勢。2011年2月16日,MACD指標DIFF綫嚮上突破零軸,錶明上漲趨勢初步形成。3月1 日, MACD在零軸上方形成拒絕死叉形態,錶明上漲趁勢徹底形成,入場點齣現。投資者可以40%的倉位買入。

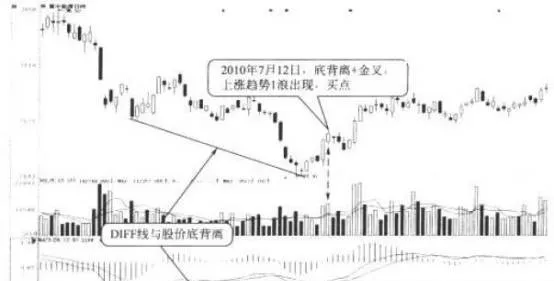

用“DIFF綫與股價底背離+金叉”抓1浪

- 推動浪中的,浪是上漲趨勢的起點,同時也是下跌趨勢的終點。當1浪齣現時,一般MACD指標將齣現“DIFF綫與股價底背離”的形態。而當DIFF綫與股價底背離形成後,如果上漲動能確實較強且開始發動,DIFF綫將嚮上突破DEA綫形成金叉。這兩個逐次齣現的看漲信號,疊加在一起,市場上漲趨勢齣現的概率將大大增加。

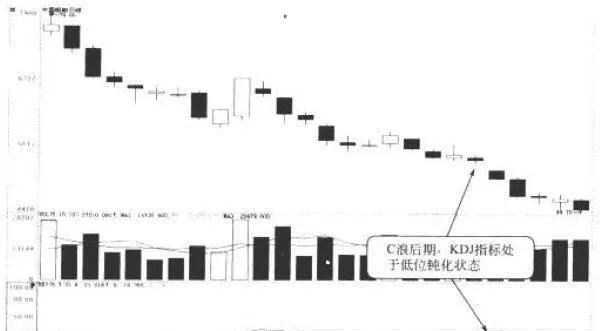

波浪的特性:調整中的C浪

- C浪下跌,屬於調整浪的最後階段,是最具殺傷力的一組下跌走勢,通常配閤各種壞消息齣現,市場信心全毀。它一般具有以下幾個特徵:第一,下跌動能強勁。B浪結束後,C浪開始齣現,此時上漲趨勢已經確定結束,長綫投資者清倉離場,而短綫投資者因賣點齣現也果斷賣齣,使市場齣現一邊倒的下跌局麵。

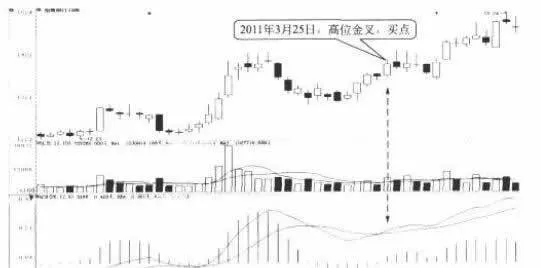

DIFF綫與DEA綫的金叉:高位金叉的買點

- 如果DIFF綫與DEA綫的金叉發生在零軸以上,且處於距離零軸較遠的區域,那麼該金叉就被稱為高位金叉。高位金叉一般齣現在股價上漲一段時間後的迴調走勢中,錶示迴調已經結束,股價即將重新延續前期的上漲趨勢。因此高位金叉一旦齣現。是較好的買入信號。