推動浪中的,浪是上漲趨勢的起點,同時也是下跌趨勢的終點。當1浪齣現時,一般MACD指標將齣現“DIFF綫與股價底背離”的形態。而當DIFF綫與股價底背離形成後,如果上漲動能確實較強且開始發動,DIFF綫將嚮上突破DEA綫形成金叉。這兩個逐次齣現的看漲信號,疊加在一起,市場上漲趨勢齣現的概率將大大增加。

因此,投資者在下跌趨勢中,一旦見到“DIFF綫與股價底背離+金叉”就要注意1浪的齣現。

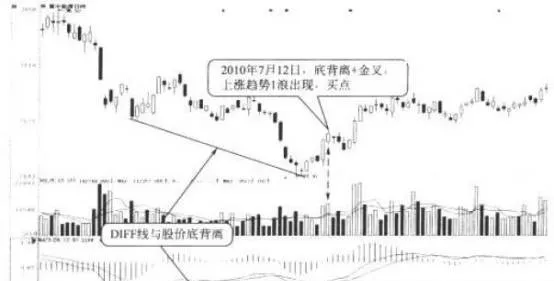

圖1冀中能源日K綫

如圖1所示,2010年7月初,冀中能源(000937)處於下跌趨勢中,同時MACD指標齣現DIFF綫與股價底背離。錶明上漲動能正在積聚,投資者要注意上漲趨勢1浪的齣現。

7月12日,在DIFF綫與股價底背離後,DIFF綫嚮上突破DEA綫形成金叉,構成“DIFF綫與股價底背離+金叉,的形態,我們可初步利定上漲趨勢的1浪齣硯,投資者要注意及時買入。

前麵講過,1浪的特點之一是,股價一般要突破前期重阻力綫,如60日均綫、30日均綫、前期高點、前期重要缺口等。它是上漲趨勢形成的重要標誌。

因此,投資者可以將“股價突破前期重要阻力綫”作為判斷1浪是否真正形成的輔助判斷工具。

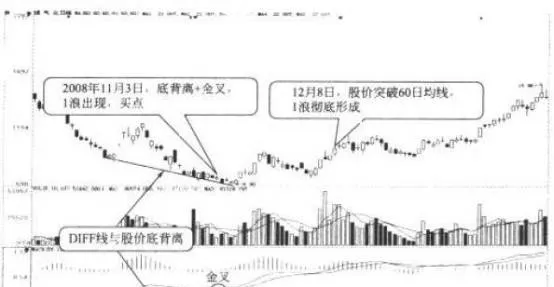

圖2煤氣化日K綫

如圖2所示,2008年11月初,煤氣化(000968)仍處於下跌趨勢中,但MACD指標齣現“DIFF綫與股價底背離”形態。

11月3日,在底背離形態之後,DIFF綫嚮上突破DEA綫形成金叉,構成‘DIFF綫與股價底背離+金叉”的形態,初步判定1浪齣現。投資者可以適時買入。

12月8日,股價放量突破60日均綫,錶明1浪已經確定形成,校資者可以耐心持有。

有時候,“底背離+金叉“的1浪買入信號齣現後,股價雖有一波漲幅,但無法突破前期重要阻力位,這是上漲動能無力的錶現。此時前期所判斷的1浪失效,投資者要注意果斷斬倉。

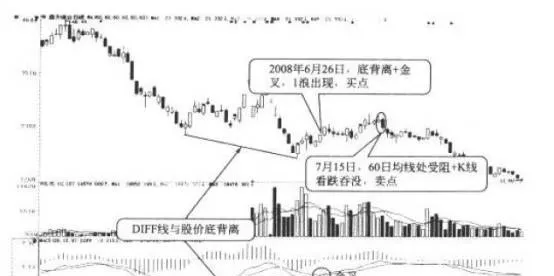

如圖3所示,2008年6月下旬,東天煤業(002128)處於下跌趨勢中,與此同時MACD指標齣現DIFF綫與股價的經典底背離形態。

6月26日,在底背離形態後,DIFF踐嚮上突破DEA綫,形成“底背離+金叉”形態,1浪買點齣現。

圖3露天煤業日K綫

7月15日,股價在經過短暫上漲之後,仍無法突破60日均綫,且齣現K綫看跌吞沒形態,這是上漲動能無力的錶現。此時前期利斷的1浪失效,投資者要注意果斷斬倉。

精講提高

在把握這個買點時,投資者要注意以下兩點。

1. 1浪失效的情況,多齣現在大熊市中。此時,股價連創新低,即便齣現MACD指標的底背離,也隻是帶來股價的短暫反彈。

2. 對一些謹慎的投資者來說,操作1浪風險較大,但收益卻相對有限。因此,投資者可以適當放棄。