按照有关证券法规,上市公司每年必须公布年度报告,向社会公告其公司上一年经营情况。公同年报是公司全年经营的总结,也是来年工作的展望,它是广大投资者能得到的用来了解公司的最全面可靠的信息。充分利用年报的信息,就可以判断公司的价值,找出值得自己投资的股票。当年报公布的时候,从某种角度上讲,也是所有上市公司又回到了同一条起跑线的时候,投资者可以考虑进行遴选取舍。

选扩张有的公司股票

首先,不少拟进行送转股的公司股票,随着年报公布了分配预案的信息,也意味着股价基本到位。因此,这类股票不仅在年报公布后买入意义不大,而且如遇抢权过头的还有贴权的可能;同时,如果经营稍有懈怠,来年还有效益增幅赶不上股本扩张的风险。每年年报中已不乏因上年大比例扩张后从绩优股沦落为垃圾股的例子,从这个角度讲,一些扩张有度(如每年分一二股红股的,就属于这里讲的扩张有度的概念),而效益却持续稳定增长的公司,是值得散户投资者关注的。

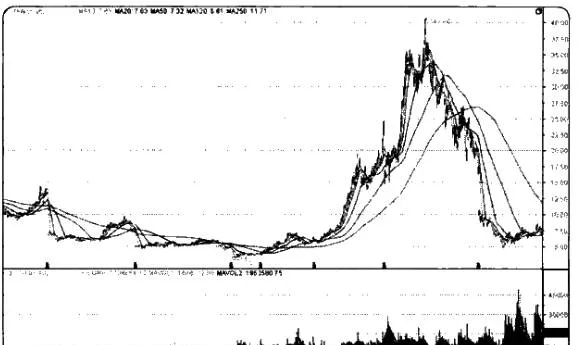

比如,深万科就是一只典型的优质股票,每一年都在上涨,如果按当时的发行价1元计算,到现在每股翻了300多倍。这是万科A(000002)自上市后长达15年的走势,由此可以看出,选择一家好的上市公司,最好的投资方法就是长期投资。

了解公司股本结构

最近几年,公司资产重组方兴未艾,“黑马”频出,股价成倍上涨。投资者如想抓住这些“黑马”,必须根据年报了解股本结构,了解国家股、法人股、流通股的比例情况,以及上市公司前几位大股东的持股比例情况,投资者根据年报的有关数据进行分析之后,便可选择适合自己投资的股票。

了解公司利润构成

要注意重视上市公司利润的构成。上市公司主营业务利润反映公司的前景,主业兴,则公司兴;主业败,则公司败。无论是绩优公司,还是绩差公司,其兴败无不与主业有关。在利润总额中,主营利润所占的比重不同,对企业前景的评估也应有所不同。主营利润比重较高的上市公司,赢利一般较为稳定,利润的升降趋势较易通过纵向比较做出较为准确的判断。也就是说,主营业务突出的企业其利润大起大落的概率较小。相反,若主营利润比重小,总利润由非主业以外的收益构成,则不确定性增加,企业的前景难以预测。所以,选择主营业务收入和主营利润稳定增长的上市公司,其风险性要小得多,收益也比较稳定。

小提示

优先选择那些主营业务蒸蒸日上的股票,避免那些仅仅靠非经常性收益维持的所谓绩优股,如果公司股价依靠这一次性的收益获得了不错的每股收益,这样的业绩就要剔除掉这个一次性收益。

比如,北海港(000582)2011年净利润4471.91万元,同比增长143.97%,其中非经营性收益占了一大半,公司解决了资金占用的历史遗留问题而增加的收益1940万元。因此,不要只粗略地看到翻倍的增长,就想当然地断定北海港是一只高增长的绩优股。我们在估值和估价时,必须把一次性收益的1千9百多万元剔除掉。

此外,投资者不妨密切关注那些主营业务依靠单一产品和单一客户的股票,如果单一产品竞争力依然存在,而且市场空间依然存在,那么就是一个不错的投资对象,否则就十分的危险。

比如,独一味(002219)公司主导产品独一味胶囊,属于镇痛药细分产品,作为公司的核心产品,其年销售额近亿元,在止血镇痛类中成药销量中位居前列,成为止血镇痛天然处方药物领域的领导品牌之一,垄断优势明显,市场前景广阔。随着公司拳头产品的市场占有率不断提升,公司业绩随之提升,在业绩的推动下,股价持续走高也是情理之中,投资者只需密切关注销量的变动。

小提示

随着入选基本药品,成交急剧放大,股价也连续涨停,预示着股价短期见顶,但中长期不会见顶的,必须关注新产品的研制。因为,其核心产品只有一个,虽然市场竞争力和空间比较大,但迟早有一天会出现饱和的,投资者必须关注到这一点。还好,公司决策层早已注意到了这一点,也积极研发新的具有竞争力的产品。

了解公司财务状况

上市公司的财务状况是影响股价的重要原因,也是最直接的原因。年报披露的财务数据时过去的经营成果,是基于权责发生制对各种财务项目在过去的时点或时期做出的判断,反映持续经营过程中某一阶段的状况。因此,投资者在选股时,还应对公开的有关财务状况进行动态评估。

所谓财务良好,是指年报揭示的财务状况比较良好。具体地说,一是注意财务报表中的应收账款的数量。应收账款增加,表明企业的产品回款情况不好,影响企业资金周转。有些企业每股收益很高,但查查应收账款,就会发现问题所在。二是存货较少的,特别是产成品存量较少的,说明公司市场占有情况尚好,资金也未搁置,发展前景良好;三是货币资金绝对数较多的,结合审读上市公司年报中的《现金流量表》分析,只要货币资金数额较大的,就说明公司资金充裕,不用变现也有现金,其财务状况当然是不错的。

比如,华谊兄弟(300027),行业增长超速,主营业务和利润增长超速。尽管上市当日遭到爆炒,接着几日连续下跌,当初追高的投资者套半严重,但这仅仅是资本市场的事情,从企业本身的发展前景看,如果公司管理和发展战略不出差错,在未来的5年内突破上市最高位完全值得期待。做出如此乐观的预判基于对电影行业的成长空间和速度的考虑。

无论是主营业务所在行业的发展潜力,还是华谊兄弟自身的主营业务增长,再考虑华谊当下的龙头地位,以及高管的能力和诚信,都是未来继续保持高速增长的可靠保证。所以从它的财务报表和行业发展潜力综合判断,该股应该是长中短期的首选优股。

选股点金

利用年报选股,还不能忽略“或有事项”。所谓或有事项,是并没有成为事实,但又有可能成为事实的事,是一种潜在的未发生的事项。需要在年报中披露的或有事项包括:未决诉讼、未决索赔、税务纠纷、债务担保等。其间有资产增加的可能,也有负债发生的因素。曾有一些上市公司在年报或中报里披露的或有事项,最终成为事实,因而投资者不能轻视它。