波浪理论(Bandtheory)又称艾略特波段理论。是由美国证券分析家拉尔夫·纳尔逊·艾略特(R.N.Elitt))利用道琼斯工业平均指数(DowJonesIndustialAverage,DJIA)作为研究工具,发现不断变化的股价呈现出自然和谐的结构性形态。根据这一发现提出了一套相关的市场分析理论,精炼出市场的13种波浪,但是出现的时间间隔及幅度大小并不一定具有再现性。而后他又发现了这些形态的波浪可以连接起来形成同样形态的更大波浪。艾略特据此提出了一系列权威性的演绎法,用来解释市场的行为,并特别强调波浪原理的预测价值。

股价的波动与在自然中的潮汐现象极其相似,在多头市情况下,每-个高价都会是后一波的垫底价,在空头市况下,每一个底价都会是后一波的天价。如果投资者能审时度势,能把握住股价波动的大势趋向,不必总围着股价的小波动而忙进忙出,从而随着大势一路做多或一路做空,这样既能抓住有利时机扩大收益,又能规避不测之险及时止损。波浪理论是为投资者很好地提供了判别股价波动大势的有效工具。其关键主要包括三个部分,第一,波浪的形态;第二,浪与浪之间的比例关系;第三,浪与浪之间的时间间距。而这三者之间,波浪的形态最为重要。

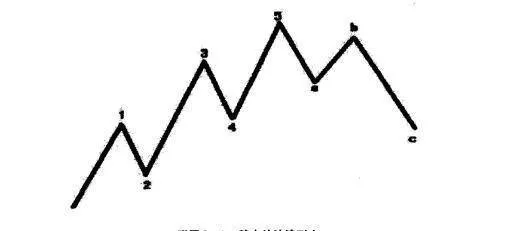

附图2-1基本的波浪形态

(1)波浪理论的基本特点。

1.股价指数的上升和下跌将会交替进行。

2. 如附图2-1所示,推动浪(与大市走向一致的波浪)和调整浪是价格波动两个最基本形态,而推动浪可以再分割成五个小浪,一般用第1浪、第2浪、第3浪、第4浪、第5浪来表示,即五浪上升模式,其中第1浪、第3浪、第5浪是上升浪,第2浪和第4浪则是对第1浪、第3浪的逆向调整。调整浪也可以划分成三个小浪,通常用a浪、b浪、c浪表示。即五浪上升运行完毕后将有a、b、c三浪对五浪上升模式进行调整,其中,a浪对第5上升浪进行调整,下跌力度大小不-;b浪是修复a浪下跌的反弹浪,升势较不稳定,c浪下跌的时间长、幅度大,最具杀伤力。

3. 第1浪有两种表现形式,-种属于构筑底部,另一种则为上升形态;第2浪有时调整幅度较大,跌幅惊人;第3浪通常最具爆发力,是运行时间及幅度最长的一个浪;第4浪不应低于第1浪的顶,经常以较为复杂的形态出现,以三角形调整形态的情况居多。如果第2浪是简单浪,则第4浪以复杂浪居多;如果第2浪是复杂浪,则第4浪以简单浪居多。第5浪是上升中的最后一浪,力度大小不一。

4. 在上述八个波浪(五上三落)完毕之后,一个循环即告完成,走势将进人下一个八波浪循环。即一个完整的循环包括八个波浪,五上三落。

5. 黄金分割率奇异数字组合是波浪理论的数据基础。

6. 如果有可能,每个波浪可合并为高-级的浪,亦可以再分割为低一级的小浪。

7. 时间的长短不会改变波浪的形态,因为市场仍会依照其基本形态发展。也就是说,波浪可以拉长,也可以缩细,但其基本形态永恒不变。

8. 波浪理论主要反映群众心理。参与市场的投资者越多,其准确性越高。

(2)波浪理论的理论精要。

波浪的形态,是艾略特波浪理论的立论基础,所以,能否正确逐一确定八浪(以下称“数浪”),对成功运用波浪理论进行投资时机的把握至关重要。所谓数浪的基本规则只有两条。如果投资者能对这两条基本数浪规则在平时运用中坚守不移,可以说已经成功了一半。

1. 基本规则一:第3浪永远不是三个驱动浪(第1. 3、5浪)中最短的-个浪。在股价的实际走势中,通常第3浪是最具有爆炸性的一浪,也经常会成为最长的一浪。

2. 基本规则二:第4浪的底部-定不比第1浪的顶部低。

在分析波浪形态时,有时会遇到较为难以分辨的形态,可能发现几个同时可以成立的数浪方式,在这种情况下,了解各个波浪的特性,有助于做出正确的判断。

(3)波浪理论与道琼斯理论。

其实在艾略特波浪理论产生之前,道琼斯理论就已经观察研究过美国工业指数的变动,通过研究发现,股价指数的升落与涨跌,尽管在某一时点上是随机不定的,但就股价指数的一段时期的波动来看,它的涨跌起落的市场趋向犹如海洋的潮汐波动,是有规律可循的。这种认为股价指数的张跌波动就象海潮起落的观点,就是道琼斯理论的主要精髓。应该说,艾略特波浪理论的基本采样数据取材于美国的道琼斯工业指数。

艾略特的波浪理论,在其基本观察和判断股价的波动机理和原则有着非常相似的论点,波浪理论和道琼斯理论两者都有一个共同的认识,就是股价走势在-个推动浪中,走势应该在发展的过程较为坚挺稳健,其指数形态也能够以良好的面貌配合走势发展。但是当市场处于股价的修正整理波动时,两者则会发生分歧而无法相互印证。尤其是道琼斯理论,它验证走势趋向的工具主要是工业指数和运输指数,因为道琼斯理论认为运用两个指数确定一个主要趋势后,会相互印证,而当两个指数产生出现背离情况时,道琼斯理论和波浪理论相互就会出现无法印证的情况。但同时也不能否认道琼斯理论多年来的实证,毕竟波浪理论是从道琼斯理论中繁衍出来的。这两种理论对于市场走势研判具有一种互补的作用。

应该说,艾略特波浪理论中的大部分观点与道琼斯理论是相互吻合的,只是艾略特的波浪理论在定量方面对股价走势的描述要强于道琼斯理论。波浪理论只需要用一个大盘的指数就能对市场全貌走势做出诠释,并且,波浪理论认为市场经常会依照一个基本的节奏来发展进行。所以,道琼斯理论常常无法用足够的理由来有效地对波浪理论的波动原理进行说明,然面,不管是艾略待的波浪理论,还是查尔斯·道的道琼斯理论,两者的理论根基都是来源于实证观察。因而从另一个角度来说,道琼斯理论中所发生的无法印证的走势现象,有助于波浪理论者检定趋势是否会有反转的可能。

事实上,每个理论都有其局限性和技术缺陷。彼浪理论的缺陷在于,大浪和小浪不易区分,浪的形式多样,不易判断。另外,波浪理论主要用于分析、预测股市行情的总趋势,不适于对个股的选择。