第八大法则:

股价或指数反弹后在均线上方徘徊,均线却继续下行,股价或指数随后跌破均线,应该卖出股票。第八大法则的技术特征:

(1)出现在下降趋势中。

(2)股价或指数向上涨升,突破均线,但却并未快速远离均线,反而在均线上方踯躇不前。

(3)均线一直持续下行。

(4)股价或指数掉头向下跌破均线。

第八大法则的技术含义:后市看跌,卖出。

第八大法则有点像古代战争中双方对阵,其中一方诈败而逃,却突然使出回马枪,将追击者挑落马下。常有交易者错判形势,进场追击而中枪落马。

空方放任多方,任其向上攻击,直至突破60日均线的压力,不是因为空方力量不够,而是要实现以下两个目的:一是将剩余的筹码卖个好价钱,二是再席卷一部分场外尚未死心的多方。只有高调的走势,才能够将潜藏的多方有生力量吸引出来。

事情总有利弊两面。股价反弹向上测试均线压力,不突破则戏演得不够逼真。突破后倘若突然有变,空方也有可能无法将股价或指数立刻拉回,造成已经向下的均线再度转折向上,压力作用消失,支撑作用变强,从而令趋势在此逆转,出现卖出盲点。股价或指数突破60日均线后,观察60日均线的走向,对那些不到黄河心不死的多方来说是一件至关重要的事情。

第八大法则卖出点前的反弹行情,大多为波浪理论中多头市场调整浪的B浪反弹。B浪结束后,C浪的杀伤力大多会极其强大。

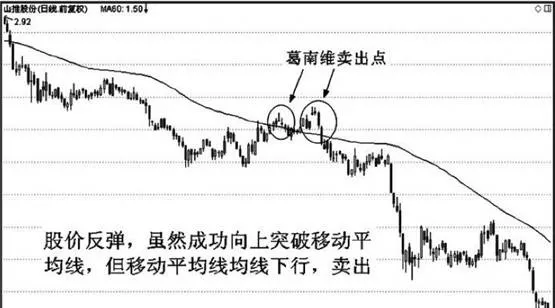

如上图所示,山推股份(000680)。股价向上突破60日均线后折返,跌破60日均线后,再度向上突破并远离均线。短期较强的上涨走势,很显然没有说服那些一致看空的长线交易者。60日均线一直下行,既表明了市场的态度,也表明了同周期持仓者的态度。交易者没有必要因为短期的蝇头小利去对抗长期趋势的洪流,此时空仓等待是最明智的做法,清仓卖出也不失为亡羊补牢之举。一般而言,卖出点在股价跌破60日均线处。

在大的下行趋势中,有些人因为性格优柔寡断没有及时卖出,要么在下跌趋势中擅于行险,经常做一些火中取栗的事情,导致一部分人手中持有仓位。但葛南维第八大法则卖出信号一旦出现,宜尽早出场,因为下降趋势被再次确认后,后市的跌幅可能会很深,跌速会很快,经常是主跌段的杀多走势。

该股出现葛南维卖出点之后,在60日均线下方盘桓,随后长阴跌破盘局快速杀跌。

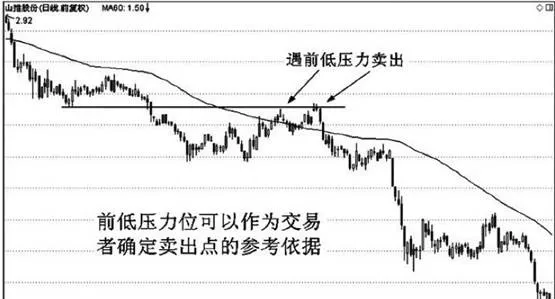

上图是与图一同一时间段的日线图。

股价向上突破60日均线之后回落,遇到60日均线支撑第二次向上涨升,走势较第一次更为强劲,并超越第一次上涨的高点。面对这种走势,交易者常常误认为股价正在步入多头市场,从而进场买入。买进的结果如何,后市走势说明了一切。抛开下行的60日均线不谈,单就图形而论,两次上冲的高点相差无多,都是遇到前低压力回撤。

前低的压力除了资金成本的原因之外,交易者心理也是一道很强的坎儿,不容易逾越。如果交易者事先画出前低压力线,也许就不会急于在突破60日均线时仓促入场。

上穿60日均线是,第一个高点收出一根带长上影线的倒T字线,第二个高点收出黄昏之星,二者都是见顶转势的K线形态。在前低压力的印证下,卖出信号被强化,交易者可以减仓或清仓。

此处的卖出信号为空方的先行官。两次上摸前低压力位犹豫不过,已经暗示交易者不要对多方翻盘抱有太大的期望,股价继续回撤并跌穿60日均线的概率极高。发出葛南维第八大法则的卖出信号时减仓,若逢后市急跌,就能多一些主动。

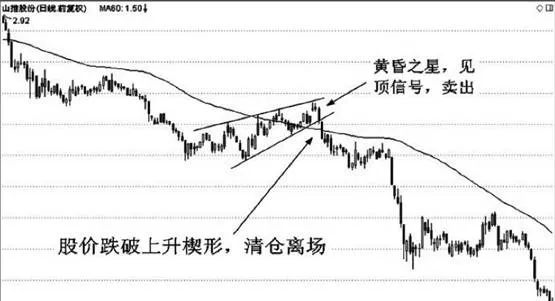

上图是与图一同一时间段的日线图。股价反弹,走出上升楔形的技术图形,上升楔形的技术含义是看跌的。上升楔形顶端收出黄昏之星K线形态,这是一个先行预警信号。随后收出一根大阴线,同时跌破上升楔形和60日均线,这是技术上一破二的空杀多行为,宣告下跌的主跌浪开始。遇到这种走势,任何敢于持仓死守的交易者,最终结果都会很惨。