趋势线的运用

趋势线是指连接连续两个或两个以上波谷(波峰)最低点(高点)的直线,趋势线可以简单地表明市场的趋势方向。

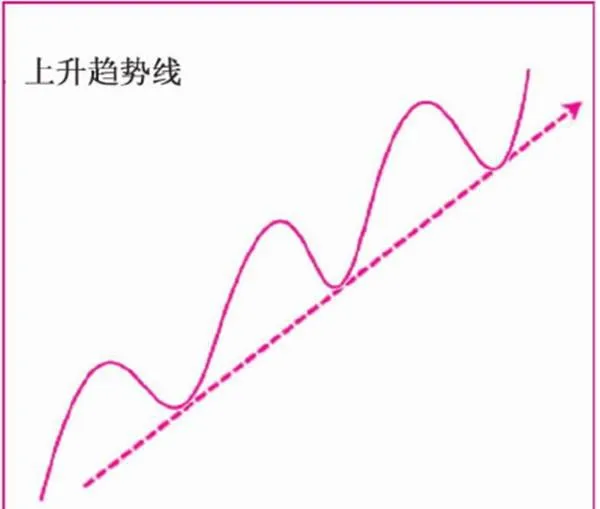

连接连续两个或两个以上的波谷最低点的直线是上升趋势线,如下图所示,趋势线在两个低点间不会穿过任何数值。

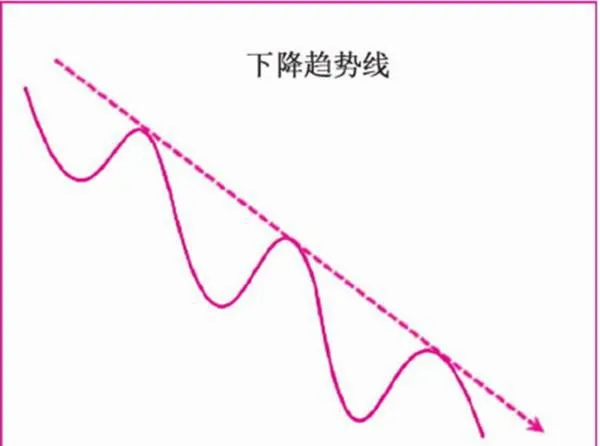

连接连续两个或两个以上的波峰最高点的直线是下降趋势线,如下图所示。

趋势线也可以用在K线图上,但不如用在指标图上来得直观,在K线图上,趋势线通常是连接连续两个波谷(峰)最低(高)收盘价的直线。也有人以K线的最低(高)价的边线作为价格的趋势线,我们认为,趋势线应该是以最有意义的数值或价格作为基点,而收盘价更能反应市场真实情况,所以还是以收盘价为基点做出的趋势线更有意义。

K线中使用趋势线判断买卖点,会因为K线的杂乱走势而不易判断。而在指标图中,因为没有了K线的“高开低收”价格,取而代之的是对价格的平滑指标曲线,这样会更容易观察和识别,也更容易形成明确的操作依据。

在DIF指标中使用趋势线判定买卖点位,其买卖信号会比前面讲到的波段方法有所提前。也就是说买在更低位,卖在更高位,这样就扩大了波段长度,能获得更多的利润。

趋势线波段买点

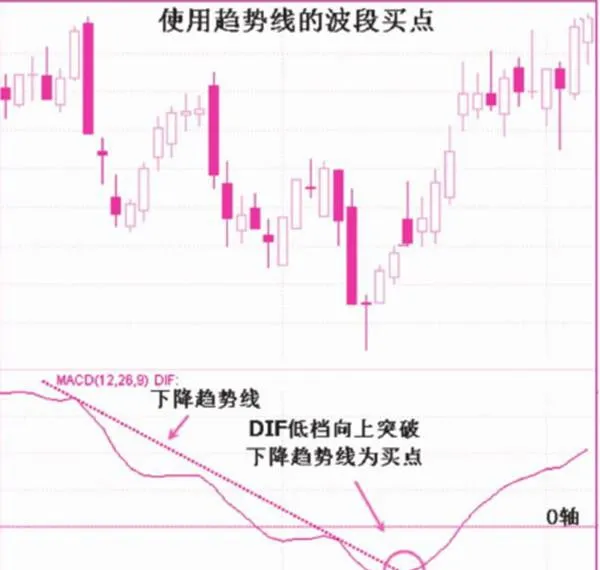

在振荡指标MACD中,下降趋势线对DIF指标线有压力作用,在下降趋势中,当DIF在低位由下向上突破下降趋势线时,为波段买点,如下图所示。

从图中可以看到,DIF指标线从0轴上跌落到0轴下的过程中一直受下降趋势线的压制,直到某日在指标的低档位置由下向上突破下降趋势线,这时预示着短期的下降趋势已经告一段落,市场在中短期内由空转多。图中用圆圈标出来的位置是DIF突破下降趋势线时的买点。

这个方法在指标处于低位时更有效。细心的投资者会发现,用趋势线判断的DIF波段操作买点,比前面讲到的DIF突破0轴时的买点的位置要提前。所以是又一个“抄底”的好方法。

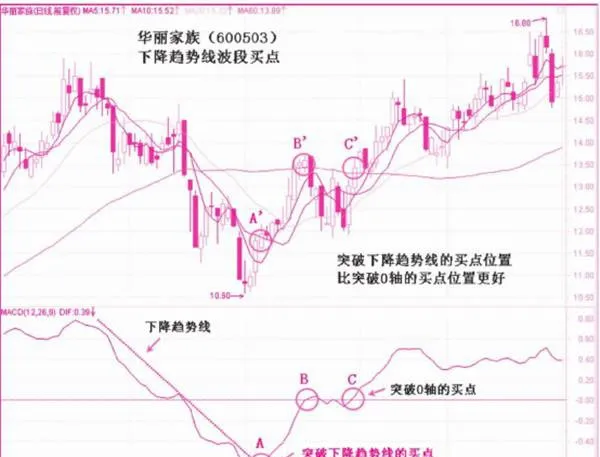

应用在个股华丽家族(600503)中实战操作,如下图所示。

在图中连接连续的两个波峰,画出下降趋势线。我们看到,图中K线图要比DIF指标线杂乱得多,K线图总体上也呈现一种下降趋势,但没有DIF指标更直观。DIF由0轴上跌落到0轴下的过程中,一直受到下降趋势线的压制,直到在低档区该股下跌力量衰竭为止,在2009年9月1日该股创新低10.60元,之后在9月4日DIF指标突破下降趋势线,这时为一个好的买点,在图中标记为A,对应的价格区域为A'。

此后,DIF指标开始向上行进,股价相应地上涨,当DIF突破0轴时,是前一节讲到的买点,在图中标记为B,对应的价格区域为B。然后又回抽了一次,再次突破0轴也是前一节讲到的波段买点,在图中标记为C,对应的价格区域为C'。此后该股一路上涨,DIF一直运行在0轴之上,表明是多头主导的市场。

我们再来比较A, B, C三个买点,从图中可以明显地看出来,A买点比B, C买点的位置更好,因为DIF从突破下降趋势线到突破0轴还有一段距离,A点比B点提前了8个交易日,A点在12元附近,B和C点在13.5元附近,A点比B, C的价位低了1.5元,相当于多赚了12.5%左右。

虽然这是一种有效的抄底方法,但也不是万无一失的,还是要设止损位。因为在下跌趋势中的买点可能是一波反弹的起点或者是暂时止跌的位置,它在后面还有下跌的可能,因此需要保护措施,一旦有失误则马上出局。一个成功率80%的方法,平均做10次也会有2次失误,而止损就是为这两次失误准备的。

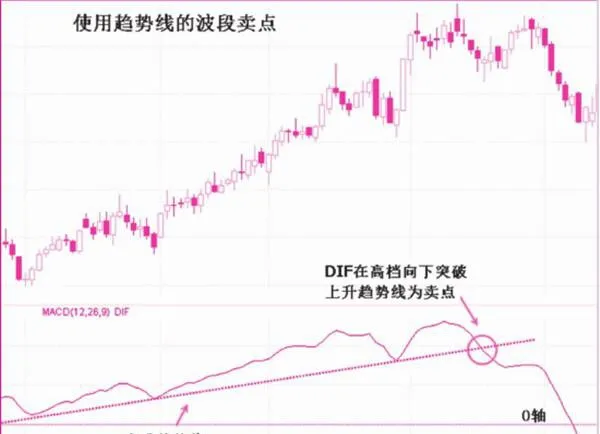

趋势线波段卖点

在振荡指标MACD中,上升趋势线对DIF指标线有支撑作用,在上升趋势中,当DIF在高位由上向下突破上升趋势线时,为波段卖点,如下图所示。

从图中可以看到,DIF指标线在0轴上一直受到上升趋势线的支撑,直到某日在指标的高档位置向下突破上升趋势线,这时预示着短期的上涨趋势已经结束,市场在中短期内有进一步下跌的可能。图中用圆圈标出来的位置,是DIF跌破上升趋势线时的卖点。

这个方法,在指标处于高位时更有效。用趋势线判断的DIF波段操作卖点,比前面讲到的DIF突破0轴时的卖点的位置要提前。这是又一个“逃顶”的好方法。

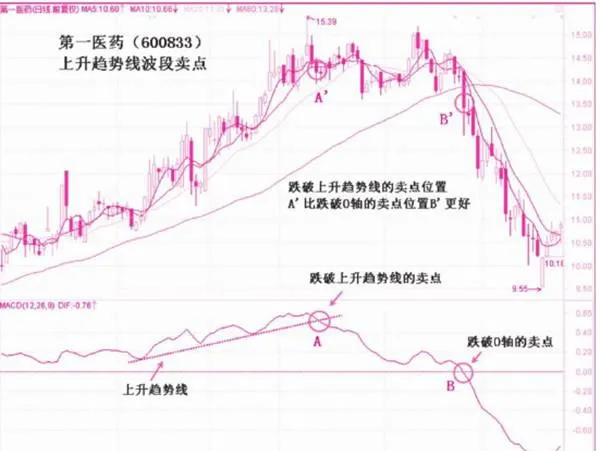

应用在个股第一医药(600833)中进行实战操作,如下图所示。

在上图的DIF上升曲线上,连接连续的两个波谷,画出上升趋势线。

我们看到,图中K线图有很长的实体K线或上影线,说明盘中波动剧烈,投资者如果只看K线很容易受情绪影响,使操作乱了章法,而用DIF指标线则比K线更易于观察,DIF是对K线的平滑,更能反应趋势的一般水平。在上升趋势线上,DIF指标的波谷逐波垫高,表示该股价格也在一浪一浪地上涨。

DIF在0轴之上运行的过程中,一直受上升趋势线的支撑,直到在高档区,该股上涨动能消耗怠尽,在2010年3月9日该股创出最高价15.39元,之后在3月12日DIF指标跌破上升趋势线,这时为一个好的卖点,在图中标记为A,对应的价格区域为A'。此后,DIF指标开始向下回落,股价在高位震荡,重心慢慢下移,这时已经有了见顶迹象,在4月7日当天,DIF向下突破0轴,是前一节讲到的卖点,在图中标记为B,对应的价格区域为了。此后市场由空方占据绝对优势,该股一路暴跌,DIF一直运行在0轴之下,空头力量一直主导着市场。

我们再来比较A、B两个卖点,从图中可以明显地看出来,A卖点比B卖点的位置更好,因为DIF从跌破上升趋势线到跌破0轴还有一段的距离,A点比B点提前了31个交易日,避免很长时间的无序震荡。A点在14.2元附近,B点在13.5元附近,A点比B. C的价位高了0.7元,相当于多赚了5%左右,更重要的是节省了很多时间和精力。

同样要说的是,虽然这是一种有效的“逃顶”方法,但也并非总是正确的,在很强势的上涨中,DIF在跌破上涨趋势线之后,还可能再回到上涨趋势线之上,但通常行情不会持续太久就会调头向下。另外,在跌破趋势线之前若出现高换手率和天量则也增加了见顶的可能性。这种方法是判断顶部的有效方法之一。

在实战操作中,DIF指标的波动可能不很规则,但在总体的趋势上也可以按照趋势线方法来判断买卖点。一般来说,在上涨中,DIF指标的波峰(谷)会比较明显,这是因为上涨往往比较缓慢,所用时间较长;在下跌中,DIF指标的波峰(谷)的宽度会比较小,这是因为下跌的速度比较快,所用时间较短。

投资者熟练运用趋势线判断买卖点的方法之后,可以达到不必用手去画线就能看出买卖点的程度。我们在心中应该对当前的行情有一个主要趋势的判断,一旦这个趋势被打破就需要考虑相应的对策。

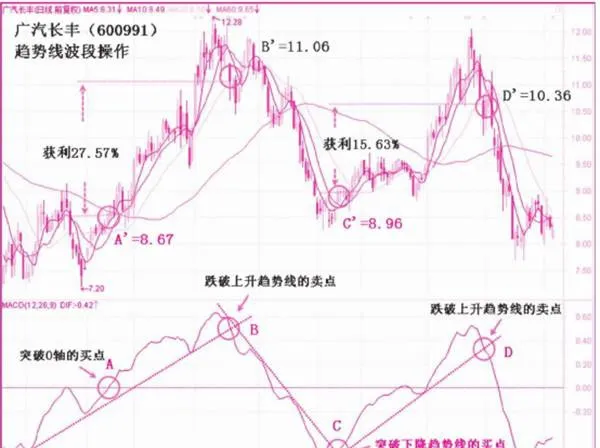

下面我们来看突破0轴买点与趋势线买卖点在个股中综合应用的一个例子,如下图所示。

运用前面介绍的趋势线画法,分别画出上升和下降趋势线,按买卖规则标出买点与卖点。从图中可以看出,A. B. C. D分别是四个买卖点。

其中,A是突破0轴的买点,发生在2009年10月21日,收盘价是8.67元:

B是跌破上升趋势线的卖点,发生在2009年12月18日,收盘价是11.06元;

C是突破下降趋势线的买点,发生在2010年2月10日,收盘价是8.96元:

D是跌破上升趋势线的卖点,发生在2010年4月30日,收盘价是10.36元。

统计成波段操作表如下表所示。

我们看到,第一次波段操作获利区间是2.39元,盈利达27.57%;第二次波段操作获利区间是1.4元,盈利达15.63%。两次波段操作盈利共达43.20%,这仅用了半年左右的时间。用波段操作的方法,避免了主要的下跌波段,抓住了主要的上涨波段。

如果是没有明确的波段操作方法,在这个大的波段区间中很可能“捂”过头,从哪里来到哪里去,最后又跌回去。甚至在没有章法的操作中最后会发生亏损。