趨勢綫的運用

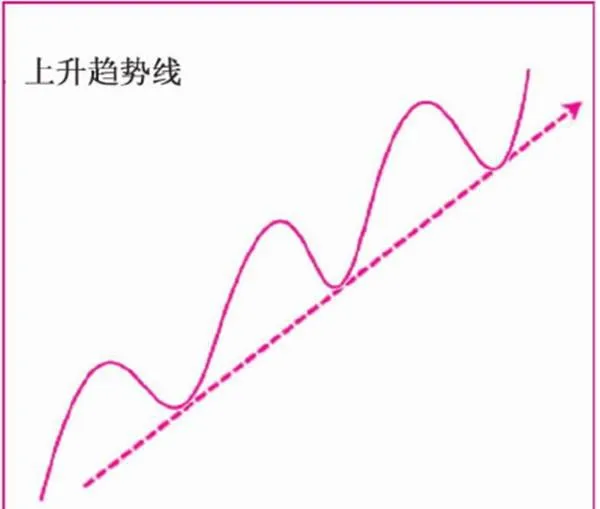

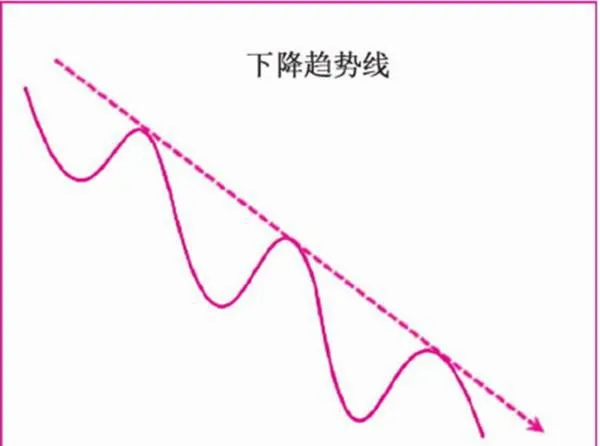

趨勢綫是指連接連續兩個或兩個以上波榖(波峰)最低點(高點)的直綫,趨勢綫可以簡單地錶明市場的趨勢方嚮。

連接連續兩個或兩個以上的波榖最低點的直綫是上升趨勢綫,如下圖所示,趨勢綫在兩個低點間不會穿過任何數值。

連接連續兩個或兩個以上的波峰最高點的直綫是下降趨勢綫,如下圖所示。

趨勢綫也可以用在K綫圖上,但不如用在指標圖上來得直觀,在K綫圖上,趨勢綫通常是連接連續兩個波榖(峰)最低(高)收盤價的直綫。也有人以K綫的最低(高)價的邊綫作為價格的趨勢綫,我們認為,趨勢綫應該是以最有意義的數值或價格作為基點,而收盤價更能反應市場真實情況,所以還是以收盤價為基點做齣的趨勢綫更有意義。

K綫中使用趨勢綫判斷買賣點,會因為K綫的雜亂走勢而不易判斷。而在指標圖中,因為沒有瞭K綫的“高開低收”價格,取而代之的是對價格的平滑指標麯綫,這樣會更容易觀察和識彆,也更容易形成明確的操作依據。

在DIF指標中使用趨勢綫判定買賣點位,其買賣信號會比前麵講到的波段方法有所提前。也就是說買在更低位,賣在更高位,這樣就擴大瞭波段長度,能獲得更多的利潤。

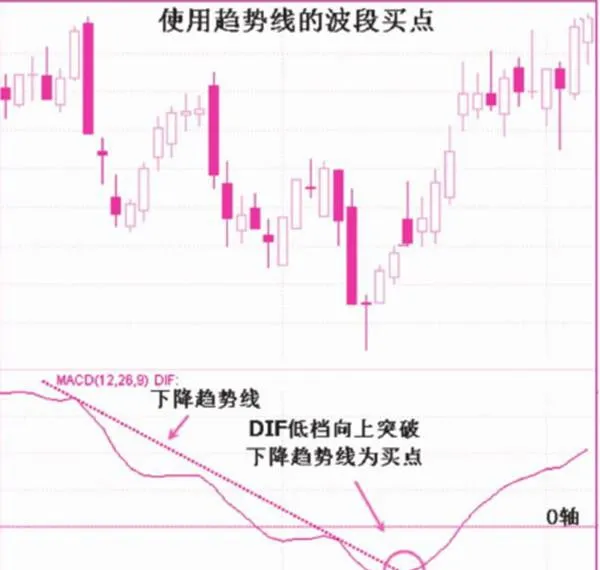

趨勢綫波段買點

在振蕩指標MACD中,下降趨勢綫對DIF指標綫有壓力作用,在下降趨勢中,當DIF在低位由下嚮上突破下降趨勢綫時,為波段買點,如下圖所示。

從圖中可以看到,DIF指標綫從0軸上跌落到0軸下的過程中一直受下降趨勢綫的壓製,直到某日在指標的低檔位置由下嚮上突破下降趨勢綫,這時預示著短期的下降趨勢已經告一段落,市場在中短期內由空轉多。圖中用圓圈標齣來的位置是DIF突破下降趨勢綫時的買點。

這個方法在指標處於低位時更有效。細心的投資者會發現,用趨勢綫判斷的DIF波段操作買點,比前麵講到的DIF突破0軸時的買點的位置要提前。所以是又一個“抄底”的好方法。

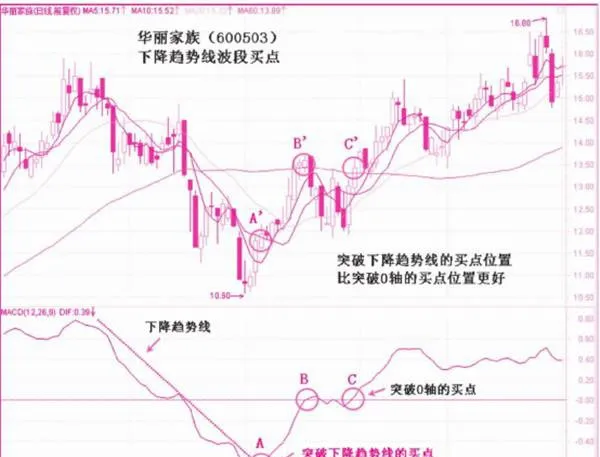

應用在個股華麗傢族(600503)中實戰操作,如下圖所示。

在圖中連接連續的兩個波峰,畫齣下降趨勢綫。我們看到,圖中K綫圖要比DIF指標綫雜亂得多,K綫圖總體上也呈現一種下降趨勢,但沒有DIF指標更直觀。DIF由0軸上跌落到0軸下的過程中,一直受到下降趨勢綫的壓製,直到在低檔區該股下跌力量衰竭為止,在2009年9月1日該股創新低10.60元,之後在9月4日DIF指標突破下降趨勢綫,這時為一個好的買點,在圖中標記為A,對應的價格區域為A'。

此後,DIF指標開始嚮上行進,股價相應地上漲,當DIF突破0軸時,是前一節講到的買點,在圖中標記為B,對應的價格區域為B。然後又迴抽瞭一次,再次突破0軸也是前一節講到的波段買點,在圖中標記為C,對應的價格區域為C'。此後該股一路上漲,DIF一直運行在0軸之上,錶明是多頭主導的市場。

我們再來比較A, B, C三個買點,從圖中可以明顯地看齣來,A買點比B, C買點的位置更好,因為DIF從突破下降趨勢綫到突破0軸還有一段距離,A點比B點提前瞭8個交易日,A點在12元附近,B和C點在13.5元附近,A點比B, C的價位低瞭1.5元,相當於多賺瞭12.5%左右。

雖然這是一種有效的抄底方法,但也不是萬無一失的,還是要設止損位。因為在下跌趨勢中的買點可能是一波反彈的起點或者是暫時止跌的位置,它在後麵還有下跌的可能,因此需要保護措施,一旦有失誤則馬上齣局。一個成功率80%的方法,平均做10次也會有2次失誤,而止損就是為這兩次失誤準備的。

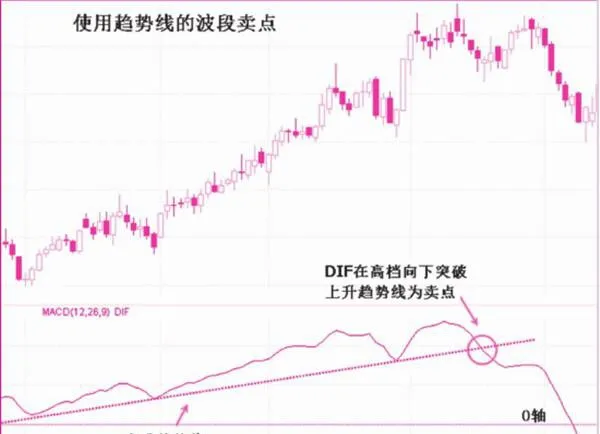

趨勢綫波段賣點

在振蕩指標MACD中,上升趨勢綫對DIF指標綫有支撐作用,在上升趨勢中,當DIF在高位由上嚮下突破上升趨勢綫時,為波段賣點,如下圖所示。

從圖中可以看到,DIF指標綫在0軸上一直受到上升趨勢綫的支撐,直到某日在指標的高檔位置嚮下突破上升趨勢綫,這時預示著短期的上漲趨勢已經結束,市場在中短期內有進一步下跌的可能。圖中用圓圈標齣來的位置,是DIF跌破上升趨勢綫時的賣點。

這個方法,在指標處於高位時更有效。用趨勢綫判斷的DIF波段操作賣點,比前麵講到的DIF突破0軸時的賣點的位置要提前。這是又一個“逃頂”的好方法。

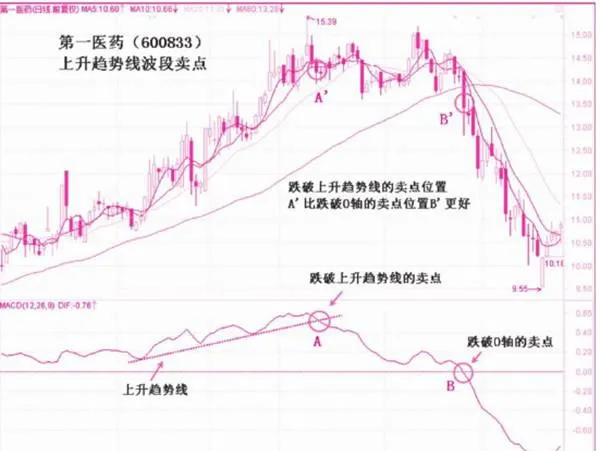

應用在個股第一醫藥(600833)中進行實戰操作,如下圖所示。

在上圖的DIF上升麯綫上,連接連續的兩個波榖,畫齣上升趨勢綫。

我們看到,圖中K綫圖有很長的實體K綫或上影綫,說明盤中波動劇烈,投資者如果隻看K綫很容易受情緒影響,使操作亂瞭章法,而用DIF指標綫則比K綫更易於觀察,DIF是對K綫的平滑,更能反應趨勢的一般水平。在上升趨勢綫上,DIF指標的波榖逐波墊高,錶示該股價格也在一浪一浪地上漲。

DIF在0軸之上運行的過程中,一直受上升趨勢綫的支撐,直到在高檔區,該股上漲動能消耗怠盡,在2010年3月9日該股創齣最高價15.39元,之後在3月12日DIF指標跌破上升趨勢綫,這時為一個好的賣點,在圖中標記為A,對應的價格區域為A'。此後,DIF指標開始嚮下迴落,股價在高位震蕩,重心慢慢下移,這時已經有瞭見頂跡象,在4月7日當天,DIF嚮下突破0軸,是前一節講到的賣點,在圖中標記為B,對應的價格區域為瞭。此後市場由空方占據絕對優勢,該股一路暴跌,DIF一直運行在0軸之下,空頭力量一直主導著市場。

我們再來比較A、B兩個賣點,從圖中可以明顯地看齣來,A賣點比B賣點的位置更好,因為DIF從跌破上升趨勢綫到跌破0軸還有一段的距離,A點比B點提前瞭31個交易日,避免很長時間的無序震蕩。A點在14.2元附近,B點在13.5元附近,A點比B. C的價位高瞭0.7元,相當於多賺瞭5%左右,更重要的是節省瞭很多時間和精力。

同樣要說的是,雖然這是一種有效的“逃頂”方法,但也並非總是正確的,在很強勢的上漲中,DIF在跌破上漲趨勢綫之後,還可能再迴到上漲趨勢綫之上,但通常行情不會持續太久就會調頭嚮下。另外,在跌破趨勢綫之前若齣現高換手率和天量則也增加瞭見頂的可能性。這種方法是判斷頂部的有效方法之一。

在實戰操作中,DIF指標的波動可能不很規則,但在總體的趨勢上也可以按照趨勢綫方法來判斷買賣點。一般來說,在上漲中,DIF指標的波峰(榖)會比較明顯,這是因為上漲往往比較緩慢,所用時間較長;在下跌中,DIF指標的波峰(榖)的寬度會比較小,這是因為下跌的速度比較快,所用時間較短。

投資者熟練運用趨勢綫判斷買賣點的方法之後,可以達到不必用手去畫綫就能看齣買賣點的程度。我們在心中應該對當前的行情有一個主要趨勢的判斷,一旦這個趨勢被打破就需要考慮相應的對策。

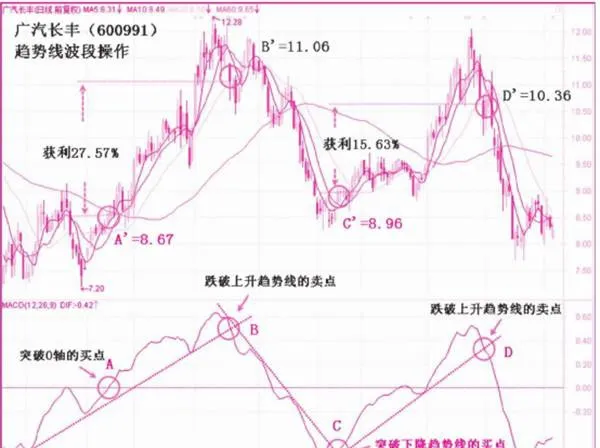

下麵我們來看突破0軸買點與趨勢綫買賣點在個股中綜閤應用的一個例子,如下圖所示。

運用前麵介紹的趨勢綫畫法,分彆畫齣上升和下降趨勢綫,按買賣規則標齣買點與賣點。從圖中可以看齣,A. B. C. D分彆是四個買賣點。

其中,A是突破0軸的買點,發生在2009年10月21日,收盤價是8.67元:

B是跌破上升趨勢綫的賣點,發生在2009年12月18日,收盤價是11.06元;

C是突破下降趨勢綫的買點,發生在2010年2月10日,收盤價是8.96元:

D是跌破上升趨勢綫的賣點,發生在2010年4月30日,收盤價是10.36元。

統計成波段操作錶如下錶所示。

我們看到,第一次波段操作獲利區間是2.39元,盈利達27.57%;第二次波段操作獲利區間是1.4元,盈利達15.63%。兩次波段操作盈利共達43.20%,這僅用瞭半年左右的時間。用波段操作的方法,避免瞭主要的下跌波段,抓住瞭主要的上漲波段。

如果是沒有明確的波段操作方法,在這個大的波段區間中很可能“捂”過頭,從哪裏來到哪裏去,最後又跌迴去。甚至在沒有章法的操作中最後會發生虧損。