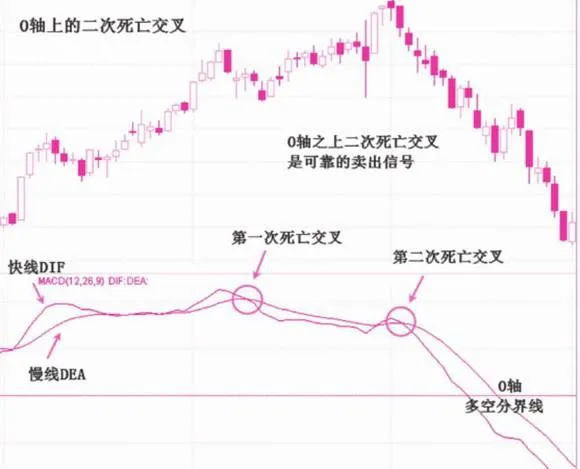

0轴上二次死亡交叉

0轴上的二次死亡交叉,是指在DIF与DEA在0轴之上发生了两次死亡交叉,如下图所示。

从上图可以看到,DIF与DEA在0轴之上发生了两次死亡交叉,

第二次交叉点低于第一次交叉点,这表明市场上涨动能减弱,预示着后市很可能出现大幅下跌。在强劲的牛市中,通常情况下,在指标高档的第一个死亡交叉发生在波浪理论中上升推动浪的第三浪,这也是一波上涨行情中上升力量最强的一波上涨。在这之后的第五浪中,股价继续创出新高,但DIF指标不再创新高,DIF指标与股价发生背离,这时会在低于第一个死亡交叉的位置形成第二个死亡交叉。这是市场上涨动能不足的表现,是冲顶的常见形态。

这里是经过长期的上涨之后,市场大级别多空转换的位置。二次死亡交叉是对前一次死亡交叉的确认,这时往往是股价走出上升通道后的最后一波拉升。所以说,0轴上的第二次死亡交叉是可靠的卖出信号。

对于0轴上的二次死亡交叉,投资者在实战中应注意以下几点:

(1)与背离相互验证。

发生二次死亡交叉的同时,若发生DIF与价格的背离可增大卖点的可靠性,即第二个死亡交叉要在第一个死亡交叉的下方,最好同时价格创出新高,这种二次死亡交叉是合理的卖点。(2)与价格趋势线或通道结合运用。可以说,一波牛市一定终止于向下突破上升趋势线或上升通道后的那个死亡交叉,用这种方法一般能判断出一波大牛市的顶部。

(3)果断离场

。在高位背离后的第二个死亡交叉之后,后市最大的可能是出现暴跌,因为与冲顶相对应,冲顶之后的下跌会同样迅速。因此,一旦出现符合二次死亡交叉的卖点特征,一定要果断清掉大部分持仓。在A股中,下跌与上涨相比,下跌的迅速更快,用时更短。

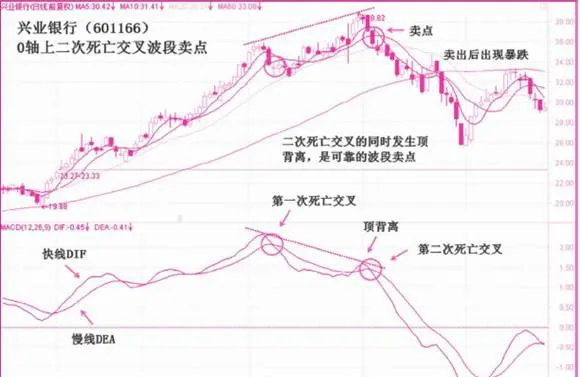

0轴上的二次死亡交叉波段卖点,实战应用在个股兴业银行(601166)中,如下图所示。

从上图可以看到,MACD指标的快线DIF和慢线DEA在0轴之上运行了很长时间,DIF线的波谷逐波垫高。DIF运行到高档后,在2009年7月8日发生了第一次死亡交叉。在这之后,DIF开始出现动能不足的迹象。股价在7月31日创出了38.82元的新高,而同时的DIF并未创出新高,这时出现了指标顶背离的现象。

在8月5日,DIF与DEA第二次发生死亡交叉,这里是前面讲到的二次死亡交叉卖点,上图中第二个圆圈的位置。

在卖出后,股价出现了暴跌的局面,此后股价再也没有回到卖点之上。

这说明二次死亡交叉是一个很可靠的卖点,准确地判断出了头部。