封闭式基金套利的根源在于折价交易。封闭式基金的长期折价是国际上普遍存在的现象,一般认为这是对投资组合代理问题、流动性问题和信息浑浊问题所要求的补偿。封闭式基金套利的基本原理是根据折价率,买入高折价基金,同时卖出低折价基金,从而实现稳健的阿尔法收益。

ETF套利是指利用ETF在一级市场和二级市场的价格差来进行套利的交易。由于ETF同时在两个市场上交易,它具有实际交易价格和资产净值双重属性。在实际交易过程中,由于供求关系等因素,两者可能会出现较大偏差,投资者可以买入便宜的一方,等待两者的靠拢,赚取中间的差价,实现ETF套利。

LOF采用交易所交易和场外代销机构申购、赎回同时进行的交易机制,这种交易机制为投资者带来了全新的套利模式—跨市场套利:当二级市场价格高于投资组合净资产的幅度超过手续费时,投资者就可以从投资组合公司申购LOF投资组合份额,再在二级市场上卖出;当二级市场价格低于投资组合净资产时,投资者就可以先在二级市场买入投资组合份额,再到投资组合公司办理赎回业务完成套利过程。

所谓高频交易,是投资银行、对冲基金和专业交易公司利用高速计算机进行程序化证券交易的投资策略的总称。高频交易主要包括流动性回扣交易、猎物算法交易、自动做市商和程序化交易等策略。

封闭式基金套利基本概念

封闭式基金的根源在于折价交易,我国封闭式投资组合一度高达50%以上的折价率,使得投资组合被严重低估,这既有多年熊市的原因,也与投资者的认识误区有关。因此,在封转开的刺激下,2006年的封闭式投资组合表现抢眼。

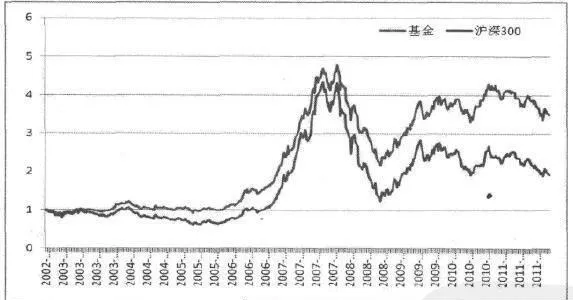

然而随着股指期货的推出及几年牛市的推涨,50%这样的高折价率在A股市场变得遥不可及,但是封闭式基金仍然有很大的优势。由于封闭式基金的基金经理无须面对申赎压力,所以操作基金可以更加灵活,历史上业绩也比开放式基金整体表现好。图9-1是把封闭式基金等权重投资作为组合,与沪深300比较,基本上都是能够跑赢指数的,因此可以用沪深300股指期货作为对冲工具,赚取封闭式基金的Alpha收益。

图9-1 等权重封闭式基金组合净值与泸深300指数比较

封闭式基金套利模型策略

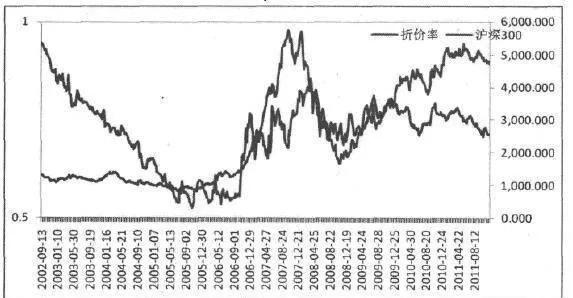

历史上封闭式基金的折价率一直在不断变化中。折价率=(价格-净值)/净值,此处为了计算方便,直接用价格/净值作为折价率的度量。图9-2是封闭式基金整体折价率(每个封闭式基金折价率的简单算术平均)与沪深300指数的关系。

图9-2 封闭式基金折价率与沪深300指数的关系

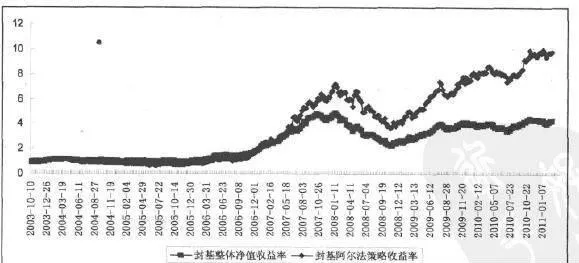

折价率可以看做是情绪指标,也可以看成是对封闭式基金的估值。投资者会买入被低估的基金,卖出被高估的。用该方法简单地对历史数据进行统计,可以得到图9-3。从图9-3中可以看出,长期来看,封闭式基金Alpha策略跑赢了封闭式基金整体的净值增长。

图9-3 封闭式基金Alpha策略统计结果

封闭式基金套利实证案例

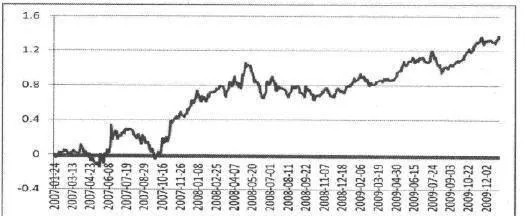

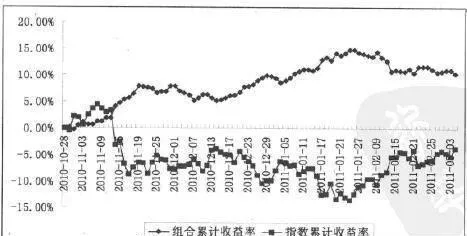

根据折价率高低进行投资的策略参数利用样本内数据进行优化,样本内数据为2007-2009年,把2010-2011年的数据划分为样本外。如图9-4所示是2007-2009年样本内封闭式基金投资策略的结果。根据样本内数据得到的参数用于2010年和2011年的样本外数据,如图9-5所示,得到样本外数据的收益率为11%,收益率均用沪深300指数作为对冲。

图9-4 封闭式基金Alpha策略样本内收益率

图9-5 封闭式基金Alpha策略样本外收益率

从图9-4和图9-5中可以看出,封闭式基金Alpha策略样本内和样本外都能获取较高收益率,由于把基金市值都用沪深300股指期货对冲,系统风险己经排除在策略之外,所以该策略的波动也比较小。Alpha策略收益来源于两个方面,一方面是封闭式基金整体的业绩是否能够跑赢沪深300指数,另一个方面是根据折价率进行投资创造的收益率。