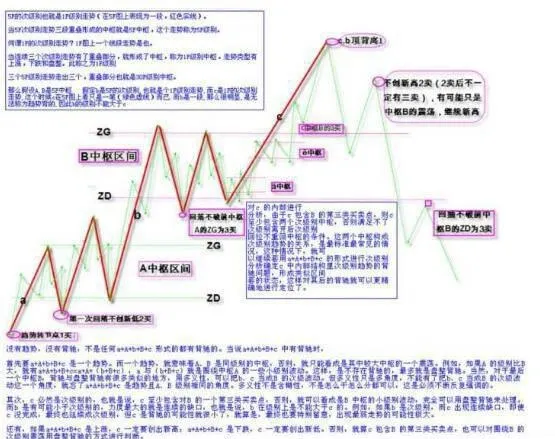

走势是客观的,用什么级别去分析走势却是主观的。根据走势分解定理一,任何级别的任何走势,都可以分解成同级别盘整、下跌与上涨三种走势类型的连接。这就意味着,如果你按某种级别去操作,就相当于仅仅处理三种同一级别的走势类型及其连接。如a+B+b的例子,在5分钟级别,有三个走势类型的连接;在30分钟级别,只有一个走势类型。

前面反复强调确定操作的级别,就是确定究竟是按什么级别来分析和操作。例如5分钟级别上、下、上三段,意味着在5分钟级别上有两个底背驰,两个顶背驰,按买点买、卖点卖的原则,就有两次完整的操作;按30分钟级别看,这里就没有买卖点,所以也无须操作。

从纯理论的角度来看,操作的级别越低,相应地效率越高,但实际操作级别是不可能随意降低的。究竟按什么级别来分析和操作,和你的资金等具体条件相关。

根据各种情况,你可以相应定好自己的操作级别,这样就可以按照相应的级别分析和操作。一旦该级别出现买卖点,你必须进入或退出。也就是说,在你的操作级别上,你是不参与任何调整或下跌走势类型的。

制定了相应级别,是否按照次级别以下进行部分操作,这属于操作风格问题,实际上是应该安排这种操作的。特别当进入一个你的操作级别的次级别盘整或下跌,这是你可以忍受的最大级别非上涨走势,当然要操作一下来降低自己的成本。如果你的操作级别很大,那么其次级别的次级别,也可以用来部分操作的。这样整个操作就有一定的立体性,可以进一步降低风险,把成本降低,这是唯一能降低风险的操作。只有当成本为0时,才算真正脱离风险。

根据趋势定位走势分解定理,很容易证明趋势定位买卖点级别定理:大级别的买卖点必然是次级别以下某一级别的买卖点。

这个证明很简单,具体就不写了。还用上面的例子来说明:a+B+b=a+B1+B2+B3+b=(a+B1)+B2+(B3+b),最后的B3+b形成30分钟的买卖点,那么自然其极限点在b上。对b进行分解,如果该极限点不是b的买卖点,意味着b还没完成,还要延伸下去,那么这极限点自然也不会是B3+b的极限点,这就矛盾了。

注意,大级别的买卖点不一定就是次级别的买卖点。在这个例子里,b可以是1分钟级别的,就不是30分钟级别的次级别了,所以只能说是次级别以下某一级别的买卖点。这也是为什么有时候一个1分钟的背驰就会引发大级别下跌的原因。在最规范的走势中,该大级别的买卖点刚好是下面所有级别的买卖点。当然,这还是一个很粗糙的定理。

第三类买点买卖法是一个行之有效的方法。选定一个足够做出反应的级别,例如30分钟或5分钟级别,或者干脆就用日线级别,这样选择的目标相对少点,不会太乱。只介入在该级别出现第三类买点的股票。买入后,一旦新的次级别向上走势不能新高或出现盘整背驰,坚决卖掉。这样的话,只要级别足够,肯定能赚钱。

如果股票没进入新一轮该级别的走势中枢上移中,一定要持有到该上移的走势出现背驰,这时候至少卖掉一半股票。之后一个次级别下来(这里可以回补),再一个次级别上去,只要不创新高或盘整背驰,就一定要把所有股票出掉。有一种最有效率的利用时间方法,就是一旦上移出现背驰就全走,前提是你对背驰判断特别有把握。

尽量只介入第一个走势中枢的第三类买点。因为第二个走势中枢以后,形成大级别走势中枢的概率将加大。走了以后,股票经过盘整可能还会有新的走势中枢上移,这时是否要介入,关键看高一级别走势中枢所处的位置。如果该新走势中枢在高一级别走势中枢上有可能形成第三类买点,那么介入就有必要,否则就算了。

资金量比较大的散户,这时候用所有资金去追逐第三类买点已经不切实际了,那么就可以对基本面上有长期投资价值的股票进行抽骨吸髓式的操作。例如,利用各种级别的走势中枢震荡去降低成本,增加筹码。这样的资金效率肯定没有通过第三买点法进行买卖的散户资金效率高,但资金量不同,操作方法自然不同。

专门的猎手,经过以上的训练和操作,资金量变得比较庞大了,就可以对选定目标进行猎杀式攻击。

有些人问,把庄家都杀死了,有什么好处?这不是好不好的问题,资金大了,又不坐庄,要快点把资金效率提高,唯一的办法就是吃大鱼。

组织大规模的战役,必须要有四个良好基础,否则根本做不了,但这种作法有时候法律界限比较模糊。例如,对一个或N个板块进行攻击,这和坐庄是什么关系?当然,如果对原来潜伏在一个或N个板块中的所谓大鳄进行围歼式攻击,那么很多时候要解决的问题,就不只是盘面本身。

全局式的战争涉及的方面太多,没有一个全局式战争是仅仅在市场里就能解决问题的。资本市场的全局战争,大多时候是更大范围的金融战争的一部分,这是全方位的立体战争,主要考虑的反而不是金融市场本身。

本理论适用于各种层次的游戏,当然层次越高,技术面的因素就越不重要,技术面不过是合力的结果。如果你有高超的调节各种分力的能力,那么一切技术面都可以制造出来。但必须注意,任何制造出来的技术面,都无一例外不能违反本理论最基本的结论。

有人可能会提这样的问题,在背驰的地方让它不背驰,继续上涨难道不可以吗?这是不行的。没有任何地方是该背驰的,背驰是一个合力的结果。如果合力最终的结果把可能的背驰给破坏了,就证明这个地方没出现背驰,这也是合力的结果。注意,任何力量,即使能调节合力结果本身,但绝对调节不了合力的结果,除非这是一个完全没有对手的一个人的交易。

利用顶分型进行买卖操作时,必须配合小级别的图。本质上,分型都是某小级别的第一、第二类买卖点成立后出现的。用卖点来说,如果第二类卖点后次级别跌破不形成盘整背驰,那么调整的力度肯定大。时间一延长,就走出笔来了,特别日线上的向下笔,都是较长时间的较大调整形成的,肯定要有效破5日线。第二卖点后次级别跌破形成盘整背驰,那么调整最多就是演化成更大级别的震荡,其力度很有限,一般不会有效跌破5日线。

根据上面的讲解,实质上并不需要在顶分型全部形成后再操作。在其冲高时,一旦看到在前一天高位下面形成了小级别卖点,就可以坚决出掉。之后走势下来形成顶分型,等跌破5日线后,看是否出现小级别的盘整背驰,一旦出现就回补。

这样操作的难点在于:必须与小级别的第二类买卖点配合看。如果小级别看不明白,只参照当下冲起来没破前期高位或者没跌破前期低位,这样操作效果不会太好。要利用盘整背驰,这样就不会漏掉回补;非盘整背驰的,一定要等待背驰出现才可以回补。

卖点的情况反过来就是了。

大级别的分型和某些小级别的第一、第二类买卖点并不是绝对的对应关系,有前者一定有后者,有后者并不一定有前者,所以前者只是一个辅助。

假设a是一个5分钟级别的走势类型,其后一个5分钟级别的反抽没有回到走势中枢,按照日线走势中枢,这并不构成第三类买卖点,但对于A30-m30,可能就构成30分钟的第三类买卖点。

走势从未完成到完成,都是从小级别不断积累而来的,因此对于真正的日线第三类买卖点来说,这A30-m30的第三类买卖点,在时间上肯定会早出现。对于A30-m30来说,这样操作绝对安全,但对日线却不一定,因为A30-m30的第三类买卖点后完成的30分钟走势,可以通过一个30分钟走势又重新回到日线走势中枢里继续震荡。

但是这个A30-m30的第三类买卖点依然有参与的价值,因为如果其后的30分钟级别出现趋势,最后果真出现日线的第三类买卖点,往往就在30分钟的第二个走势中枢附近就形成了,根本不会回到这A30-m30的第三类买卖点位置。这样的买卖点,即使不符合你的操作级别,假如你是日线操作级别的,一旦这样的A30-m30第三类买卖点出现,至少要引起充分重视,完全可以适量参与。一旦其后出现趋势走势,就要重点注意了。

从纯操作的角度而言,由于任何买卖点归根结底都是某级别的第一类买卖点,因此只要搞清楚如何判断背驰,选好适合的级别,当该级别出现底背驰时买入,顶背驰时卖出就可以了。

学习本理论需要有一个过程,并不是一朝一夕的事情,但任何事情都应该研究明白,包括本理论。这有点像练短跑,跑到最后提高0.01秒都很困难,但再困难也要克服。越往后学习,难度和复杂程度也会加大加深。如果一时不能理解,那么就选择可以把握的,先从明白的开始,选好操作模式进行实践。等市场经验多了,有了直观感觉,遇到更多需要解决的问题时,再回头看回头学,也不失为一种学习的办法。当然,都能看懂并能马上实践最好。

市场的声音永远是当下的,任何人无论前面有多少辉煌,在当下的市场中也什么都不是。只要有一刻被贪婪与恐惧阻隔了对市场的倾听,那么就意味着走入了歧途。除非此人能猛醒,否则等待他的只有亏损。1万亿元与1万元变成0的速度是一样的,甚至前者可以更快。

买点买,买点只存在于下跌走势中。没有任何股票值得追涨,如果你追涨,一般的结局就是被套。卖点卖,没有任何股票值得杀跌。即使你搞不懂什么是买点和卖点,但有一点是必须懂的,就是不能追涨杀跌。就算是第三类买卖点,也是分别在回调与反弹中形成的,哪里需要追涨杀跌?

买卖点是有级别的,大级别能量没耗尽时,一个小级别的买卖点就可以引发大级别走势的延续,那是最正常不过的。但如果一个小级别的买卖点和大级别的走势方向相反,而该大级别走势没有任何衰竭,这时候参与小级别买卖,就意味着要冒大级别走势有可能延续的风险,这是典型的刀口舔血。市场中不需要频繁买卖,战胜市场,需要的是准确率而不是买卖频率。只有券商与税务部门才喜欢高频率买卖。

市场不是赌场,市场操作是可以精心安排的。当你买入时,你必须问自己:这是买点吗?这是什么级别的什么买点?大级别的走势如何?当下各级别的走势中枢分布如何?大盘的走势如何?该股所在板块如何?卖点的情况类似。

你对股票的情况分析得越清楚,操作才能更得心应手。