走勢是客觀的,用什麼級別去分析走勢卻是主觀的。根據走勢分解定理一,任何級別的任何走勢,都可以分解成同級別盤整、下跌與上漲三種走勢類型的連接。這就意味着,如果你按某種級別去操作,就相當於僅僅處理三種同一級別的走勢類型及其連接。如a+B+b的例子,在5分鐘級別,有三個走勢類型的連接;在30分鐘級別,只有一個走勢類型。

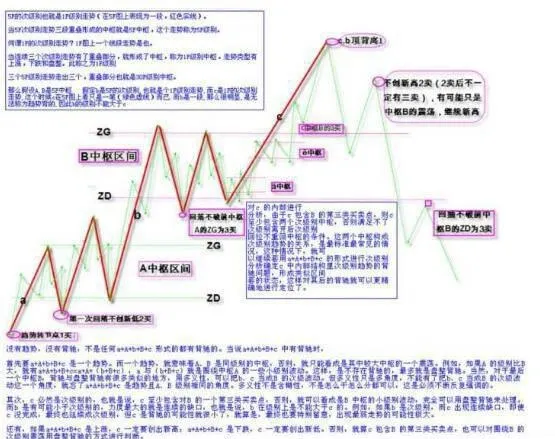

前面反覆強調確定操作的級別,就是確定究竟是按什麼級別來分析和操作。例如5分鐘級別上、下、上三段,意味着在5分鐘級別上有兩個底背馳,兩個頂背馳,按買點買、賣點賣的原則,就有兩次完整的操作;按30分鐘級別看,這裏就沒有買賣點,所以也無須操作。

從純理論的角度來看,操作的級別越低,相應地效率越高,但實際操作級別是不可能隨意降低的。究竟按什麼級別來分析和操作,和你的資金等具體條件相關。

根據各種情況,你可以相應定好自己的操作級別,這樣就可以按照相應的級別分析和操作。一旦該級別出現買賣點,你必須進入或退出。也就是說,在你的操作級別上,你是不參與任何調整或下跌走勢類型的。

制定了相應級別,是否按照次級別以下進行部分操作,這屬於操作風格問題,實際上是應該安排這種操作的。特別當進入一個你的操作級別的次級別盤整或下跌,這是你可以忍受的最大級別非上漲走勢,當然要操作一下來降低自己的成本。如果你的操作級別很大,那麼其次級別的次級別,也可以用來部分操作的。這樣整個操作就有一定的立體性,可以進一步降低風險,把成本降低,這是唯一能降低風險的操作。只有當成本爲0時,纔算真正脫離風險。

根據趨勢定位走勢分解定理,很容易證明趨勢定位買賣點級別定理:大級別的買賣點必然是次級別以下某一級別的買賣點。

這個證明很簡單,具體就不寫了。還用上面的例子來說明:a+B+b=a+B1+B2+B3+b=(a+B1)+B2+(B3+b),最後的B3+b形成30分鐘的買賣點,那麼自然其極限點在b上。對b進行分解,如果該極限點不是b的買賣點,意味着b還沒完成,還要延伸下去,那麼這極限點自然也不會是B3+b的極限點,這就矛盾了。

注意,大級別的買賣點不一定就是次級別的買賣點。在這個例子裏,b可以是1分鐘級別的,就不是30分鐘級別的次級別了,所以只能說是次級別以下某一級別的買賣點。這也是爲什麼有時候一個1分鐘的背馳就會引發大級別下跌的原因。在最規範的走勢中,該大級別的買賣點剛好是下面所有級別的買賣點。當然,這還是一個很粗糙的定理。

第三類買點買賣法是一個行之有效的方法。選定一個足夠做出反應的級別,例如30分鐘或5分鐘級別,或者乾脆就用日線級別,這樣選擇的目標相對少點,不會太亂。只介入在該級別出現第三類買點的股票。買入後,一旦新的次級別向上走勢不能新高或出現盤整背馳,堅決賣掉。這樣的話,只要級別足夠,肯定能賺錢。

如果股票沒進入新一輪該級別的走勢中樞上移中,一定要持有到該上移的走勢出現背馳,這時候至少賣掉一半股票。之後一個次級別下來(這裏可以回補),再一個次級別上去,只要不創新高或盤整背馳,就一定要把所有股票出掉。有一種最有效率的利用時間方法,就是一旦上移出現背馳就全走,前提是你對背馳判斷特別有把握。

儘量只介入第一個走勢中樞的第三類買點。因爲第二個走勢中樞以後,形成大級別走勢中樞的概率將加大。走了以後,股票經過盤整可能還會有新的走勢中樞上移,這時是否要介入,關鍵看高一級別走勢中樞所處的位置。如果該新走勢中樞在高一級別走勢中樞上有可能形成第三類買點,那麼介入就有必要,否則就算了。

資金量比較大的散戶,這時候用所有資金去追逐第三類買點已經不切實際了,那麼就可以對基本面上有長期投資價值的股票進行抽骨吸髓式的操作。例如,利用各種級別的走勢中樞震盪去降低成本,增加籌碼。這樣的資金效率肯定沒有通過第三買點法進行買賣的散戶資金效率高,但資金量不同,操作方法自然不同。

專門的獵手,經過以上的訓練和操作,資金量變得比較龐大了,就可以對選定目標進行獵殺式攻擊。

有些人問,把莊家都殺死了,有什麼好處?這不是好不好的問題,資金大了,又不坐莊,要快點把資金效率提高,唯一的辦法就是喫大魚。

組織大規模的戰役,必須要有四個良好基礎,否則根本做不了,但這種作法有時候法律界限比較模糊。例如,對一個或N個板塊進行攻擊,這和坐莊是什麼關係?當然,如果對原來潛伏在一個或N個板塊中的所謂大鱷進行圍殲式攻擊,那麼很多時候要解決的問題,就不只是盤面本身。

全局式的戰爭涉及的方面太多,沒有一個全局式戰爭是僅僅在市場裏就能解決問題的。資本市場的全局戰爭,大多時候是更大範圍的金融戰爭的一部分,這是全方位的立體戰爭,主要考慮的反而不是金融市場本身。

本理論適用於各種層次的遊戲,當然層次越高,技術面的因素就越不重要,技術面不過是合力的結果。如果你有高超的調節各種分力的能力,那麼一切技術面都可以製造出來。但必須注意,任何製造出來的技術面,都無一例外不能違反本理論最基本的結論。

有人可能會提這樣的問題,在背馳的地方讓它不背馳,繼續上漲難道不可以嗎?這是不行的。沒有任何地方是該背馳的,背馳是一個合力的結果。如果合力最終的結果把可能的背馳給破壞了,就證明這個地方沒出現背馳,這也是合力的結果。注意,任何力量,即使能調節合力結果本身,但絕對調節不了合力的結果,除非這是一個完全沒有對手的一個人的交易。

利用頂分型進行買賣操作時,必須配合小級別的圖。本質上,分型都是某小級別的第一、第二類買賣點成立後出現的。用賣點來說,如果第二類賣點後次級別跌破不形成盤整背馳,那麼調整的力度肯定大。時間一延長,就走出筆來了,特別日線上的向下筆,都是較長時間的較大調整形成的,肯定要有效破5日線。第二賣點後次級別跌破形成盤整背馳,那麼調整最多就是演化成更大級別的震盪,其力度很有限,一般不會有效跌破5日線。

根據上面的講解,實質上並不需要在頂分型全部形成後再操作。在其衝高時,一旦看到在前一天高位下面形成了小級別賣點,就可以堅決出掉。之後走勢下來形成頂分型,等跌破5日線後,看是否出現小級別的盤整背馳,一旦出現就回補。

這樣操作的難點在於:必須與小級別的第二類買賣點配合看。如果小級別看不明白,只參照當下衝起來沒破前期高位或者沒跌破前期低位,這樣操作效果不會太好。要利用盤整背馳,這樣就不會漏掉回補;非盤整背馳的,一定要等待背馳出現纔可以回補。

賣點的情況反過來就是了。

大級別的分型和某些小級別的第一、第二類買賣點並不是絕對的對應關係,有前者一定有後者,有後者並不一定有前者,所以前者只是一個輔助。

假設a是一個5分鐘級別的走勢類型,其後一個5分鐘級別的反抽沒有回到走勢中樞,按照日線走勢中樞,這並不構成第三類買賣點,但對於A30-m30,可能就構成30分鐘的第三類買賣點。

走勢從未完成到完成,都是從小級別不斷積累而來的,因此對於真正的日線第三類買賣點來說,這A30-m30的第三類買賣點,在時間上肯定會早出現。對於A30-m30來說,這樣操作絕對安全,但對日線卻不一定,因爲A30-m30的第三類買賣點後完成的30分鐘走勢,可以通過一個30分鐘走勢又重新回到日線走勢中樞裏繼續震盪。

但是這個A30-m30的第三類買賣點依然有參與的價值,因爲如果其後的30分鐘級別出現趨勢,最後果真出現日線的第三類買賣點,往往就在30分鐘的第二個走勢中樞附近就形成了,根本不會回到這A30-m30的第三類買賣點位置。這樣的買賣點,即使不符合你的操作級別,假如你是日線操作級別的,一旦這樣的A30-m30第三類買賣點出現,至少要引起充分重視,完全可以適量參與。一旦其後出現趨勢走勢,就要重點注意了。

從純操作的角度而言,由於任何買賣點歸根結底都是某級別的第一類買賣點,因此只要搞清楚如何判斷背馳,選好適合的級別,當該級別出現底背馳時買入,頂背馳時賣出就可以了。

學習本理論需要有一個過程,並不是一朝一夕的事情,但任何事情都應該研究明白,包括本理論。這有點像練短跑,跑到最後提高0.01秒都很困難,但再困難也要克服。越往後學習,難度和複雜程度也會加大加深。如果一時不能理解,那麼就選擇可以把握的,先從明白的開始,選好操作模式進行實踐。等市場經驗多了,有了直觀感覺,遇到更多需要解決的問題時,再回頭看回頭學,也不失爲一種學習的辦法。當然,都能看懂並能馬上實踐最好。

市場的聲音永遠是當下的,任何人無論前面有多少輝煌,在當下的市場中也什麼都不是。只要有一刻被貪婪與恐懼阻隔了對市場的傾聽,那麼就意味着走入了歧途。除非此人能猛醒,否則等待他的只有虧損。1萬億元與1萬元變成0的速度是一樣的,甚至前者可以更快。

買點買,買點只存在於下跌走勢中。沒有任何股票值得追漲,如果你追漲,一般的結局就是被套。賣點賣,沒有任何股票值得殺跌。即使你搞不懂什麼是買點和賣點,但有一點是必須懂的,就是不能追漲殺跌。就算是第三類買賣點,也是分別在回調與反彈中形成的,哪裏需要追漲殺跌?

買賣點是有級別的,大級別能量沒耗盡時,一個小級別的買賣點就可以引發大級別走勢的延續,那是最正常不過的。但如果一個小級別的買賣點和大級別的走勢方向相反,而該大級別走勢沒有任何衰竭,這時候參與小級別買賣,就意味着要冒大級別走勢有可能延續的風險,這是典型的刀口舔血。市場中不需要頻繁買賣,戰勝市場,需要的是準確率而不是買賣頻率。只有券商與稅務部門才喜歡高頻率買賣。

市場不是賭場,市場操作是可以精心安排的。當你買入時,你必須問自己:這是買點嗎?這是什麼級別的什麼買點?大級別的走勢如何?當下各級別的走勢中樞分佈如何?大盤的走勢如何?該股所在板塊如何?賣點的情況類似。

你對股票的情況分析得越清楚,操作才能更得心應手。