量比的概念

前面说过,量比是本模式实盘操盘时运用的主要“撒手锏”之一,其重要性自然不言而喻。

量比是衡量相对成交量的指标,它是指股市开市后平均每分钟的成交量与过去5个交易日平均每分钟成交量之比。计算公式为:

量比=现成交总手/(过去5日平均每分钟成交量x当日累计开市时间)

量比为0.8~1.5倍,则说明成交量处于正常水平。

量比为1.5~2.5倍,则为温和放量,如果股价也处于温和缓升状态,则升势相对健康,可继续持股。若股价下跌,则可认定跌势难以在短期内结束,从量的方面判断可考虑停损退出。

量比为2.5~5倍,则为明显放量,若股价相应地突破重要支撑或阻力位置,则有效突破的概率很高,可以相应地采取行动。

量比达5~10倍,则为剧烈放量,如果个股处于长期低位并出现剧烈放量突破,涨势的后续空间巨大,是“钱”途无量的象征。但是,如果在个股已有巨大涨幅的情况下出现如此剧烈的放量,则值得高度警惕。

量比达到10倍以上的股票,一般可以考虑反向操作。在涨势中出现这种情形,说明见顶的可能性压倒一切,即使不是彻底反转,至少涨势会停住休整相当长一段时间。在股票处于绵绵阴跌的后期,突然出现的巨大量比,说明该股在目前位置彻底释放了下跌动能。

量比达到20倍以上的情形基本上每天都有一两单,是极端放M的一种表现。这种情况的反转意义特别强烈,如果在连续的上涨之后,成交M极端放大,但股价却“滞涨”,即“放量滞涨”,则是涨势行将破灭的强烈信号。当某只股票在低位出现极端放量,且当天以中大阳线收盘,则是建仓的大好时机。

量比在0.5倍以下的缩量情形也值得重点关注。缩量创新高的股票多数是长庄股,缩量能创出新高,说明庄家控盘程度相当高,而且可以排除拉高出货的可能(因为一出货成交量肯定放大,量比也随之变大。量比小则表明主力没有出货)。缩量调整的股票,特别是放量突破某个重要阻力位之后缩量回调的个股,常常是不可多得的买入对象。

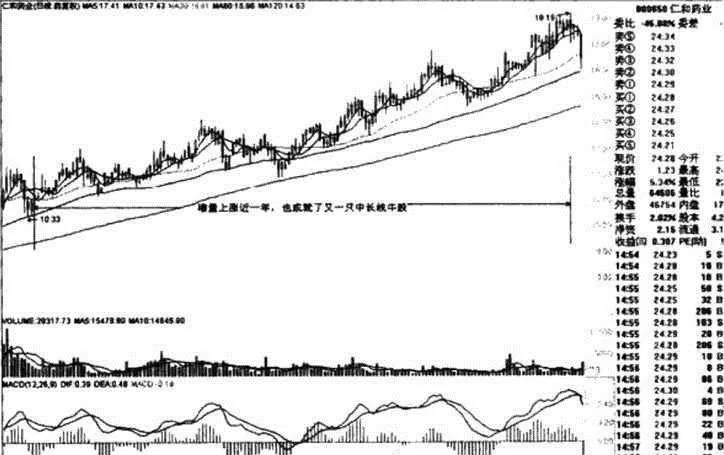

如图2-20,仁和药业(000650):从2009年9月初至2010年5月初,整整8个月时间,该股一直缩量上涨,其结果就是造就了又一只中长线牛股。从2008年10月20日见底回升,至2010年10月27日,两年时间,该股股价上涨了5倍多。

图2-20仁和药业日线图(2009.9〜2010.4)

涨停板时量比在1倍以下的股票,上涨空间无可限量,第二天开盘即封涨停的可能性极高。在跌停板的情况下,量比越小则说明杀跌动能未能得到有效宣泄,后市仍有巨大下跌空间。

当量比大于1时,说明当日每分钟的平均成交量大于过去5日的平均值,交易比过去5日火暴;当量比小于1时,说明当日成交量小于过去5日的平均水平。

量比的运用要点

从某种意义上讲,量比可以说是盘口语言最重要的翻译器,它是临盘实战洞察主力短时间动向的最重要武器之一。

量比在换手率从低换手突变为高换手时应该以放大为宜,也就是说,不能在换手率由高换手转变成巨量换手时去考察量比。因为在多数情况下,此时股价已经位于阶段性的高点附近了。

量比的最大功用,是及时发现冷门股突变为热门股的那一刻,选择那些处在极低位或相对低位,经过长期下跌或横盘的个股,当哪一天突然高开高走,放大量上涨(量比应在2倍以上)时,可买进。当然,还需要关注市场环境是否处于相对强势或强势中。如果市场环境不好,个股上涨的高度较为有限,应及时获利出局。

运用量比时,只能在两个点上着力,寻求高利润。一个是股价调整后,经过缩量整理,股价突放大量反转向上时;第二个是股价在上升过程中经过震荡整理,放量向上突破重要阻力位的时候。

量比的放大应该促成股价的上涨,并与上涨的强度成正比,放量不涨、放大量小涨、放量反而下跌都是不健康的情况。即“量价关系”要正常,放量上涨、涨时放量跌时缩量,都是正常表现,反之,如“放置滞涨”、跌时放量涨时无量则为不正常表现。

除了股价大幅上涨后放量下跌是可确信的真跌外,在超跌或者股价底部的放

量不涨,很多情况下可能是主力的刻意打压、建仓行为。这时,我们需要再等待,等到主力建仓完毕,再择机介入。