波段操作是指在一波上升行情的底部買入並且在頂部賣出的操作方式。注意我們說的是底部和頂部,它們是一個區域不是一個極值,不是唯一的。波段操作主張抓住行情的主要部分,而避開風險較大的底部和頂部。也就是通常所說的,喫魚喫魚身,把頭尾刺多的地方留給別人。

對頂部和底部的判斷有多種方法,本書介紹的MACD指標便是判斷頂底的利器。MACD指標具有趨勢和振盪指標的雙重優勢,能有效判斷多空市況,同時能準確判斷底部和頂部區域。

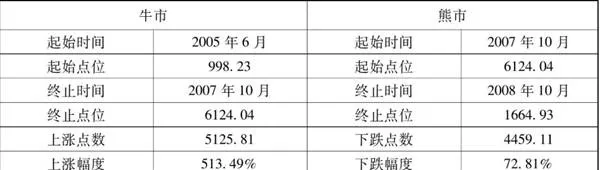

我們引用前面介紹的第三輪主要的牛熊循環,如下表所示:

從2005年6月到2007年10月,2年4個月的時間裏,上證指數上漲了513.49%,即上漲五倍還要多。

很多投資者在這期間,由於頻繁換股,短線操作,導致賺了指數不賺錢。如果利用波段操作方法,這波上漲去掉難以把握的底部和頂部,只做明顯的趨勢,至少能賺到60%的行情,也就是本金翻三倍。這還是僅對於平均指數來說,如果是投資老手,在選股上和細節上加入一些技巧,應該可以抓住行情的70%~80%。所以說,頻繁的短線只能增加操作的刺激,而在收益上並不能取得好的效果。

再來看從2007年10月到2008年10月的下跌行情,在一年的時間裏,指數跌去了72%,對於波段操作者完全能躲過這次慘烈下跌的大部分跌幅。而那些短線操作者,在熊市裏堅持所謂的快進快出,只能是因小失大,稍有不慎就會被套而前功盡棄。

我們在股市中需要把風險放在第一位,投資大師巴菲特有句名言:

“成功的祕訣有三條:

第一,儘量避免風險,保住本金;

第二,儘量避免風險,保住本金;

第三,堅決牢記第一、第二條。”

投資者只有牢記風險,纔有能力避免風險,然後纔是收益。

無論我們在牛市中賺了多少(通常一波持續一到兩年的牛市有100%~200%的漲幅),但在下跌的時候我們只有一個100%,如果行情跌去50%,就需要再上漲100%才能達到高位的水平。

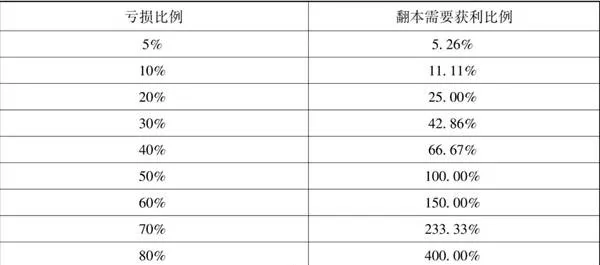

下表,是本金虧損比例對應的翻本所需的獲利比例。

投資者通過上面的這個表格可以看到,在虧損後,翻本需要獲利的比例隨着虧損的增加而越來越大,當你虧損到90%的時候,就需要獲利900%,這對一個投資高手都是一件很困難的事情,幾乎是不可能的,這裏還沒有包括交易的手續費成本。

所以投資者一定要控制好風險,尤其是新手,對市場的規律還不是很熟悉,在操作水平一般的階段,需要的是經驗,控制虧損在30%以內,當你的水平逐步提高,就能很輕易地翻本,加入到贏家的行列中。

“寧可錯過,也不做錯”是股票操作的至理名言,耐心和冷靜是成熟投資者必不可少的素質。短線操作往往是急功近利的表現,越是心浮氣躁越是事與願違。要知道市場的波動是客觀存在的,單個投資者的力量微乎其微,甚至主力資金都不能影響市場的中期趨勢,這在道氏理論中已經講到了。

市場上漲和下跌,牛熊交替就像四季更迭一樣。

投資者只需要在“春天”播種買入股票;在“夏天”任由股價發展成長,持股不動;在“秋天”收穫果實,止盈離場;在“冬天”休養生息,總結經驗,耐心地等待下一個“春天”的到來。