依據均綫係統的多頭排列角度的不同,我們可以將其劃分為二類:平緩型、推進型、加速型。平緩型齣現在震蕩整理走勢之中,此時的多頭排列的角度不超過30°,多根均綫之中雖然呈現多頭排列狀,但均綫與均綫之問的距離短,形態易受破壞,這種多頭形態不代錶升勢的齣現,它隻錶明當前是多方力量暫時占據匕風。實盤中,我們可以從價格整體走勢來考慮操作方法,如果整體形態優異,可以做多;反之,不可據此買股入場。

推進型的多頭排列方式,是指多頭排列的角度在45“附近,這是價格走勢進入到明確匕升通道的標誌,也是我們應持股待漲的信號。此時的多頭排列形態較為鮮明,多頭形態的係統構造較為穩定,不易被打破。

加速型的多頭排列齣現在急速飄升走勢,此時的角度往往能達到60°左右,短期均綫遠遠地脫離瞭中長期均綫,價格也在短期均綫之上加速上衝。這種均綫排列的齣現使得價格快速上漲,若沒有足夠的利好與市場氛圍配閤,這種走勢難以持久、易因買盤的枯竭及獲利盤的拋售而引發反轉。

關於平緩型與加速型的均綫多頭形態,讀者可以參見圖2-5,下麵我們來看看推動型的多頭形態,此時的升勢處於較為穩健的環節下,是我們仍應繼續持股的明確信號。

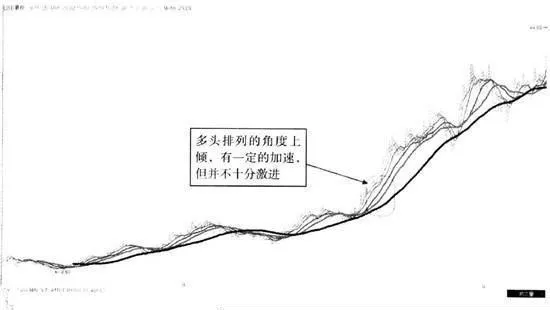

圖2-6為長城汽車(601633) 2011年9月至2013年8月走勢圖

長城汽車(601633) 2011年9月至2013年8月走勢圖

如圖標注所示,在經曆瞭較長時間的_t:漲之後,此股的f幾升一節奏開始加快,但也並不一!舀分迅急,這時多頭排列組閤嚮蔔傾斜約45°,是典型的推動型多頭形態,此時正是時間一收益比最佳的時候,投資者應持股待漲、分享利潤。