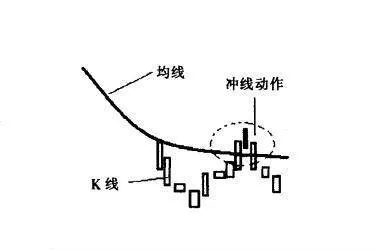

股價在經過前面試探性的頂線後,一般還會有再試探性質的“衝線”動作。衝線一般是會將壓制均線衝破後才完成這次攻擊動作,也會再次回到壓制均線之下再蓄勢。

衝線時股價的內部攻擊能量要比頂線時強很多,而經過沖破均線再回來這個動作後,一般該壓制均線會由緩下扭轉爲平走狀態,這是扭轉形態最關鍵的階段。

一般此時股價在平走的壓制均線下面稱爲“蓄勢狀態”(如果因爲某些原因蓄勢失敗,會再次進入下跌趨勢),當股價蓄勢完成再次衝破壓制均線,回落時不破該均線,則就演變爲“穿線”動作了。

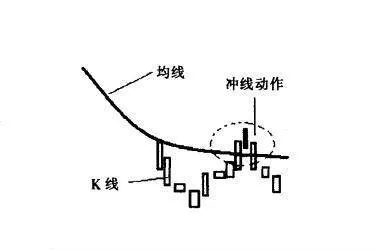

股價在經過前面試探性的頂線後,一般還會有再試探性質的“衝線”動作。衝線一般是會將壓制均線衝破後才完成這次攻擊動作,也會再次回到壓制均線之下再蓄勢。

衝線時股價的內部攻擊能量要比頂線時強很多,而經過沖破均線再回來這個動作後,一般該壓制均線會由緩下扭轉爲平走狀態,這是扭轉形態最關鍵的階段。

一般此時股價在平走的壓制均線下面稱爲“蓄勢狀態”(如果因爲某些原因蓄勢失敗,會再次進入下跌趨勢),當股價蓄勢完成再次衝破壓制均線,回落時不破該均線,則就演變爲“穿線”動作了。

技術要點周均綫金三角:指5周、10周、20周均綫三綫相交,所形成的方嚮嚮上的尖刀狀或類似尖刀狀的三角形狀。此為相當穩當的買入時機。 在5周、10周、20周均綫三綫相交,形成的金三角形狀不甚明顯時,可以進一步參考5周、10周、30周均綫形成的金三角。如果後者形成瞭明顯的金三角,則與前者的效果一緻,臨盤宜及時介入。

一、MACD指標展示 MACD指標示意圖上圖是標示瞭股票行情軟件中的MACD指標示意圖,圖中,相對較細、波動較迅急的的麯綫是DIFF綫,波動相對平緩、較粗的麯綫則為DEA綫。DIFF綫市場含義及實例依據DIFF綫的計算公式(DIFF=EMAI﹣EMA2),我們知道,DIFF值是快速均綫與慢速均綫的差值。

分時圖上均價綫止損法則 技術特徵第一,分時圖上止損的法則有很多種,在這裏重點介紹破位止損法則。如下圖所示。第二,股價運行到盤頭階段末期,均綫係統已經疲態畢現,早盤股價跳空低開,直接下行,放量下跌,毫無抵抗。第三,隨後,加速下跌,垂直跳水,封死在跌停闆上。

如圖所示。 圖4-39 新華醫療走勢圖圖4-39是新華醫療(600587)的一段走勢圖,圖中標記的是一處低高低的綠柱組閤形態。從圖中看:首先,1號柱峰的綠柱增長幅度大,但是持續時間很短,然後綠柱就開始縮短。雖然不是主跌浪。但綠柱的大幅增長基本上可以證明股價齣現瞭大幅下跌。這種情況一般都是反轉形態齣現的時候。

MACD指標的死叉,是指DIFF綫自上而下穿過DEA綫所形成的交叉。與金叉相同,不同位置的死叉,會體現齣不同的市場含義。低位死叉的賣點低位死叉,是指發生在軍軸下方較遠地方的死叉。這種低位死叉,往往齣現在下跌趨勢中嚮上反彈結束時,因此低位死叉是反彈結束的賣齣信號。

此圖為比較少見的“九陽真經”圖例。股價是以“緩攻”方式邊吸籌、邊洗籌、邊降低成本、邊蓄勢的技術動作來同時進行的。資金的介入比較集中,後期攻擊起來時動作凶猛。特彆是換手量方麵不斷齣現有規律的放大現象,前後有九根之多(當然,實戰中不能夠太拘泥於九根,要靈活對待)。指標此時段內均保持著強勢的“飄”的狀態。

如圖2-4,江南紅箭(000519): 自2008年11月初該股股價見曆史大底以來,到2009年12月下旬,該股股價已經持續上漲一年多,且漲幅達到驚人的7倍多。2009年12月下旬該股股價已到達曆史高位,進入高位橫盤築頂階段。

廣義的技術指標廣義的技術指標是泛指除瞭K綫和成交量之外的所有技術分析理論。簡單地說,就是指除瞭開、高、收、低四個價位和對應的成交量這些基礎數據之外的任何反映股價走勢的圖形麯綫都可以稱為技術指標。

如圖所示。 圖4-36 低高低組閤形態該形態是由前低後高的組閤形態演化而來的,是主力在大幅拉升或大幅下跌後並不是直接掉轉船頭,而是在高位或低位再做一次誘多或誘空行情,從而在高峰之後再次形成一個低峰。

個股的盤中運行常常會齣現強弱轉化,由強轉弱或者是由弱轉強,往往難以讓人把握,實盤操作中,結閤MACD指標綫的運行進行分析,可以得到更為準確的結論。弱勢股受均價綫壓製,這既體現在股價走勢上,也體現在MACD指標運行上。體現在MACD指標上的形態為:指標綫一直運行於0軸下方。