股價進入下跌趨勢以後,縮量底部並非任何時候都會出現。只有股價經歷了足夠長時間的下跌,底部才能夠得到確認。從量能萎縮趨勢判斷,價格的下跌趨勢並沒有任何觸底的跡象。在成交量還未出現放大信號的時候,縮量狀態下,我們可以首先判斷MACD指標與股價底部背離。確認了底部背離以後,接下來可以在背離期間把握好抄底的交易機會。

股價縮量下跌期間,MACD指標與股價底背離,這是典型看跌信號。如果量能萎縮不能結束,MACD指標與股價背離遲早會出現。弱勢下跌期間,股價在一段時間裏的跌幅並不會很大。但是收盤出現新低以後,MACD指標的DIF線不再出現新低,提示背離買點。在MACD指標與股價出現底背離的時候,意味着價格下跌節奏已經減緩,而MACD指標背離直接體現了均線的向下發散趨勢結束,股價低位買點出現。

形態特徵:

1.股價處於下跌趨勢:當價格進入下跌趨勢以後,成交量會持續萎縮,使得股價活躍度不斷降低。這個時候,弱勢運行的價格反彈空間不斷收窄。股價下跌期間,我們能夠看到低位的買點機會出現。

2.成交量無法繼續萎縮:隨着成交量不斷萎縮,可以確認量能萎縮的趨勢線位置。通過量能與趨勢線來對比,不難發現量能無法繼續萎縮的買入股票的機會。

3. MACD背離提示買點:成交量無法繼續萎縮的時候,MACD指標的DIF線與股價出現底背離,這是確認低價買點的機會。成交量萎縮的過程中,股價的弱勢表現短時間都不可能結束。而MACD指標背離形態的出現,進一步揭示了買點機會。

操作要領:

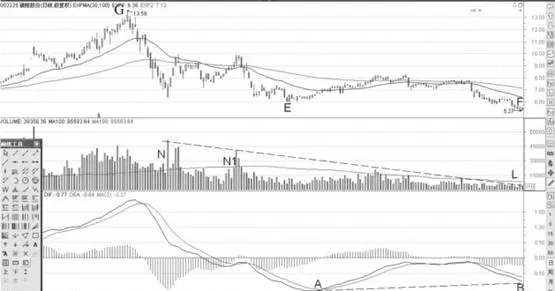

1.從股價處於下跌趨勢來看:如上圖所示,股價在G位置的高位13元上方見頂以後,價格就已經進入單邊下跌狀態。隨着量能在N位置持續萎縮,股價見頂後短線回落高達50%。可見,下跌趨勢短線都沒有結束的可能,而買點可以通過MACD指標背離來確認。

2.從成交量無法繼續萎縮來看:量能萎縮期間,N和N1位置分別持續了脈衝量能。脈衝量能持續時間不長,量能萎縮趨勢延續下來。到L位置的時候,量能回落的趨勢線已經與成交量平行,這表明成交量繼續萎縮空間不大。而量能不再萎縮的情況下,股價也會出現底部信號。

3.從MACD背離提示買點來看:在成交量無法在L位置繼續萎縮的時候,MACD指標回調至B位置。B位置要顯著高於前期A位置,這是比較典型的背離形態。同時,也是我們把握買點機會的時刻。

總結、

在成交量萎縮的前提下,我們能發現股價進入縮量下跌趨勢。這個時候,買點並非不可得,而是需要成交量足夠低的情況下才會出現。如果我們根據量能萎縮的趨勢判斷買點,其實圖中L位置就已經出現買入信號。不過成交量變化有很大的不確定性,結合MACD指標的底背離買入股票,這樣做成功率會更高。