在價格處於低點的時候,如果成交量也有效放大,並且股價出現反彈走勢,但是長期均線依然向下運行,這顯然是背離形態。背離形態出現在價格低點,我們考慮減倉的交易機會。因爲背離形態越明顯,今後我們的盈利空間越大。考慮到這一點,我們應該把握好建倉時機,利用股價回調的機會買入股票,大筆資金買入股票以後,接下來我們的盈利空間會更大。

實戰要點

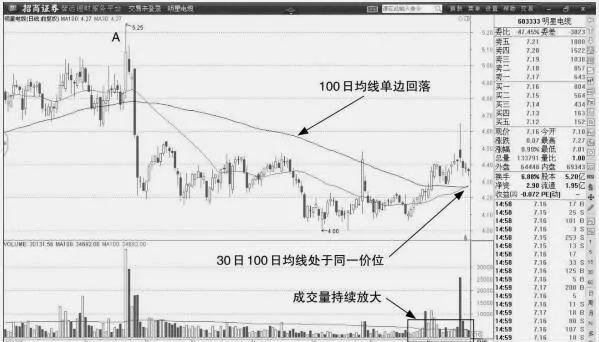

1.如圖2-27所示,日K線圖中顯示,股價在A股位置見頂回落以後,成交量持續萎縮,價格跌幅不斷擴大。但是價格低點量能放大的過程中,該股明顯突破了100日均線,表明建倉機會己經成熟。

圖2-27 明星電纜:背離形態纜

2.從100日均線表現來看,該均線依然處於回落趨勢,顯然與價格形成了背離形態。考慮到成交量已經,並且30日均線向上穿越100日均線,表明做多機會己經成熟。

3.一般來看,100日均線運行相比較穩定,即便股價短線反彈,這個時候,價格背離,表明建倉機會較低,我們買入股票的盈利空間很大。

實戰要點

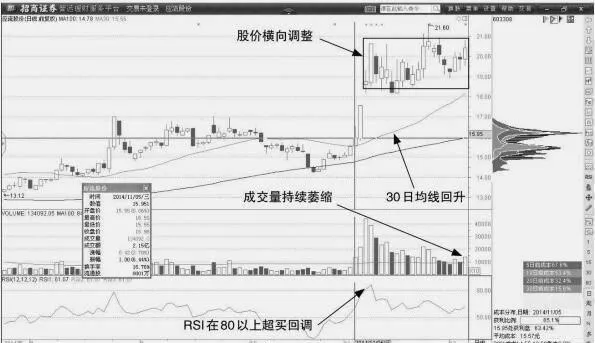

1.如圖2-28所示,日K線圖中顯示,股價接下來出現了放量突破的走勢。價格短線跳空上漲以後,確認了回升趨勢。

2.從MACD指標來看,DIF線快速向上跳升,表明指標能夠支持價格繼續上行。而籌碼峯顯示爲單一的形態。價格脫離了籌碼峯以後,這種盈利空間顯然在放大。

3.總體來看,在成交量有效放大以後,雖然價格與100日均線運行趨勢背離。但是股價即將突破圖中B位置顯示的籌碼單峯,該股具備很強的上攻動能。因此,我們考慮前期建倉以後,這期間己經獲得豐厚的回報。

圖2-28明星電纜:股價突破走勢