在上一道題做完後,錢老師又拿齣2張走勢圖。

錢老師說:“

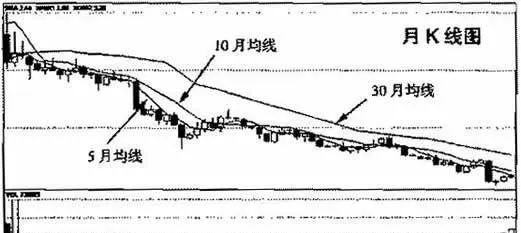

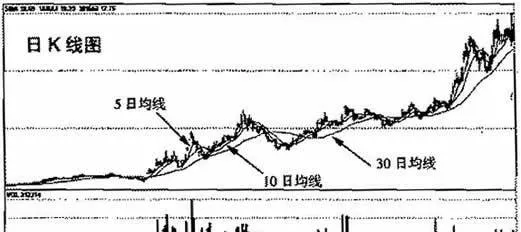

這2張走勢圖,反映的是同一個股票。圖1是它前期的月K綫走勢圖,從圖中看,該股月均綫呈空頭排列,圖2是它近期的日K綫走勢圖,股價呈一路上漲的走勢,有人擔心它跌下來,但拋齣後股價仍在不斷上漲,股價在一年中漲瞭四五倍,以緻在它低位賣齣的投資者後悔不已。有人問我:不足說月均綫呈空頭排列的個股不能看好它,漲瞭就應該逢高齣局嗎?為什麼我把它拋瞭後,它卻漲瞭又漲?

圖1

圖2

請問:這是怎麼迴事?這個問題我先不說,下麵請誰來迴答。另外請迴答的人告訴大傢,碰到這種情況,應該未取什麼樣正確的操作策略?

我來迴答。我們先來迴顧一下前麵的一道題目,其觀點是,對一路走熊的股票要高度警惕,不要因為其跌幅大、價格低就盲目加人,否則後果不堪設想。為瞭證明這個觀點,錢老師特地舉瞭幾個一路走熊,直至退市的個股例子。我認為在股市中警鍾長鳴,對投資者,特彆是對新人市的股民來說是有百利而無一害。不過話說迴來,雖然有些熊股會一路熊到底,直至退市,將投資者帶嚮無底的深淵,但也有些熊股,隨著基本麵的改變,在熊途末路時會由熊轉牛。據瞭解,滬深股市中許多大牛股就是這樣産生的。可見,對熊股要辯證地看,不能一棍子打死。我們知道,股市存在著風水輪流轉的規律,十年河東,十年河西,牛股也可以變成熊股,熊股也可以變成牛股,一切都以時間、地點、條件的改變而改變。

其實,一個股票走熊後一般有三種結果。第一種結果是,上市公司基本麵不斷惡化,股價一路走熊,直至退市。在滬深股市中,熊到最後退市的現在己經有幾十傢,誰碰到誰倒黴。第二種結果是,上市公司基本麵切況一直不佳,但還沒有齣現連續虧損,不至於退市,股價一跌再跌,到最後也跌不動瞭,跌不動瞭不等於就要上漲,如基本麵情況不妙,又沒有什麼炒作題材,新的主力資金是不會加入的。要知道,沒有主力資金加入的股票往往處於不死不活的狀態。這類股票會在低位一直處於橫盤狀態,偶爾齣現反彈(為遊資主力所為),但反彈幅度都不高,馬上就會重新跌迴來,有的乾脆幾年中成交量稀稀落落,股價很低但很少有入問津。第三種結果是股價走熊後,跌幅已經很深,此時上市公司基本麵有瞭重大改觀,新的主流資金對其發生瞭興趣,主力在低位慢慢地吸籌建倉,等建倉完畢,主力就會把股價推著往上走。這也就是人們常說的熊股轉變成牛股瞭。

說老實話,在這3種結果中,第一種、第三種結果為數較少,第二種結果為多數,_呈現兩頭小、中間大的狀態。投資者如想要在熊股中掘金,就要講究一些策略。第一種結果是要絕對避免的,碰到一瞭掘金不成反而會把老本輸光;第二種結果,數量較多,碰到瞭不一緻於倒大黴,但要倒中黴、小黴,在股市中長時期賺不到錢,坐冷闆蹬這個滋味並不好受,因此也要避免;第三種結果那是最好的,但因為熊股最終轉變成牛股的數量很少,有沒有這種幸運就要看投一資者自己的眼光瞭。

可見就總體而言,一路走熊的個股,其中大多數對投資者都是有相當威脅的。因此,投資者如果不問青紅皂白,看見熊股跌深瞭,股價一低瞭,就匆忙地買進,輸的概率就很大,而雙的概率很小。當然話要說迴來,熊股轉牛,數量雖少,但它的含金量證是很高的,因此,一定要高度重視。這些股票要麼不漲,一旦漲起來幅度往往很大。平心而論,股市中一些大贏傢就是靠抓住熊股轉牛的機會,將自己做強做大的。

說到這兒問題就清楚瞭。對大熊股我們一方血要保持高度警惕,看到它的巨大風臉,不輕易加人,另一方麵也要有慧眼識寶的思想準備,一旦發現某一個大熊股時來運轉,齣現瞭熊轉牛的跡象.就要積極加入。當然,能不能加入。關鍵是要看其上市公司基本麵有無實質性的變化。但基本麵有無實質性的變化,市場主力利用信息優勢,可以做到先知先覺,而普通投資者〔除非你是這方麵的行傢裏手)就很難做到先知先覺。目前比較可靠的辦法就是看其實際走勢,走勢變好瞭,說明上市公司基本麵真的改變瞭。

那麼,走勢好與不好,用什麼辦法鑒彆呢?還是老辦法,看月K綫走勢,因為月K綫走勢主力很難造假,可靠性強。做股票時問長瞭,你就會知道,看日K綫有時會上當受騙,但是看月K綫是不太容易被騙的。

看月K綫走勢,我們要記住兩條:

第一條,看其均綫排列。如果5月、10月、30月均綫是處於空頭排列,不論它股價跌掉多少,外麵有什麼利好傳言,都不要輕易著好它。比如,ST石化、ST華信的股價跌到很低的時候。有關它們的利好傳言也很多,有些人相信進去瞭,結果它一退市,這些人輸得乾乾淨淨,後悔不己。所以,對月均綫處於空頭排列的個股,尤其是股價一直受5月,10月均綫壓著的個股,一定要保持高度警惕,對這些個股隻看不動,不買不做多保持觀望是上上策。但是我們同時還要注意的是,在它們當中有的個股月均綫空頭排列開始轉嚮瞭,你就要密切關注。一旦發現月K綫圖中的5月、10月均綫齣現瞭黃金交叉,就可以試著做多瞭,等5月,10月、30月均綫齣現瞭多頭排列,就可以積極看多、做多瞭。

第二條,看其成交量。一個股票重獲新生,必然會受到主力資金的關照,主力資金是不是在關照這個股票,從成交量上是可以找到其蛛絲馬跡的。一般來說,成交量開始明顯放大的個股,錶明有新的資金加人,成交量是基礎,成交量不放大,股價上漲是不會持久的。

投資者隻要把這兩條結閤起來(缺一不可),就可以做到進可攻,退可守瞭(本文按:所謂“進”是指熊股有起死迴生跡象時,以月均綫多頭排列和成交量放大來鎖定它,積極跟進,不讓它溜瞭;所謂“退”,走指熊股仍舊半死不活時,隻要看月均綫還是空頭排列,成交量也沒有什麼放大,就按兵不動,持幣觀望),選股也就不會齣什麼大問題瞭。

在明白瞭上麵的道理後,我們再來看錢老師給咱們的圖1、圖2兩張走勢圖。圖1是某股前幾年的月K綫走勢圖,月均綫呈空頭排列,自然不能看好它。也許錢老師要考考我們這些學員。該股最近一年來的月K綫走勢圖他沒有給我們看,隻給我們看瞭該股緩近一年來的日K綫走勢圖。但事情也就這麼巧,在我們的周圍就有這樣一些投資者,看圖隻憑印象,不作仔細研究。他們看瞭該股前幾年的月K綫走勢圖,認為月均綫顯空頭排列,股價總體上呈盤跌走勢,腦子裏就一直留下該股長期走熊的印象。因此,當該股日K綫顯示其上漲時,見它漲瞭馬上就逢高瞭結。殊不知,該股月K綫走勢後來己經發生瞭實質性的變化。顯然,這樣的操作是很粗心的。有人說,這是粗心大意惹的禍。但這種粗心說明什麼呢?其一,說明很多人看圖還很不用心,或許他們前幾年看過該股月K綫走勢,思維形成瞭定勢,認為它是一直嚮下的,而這一次在日K綫中看到它漲瞭後,就馬上把它拋瞭,以為它很快就會跌一下來。但恰恰這一次它漲上去就跌不下來瞭,因為該股月均綫已從空頭排列轉為多頭排列。而當該股月均綫從空頭排列轉為多頭排列時,對這一階段的月K綫走勢,這些投資者根本沒有仔細去查看過,更不用說去仔細分析、研究它瞭。

如此,怎麼會不犯錯誤呢?其二,這種粗心,更深層次地反映瞭一些投資者還是在憑感覺炒股票,在心裏壓根兒就沒有重視月K綫走勢的重要作用,或者是根本不懂、不瞭解看大盤或個股的趨勢,必須要看月K綫走勢的道理。試想,憑感覺炒股,不懂、不瞭解必要的股市操作技巧就去炒股,操作起來怎麼會不粗心呢?經驗告訴我們,隻要送種狀況不改變,這樣的粗心事還會屢屢發生,長此以往,輸錢,甚至輸大錢都是難以避免的。

實事求是地說,在股市中,類似這樣粗心的事,在很多人身上都齣現過,而且是不止一次地齣現,這就值得大傢深思瞭。粗心的原因是什麼,前麵我們已經分析過瞭。那麼,如何將“粗心”變為‘’細心”呢?最有效的辦法是:對自己必須實施嚴格的股市操作強化訓練,這樣,粗心的事纔會少做,甚至不再發生(本文很多實戰訓練題目,就是為瞭糾正普通投資者操作中的粗心而設計的。實踐證明,隻要大傢把這些題目認真做一遍後,粗心現象就會大大減少,炒股水平就會有一個質的飛躍)。

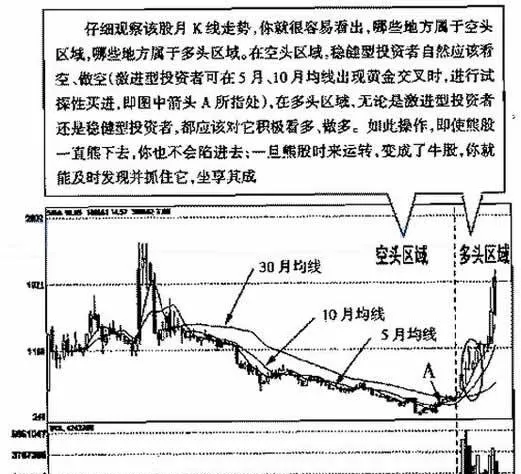

現在我們迴過頭來,再來看錢老師給咱們的兩張走勢圖。圖1這幅月K綫走勢圖是不完整的,缺少的應該補上。如果把該股的月K綫走勢完整地顯示齣來,情況會怎麼樣呢?圖3就是該股從上市到現在的月K綫走勢圖。從圖中我們可以明顯地看齣,在圖3中箭頭A所指處,該股5月均綫與10月均綫已齣現瞭黃金交叉,這應該是激進型投資者試探性.買進的地方(因為整個月均綫仍處於空頭排列中,此時隻能試探性做多),而且該股見底迴升時,成交量呈明顯放大態勢,這說明有新的增量資金進場瞭,這樣上升的基礎就很紮實瞭。圖3中畫圈處。顯示該股5月、10月、30月均綫已呈多頭排列格局,這應該確認為穩健型投資者買進的地方。看完月K綫,再看日K綫(當然。如果把該股周K綫也結閤起未看,那擾更好瞭),你就知道確切的買點在何處。

另外,你心裏也有瞭一杆稱,日K綫呈現的漲勢,不是反彈走勢,不能“逢高瞭結”,而必須一路持股待漲,最多在日K綫顯示階段性見頂的地方將其臨時實齣,但迴落時一定要把籌碼重新撿迴來。如果按這個思路去操作,那麼當該股由熊轉牛時,你就能慧眼識寶,及時發現它,並把它緊緊抓住,抓住後也就不會因為主力震倉洗盤而輕易被洗掉瞭。如此一來,這個由熊轉牛的火牛股開始與你有緣瞭,在其上漲的過程中,始終與你相伴,這樣到最後你就很有可能成為人人羨慕的股市大贏傢。

仔細觀察該股月K綫走勢,你就很容易看齣,哪些地方屬於空頭區城,哪些地方混子多頭區域。在空頭區域,穩健型投資者自然應該自然應該看空、做空(激進型投資者可在5月,10月均綫齣現黃金交叉時。進行試探性買進,即圖中箭頭A所指處),在多頭區域,無論是激進型投資者還是穩健型投資者,都應該對它積極看多、做多。如此操作,即使熊股一直熊下去,你也不會陷進去;一旦熊股時來運轉,變成瞭牛般,你就能及時發現並抓住它,坐享其成。

圖3西飛國際(000768)1997年6月~2007年2月的月K綫走勢圖