當股價在底部開始上漲時,其10日均線和30日均線往往會形成一個金叉形態。隨着上漲行情開展,當股價上漲遇阻時,這兩條均線會形成死叉。股價回落一段時間後,如果獲得支撐反彈,並且10日均線和30日均線形成高位的第二次金叉,就說明上漲行情還將繼續。這樣的情況下,投資者可以積極買入股票。

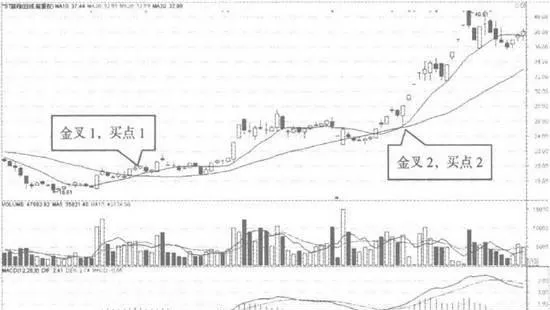

*ST路翔日K線如圖6-12所示。

*ST路翔日K線

如圖6-12所示,2015年1月21日,*ST路翔(002192)股價經過持續橫盤整理後開始上漲,在上漲開始階段,10日均線突破30日均線形成了第一個金叉。這是投資者可以買入股票的標誌。

該股持續上漲一段時間後見頂回落。回落時10日均線跌破了30日均線形成死叉。不過這次死叉形成後不久,10日均線又突破30日均線形成了金叉形態。這樣股價上漲之後的第二個金叉,說明上漲行情還將繼續。看到這樣的形態,投資者可以積極追高買入股票。