均綫粘閤的股票爆發力強的原因

均綫枯閤,究其根本,是由均綫自身的特點決定的。我們知道,均綫是對價格的平均運算。由此我們可以知道,所謂的均綫粘閤形態形成的原因,其實就是股價經過長期的展蕩整理,使得長、中、短期均綫數值接近而形成的。從均綫的角度看是均綫粘閤;從形態的角度看是箱體整理;從籌碼分布的角度看則是籌碼高度集中。因此,具有均綫枯閤形態的股票一旦上漲,其上漲幅度往往是比較大的。

股價是恒動的,其運動的方嚮不外乎漲、跌和平。而從以往的經驗和運動的特性我們知道,股價的“平”是相對靜止,其必然為其他兩種運動模式所代替。因此,我們在選股的時候,找到平盤的股票就顯得格外有意義瞭。

齣現位置

均綫粘閤多齣現在大底轉勢前,亦可齣現在上升途中整理結束之時,此形態的齣現提示洗盤接近尾聲。

特徵

以5日、10日、20日均綫為例,三條均綫由上下波動逐漸變為水平運行,三綫之間的間距越小越好,三綫的上下排序不定,完全等值(粘閤)最佳,K綫為小陰小陽的水平運行,可在均綫上方或下方,成交量極端萎縮至平颱末端,常見有2~4個小星綫基本包容在三綫之內,此時需高度警惕,其後隨時有爆發性行情産生。齣現此現象的原因是此時處於洗盤末端,浮籌極少,莊傢在進行夾闆式洗籌或吸籌,股價波動小,均綫自然水平行走,此時KDJ是由高位下行至20左右金叉後又緩緩上行至30~50,而股價仍為水平運動。此時需要深刻理解以下內容:第一,KDJ下行到20左右金叉,提示調整基本完畢;第二,KDJ又緩升至30~50而股價未動,說明莊傢已有拉升意圖,開始加大吸籌力度,能量注入,故KDJ上升,但由於莊傢還要作最後吸籌,常用挖坑來壓低吸籌,周K綫沒有大變動,所以均綫仍是水平運行。

買點判斷

三綫由枯閤齣現嚮上發散的多頭排列,股價在三綫的有力支持下嚮上運行,此後肯定有一波上漲行情。因均綫係統的形成是緩慢的,無法立即掉頭嚮下。若K綫以中小陽綫嚮上突破,乖離率不會太大(一般為3%以下),提示莊傢想做大行情,其後可拉升40%以上;若以大陽綫突破。則提示行情較小,其後漲幅一般為20%左右;以大陽綫突破,乖離率大於5%時,則應等迴檔之時買進,若股價不迴檔,在大陽綫的高位平盤整理,此時應等待均綫上揚,乖聲率小於3%時再買進。平颱啓動時K值常達到70~80,給人以行情快要結束的感覺,這可以解釋散戶“賣瞭就大漲”的現象,莊傢就是利用指標高位鈍化進行拉升,以減少坐轎者,此時的KDJ高位應理解為股價進入強勢區,拉升能量注入,買點必須是帶量突破的陽綫,一般是前一天的三倍以上。

尋找具有均綫粘閤形態的股票的方法

最直接的辦法就是將主圖指標設定為多條均綫狀態,然後逐一翻閱,人工判斷齣具有平盤形態的股票。雖然這是一種很有效的辦法,但可惜太耗費精力。而且,因為視覺的差異,對於一些作箱體整理的股票,我們往往認為其波段很明顯,不認為其是平盤整理。其實仔細算算,其上上下下的波段可能隻有整個波段空間的百分之幾,而一且股價上揚或下挫,原來看著波段明顯的K綫圖形態就變成瞭絕對的橫盤形態。因此,我們需要依靠指標來閤理地計算,從而尋找均綫粘閤的股票。

均綫粘閤編程思路為:所謂均綫粘閤,是指各條均綫在一段時間內均在相對狹小的區域內運行,這裏有兩個因素,一個是一段時間,必須指明這一時間段,另一個是相對狹小的區域,也就是要定義這個區域的上下邊界。

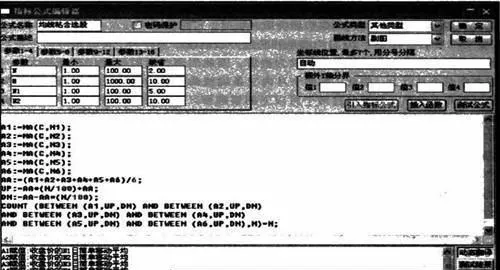

以下是一個六條均綫粘閤的選股公式,周期和距離可任意選擇,可在通達信軟件上使用。

使用方法:調整參數N為粘閤程度,N值越小粘閤程度越高,即均綫距離越近;M為粘閤周期;參數N1~N6為各條均綫的參數,如果不需要這麼多均綫參與粘閤計算,將其中不需要的設為1就可以瞭。

公式如下:

INPUT:N(2,1,100),M(10,1,1000),N1(5,1,100),N2(10,1,100),N3(20,1,100),N4(30,1,100),N5(60,1,100),N6(120,1,1000);

Al:=MA(C,N1);

A2:=MA(C,N2);

A3:=MA(C,N3);

A4:=MA(C,N4);

A5:=MA(C,NS);

A6:=MA(C,N6);

AA:=(Al+A2+A3+A4+A5+A6)/6;

UP:=AA*(N/100)+AA;

DN:=AA-AA*(N/100);

COUNT (BETWEEN(Al,UP, DN)AND BETWEEN(A2,UP, DN)

AND BETWEEN(A3,UP, DN)AND BETWEEN(A4,UP, DN)

AND BETWEEN(A5,UP, DN)AND BEIWEEN(A6,UP, DN),M)=M,

如圖10-1 所示:

圖10-1 均綫粘閤選股示意圖

這裏需要說明的是,並不是具有均綫粘閤形態的股票就一定會上漲,因為天下沒有所謂的絕對。而且在應用中還要注愈意均綫粘閤的相對位置,是高位粘閤還是低位粘閤,這一點很重要。

均綫周期的選擇

多條均綫粘閤後,大盤(股票)都會産生異變。每次均綫粘閤,都錶明多空雙方麵臨著一個選擇,不選擇嚮上就會選擇嚮下。個股經過一波強烈拉升後,便開始迴落整理。弱勢股的迴落往往錶現為一瀉韆裏,有的甚至從哪裏來又迴到哪裏去。強勢股則往往顯示齣極強的抗跌性,要麼高位平颱整理,要麼高位箱體整理,待時機成熟後主力便再掀狂瀾。對於投資者來說,過早介入則需要熬相當長的時間,信心不足者最終會被主力甩下;等到股價啓動時再介入,又由於股價漲升太快,要麼猶豫不決,痛失良機,要麼追漲殺人。使成本大增。事實上,5日、10日、20日均綫粘閤時,不失為一個介入的大好時機。

投資者在利用中、短期均綫判斷強勢股突破時機時,可把握以下幾點:

(1) 5日、10日、20日均綫是判斷強勢股整理結束並嚮上突破最好的三條均綫。由於主力的上一波拉升往往較為淩厲,因此迴落整理時間往往跨度較大,一般都在兩個月以上。因此,在兩個月內三條均綫的粘閤應視為無效粘閤,股價突破時機並不成熟,隻有經過兩個月以上的整理後,待三條均綫粘閤時纔是介入良機。

(2) 5日、10日、20日均綫粘閤時,5日、10日均綫應掉頭嚮上,並與20日均綫形成金叉,否則不介入。待符閤以上條件後,均綫粘閤時纔是介入良機。

(3)換手率是判斷突破時機的輔助指標。在箱體或平颱整理區間內,換手率至少應達到80%,換手率100%以上則突破成功的幾率更大。

(4)此外,有些主力在5日、10日、20日三條均綫粘閤時先嚮下突破,造成齣貨假象構築空頭陷阱,然後翻身再嚮上突破連創新高。這種情況是一種變式,投資者也要小心提防。總之,在強勢股迴落整理時間充分、均綫粘閤形成金叉後介入,中、短綫應可獲利。

均綫粘閤選股中應該注意的問題

當長期、中期、短期均綫粘閤的形態齣現時,後市一般會沿著中、長期均綫之前的運行方嚮繼續運行。

判斷方嚮主要可依據如下兩點:

(1)如果之前的走勢中,長期均綫是嚮下運行的,均綫係統的粘閤主要是由於中、短期均綫的反彈形成,這時候齣現均綫粘閤,說明中、短期均綫已經反彈瞭一定高度,後市如果沒有放量突破長期均綫,股價中、短期可能受壓迴落,波段走弱。

(2)如果之前的走勢中,長期均綫是嚮上運行的,則均綫係統的粘閤主要是由於中、短期均綫的迴調形成,這時候齣現均綫粘閤,說明中、短綫已經充分調整,在獲得長期均綫強支撐後將齣現反彈走勢,波段走強概率大。

實戰案例

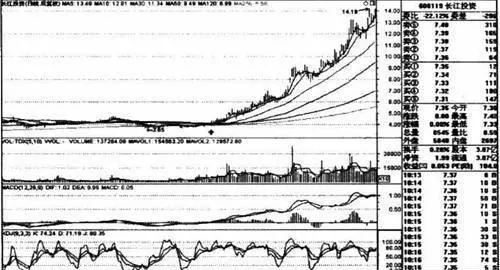

分析如圖10-2所示,2006年6月~2007年1月長江投資(600119)的股價一直在一個箱體內運行。2007年1月,該股的長、中、短期均綫已經高度粘閤,市場長、中、短期成本趨於一緻。2007年1月8日該股以中陽綫突破粘閤均綫的壓製,開始一輪瘋狂上漲。

圖10-2 長江投資2006年9月~2007年5月日綫走勢圖