上升三法背離,是指股價在上漲趨勢中,在拉出一根較長的陽線後,突然出現了數根(理想上是三根小陰線)趨勢向下的小陰小陽線,並且成交量呈縮減狀態,與股價形成背離,但這些小陰小陽線卻在第一根長陽線的高低範圍之內,到了第五天,卻又出現了一根較長的上漲陽線,其開盤價位於前一天收盤價之上,並且收盤價創出新高。這種K線形態的量價背離,意味着股價只是短期的調整,主要是針對第一根陽線的調整,因此,當第五根陽線出現並確認形態背離後,應果斷買入股票。

形態特徵:

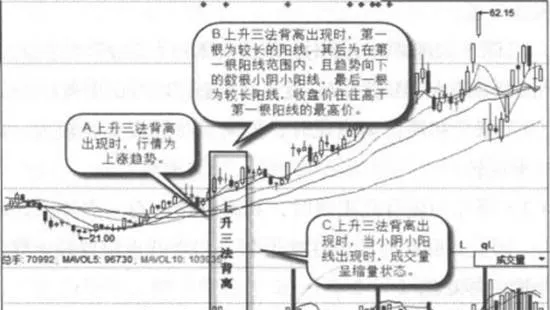

圖5-27所示爲超圖軟件(300036)日線圖,其形態特徵可以從以下三點分析確認。

A.上升三法背離出現時,行情爲上漲趨勢。

B.上升三法背離出現時,第一根爲較長的陽線,其後爲在第一根陽線範圍內,且趨勢向下的數根小陰小陽線,最後一根爲較長陽線,收盤價高於第一根陽線的最高價。

C.上升三法背離出現時,當小陰小陽線出現時,成交量呈縮量狀態。

圖5-27 超圖軟件-日線圖