下圖是上海魯能股份在1999年6月至2000年3月前後的走勢圖。這是一幅典型的B段三階日K線和成交量走勢圖。

在下圖中:

A點是A段結束點(1999年6月3日,股價爲16.45元).1999年6月4日是3TM上穿0軸,對應的日K線圖是金四線交叉,成交量放大, B段開始。

B點是天價點(2000年2月21日,股價37.50元),也是B段結束點, c段開始。

"A至B"是B段股價拉昇段,走出了三臺階走勢,成交量放大,股價上升,歷時8個多月,股價上升(37.50-16. 45) /16. 45× 100%=128%.

AB連線是投機拉昇趨勢線。

計算機從圖2-17中算出三個臺價的上升高度、經歷時間、成交量、換手率和持股人數比。由此可以看出,中價階的成交量放大程度比低價階和高價階的成交量要小。

CC是中價階兩點的連線,是中價階的上升斜率,也是股價上升通道的下支撐線。股價在高價階跌破該支撐線時是出貨時間。

BB是上升通道的上壓力線。

以上三臺階劃分點類似波浪理論上升5浪的劃分(在圖中的1, 2, 3, 4和5浪),但兩者有本質的區別。B段三臺階劃分是爲計算機數據統計、分析和對比的需要,是計算機對股價上升時的數據取樣時間空間和數學模型,並有準確的取樣點。

實戰案例:

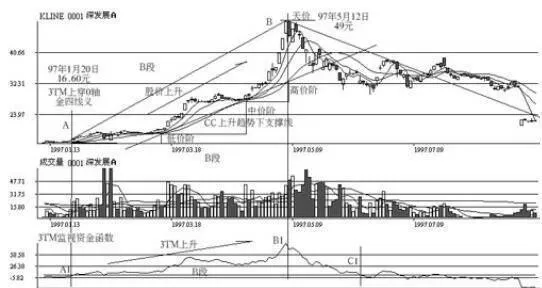

下圖是深圳深發展在1997年1月至1997年7月前後的走勢圖。這是一幅典型的B段三階日K線、成交量和3TM走勢圖。

在圖中:

A1點(1997年1月20日,股價16.60元)是3TM上穿0軸,對應的普通K線圖是金四線交叉,在A1點3TM上升,說明莊家和跟莊者進入股市的資金增加,成交量放大(當天成交量1 730萬股, 5日均量700萬股), A段結束, B段開始。

B點是天價點(1997年5月12日,股價49.00元), B段結束, C段開始。

"A至B"是B段股價拉昇段,走出了三臺階走勢, 3TM 上升,成交量放大,股價上升,三者成正比關係,歷時4個多月,股價上升(49.00-16.60) /16.60 × 100%-195%.每日升幅2.1%.

AB線是投機拉昇趨勢線,該趨勢線又由三條臺階趨勢線組成。

圖中可算出三個臺價的上升高度、經歷時間、成交量、換手率和持股人數比,發現高價階的成交量放大程度沒有中價階和低價階大。

CC是中價階兩點的連線。它是中價階的上升斜率,也是股價上升通道的下支撐線。股價在高價階跌破該支撐線是出貨時間。

C1是3TM從上下穿0軸形成的死亡交叉,是賣出股票的時間。

"A1至C1"段是多頭控制市場。A1至B1是3TM資金函數呈上升趨勢,股價保持上升勢頭。