上一節提到,在行情規劃的過程中,關鍵的問題就在於主浪和調整浪的確定,行情到底是在多頭循環(上漲爲主下跌爲輔)還是在空頭循環(下跌爲主上漲爲輔)的確定,也就是說,到底是做多還是做空,是策略制定中最核心的問題。

什麼叫多頭驅動?什麼叫空頭驅動?最簡單的就是看回撤和反彈的幅度。黃金分割所劃定的一些空間幅度.正是測量波段行情主次關係的重要工具。在利用黃金分制確定阻力支撐之後,我們就可以根據行情的運行軌跡來規劃行情的主次,利用價格回調和反彈的幅度來預測股價運行趨勢方向。

上升趨勢的回調幅度判斷後市強弱

一輪真正的上升行情中,會有幾次級別比較大的回調整理過程,這種回調整理的過程,有些是踏空者的上車機會,有些則代表多頭趨勢的結束。技術上,這就是回調幅度聽決定的。

回調整理的目標位置是根據前一波段的黃金回調位置來計算,第一目標位一般是前段上升行情高度的38.2%的回調位置.第二和第三目標位則是前段上升行情高度的50%和61.8%的回調位置。根據這三個位置可以把前波行情自上面下分爲四個區域,即強勢震盪區回調整理區.深幅回調區和破位觀察區。而最終行情的回調幅度決定後市的力度。

強勢震盪區

上升行情中的強勢整理,是指股價在無法繼續沿趨勢線走高之後卻始終運行在前高到38.2%回調位置的區間內,這樣的回調是一種強勢的回調.顯示下方買力的支撐非常充分,主力只是在等待進一步上漲的動力而不敢讓價格下跌太多以致籌碼外流。

因此若股價在上升過程中波段高點回到38.2%的回調位置的區域就重拾升勢,則表明股價的強勢上升行情依舊。在這樣的情況下波段前高仍然對行情產生阻力,但阻力相對較小,也就是股價在這個區城中,重新向上運行時的壓力相對比較小,股票的上升趨勢大概率持續。

策略上,一個上漲主波段的38.2%的強勢回調支撐未跌破前,應以持股待漲和逢低買入爲主。

案例:指數上漲中的強勢震盪

圖是上證指數在2014年10月到2015年4月的日線走勢,從圖中可以清楚地看到,行情的運行軌跡是:上漲調整上漲。從2437點啓動上漲到第一波段高點3404點的時候,多頭動能出現衰減,行情進行了一段長達2個月(2015年1月到2015年3月初)的整理。但在這段整理之中,行情始終運行在第一波上漲的高點和38.2%的回調位置之間,也就是強勢震盪區。顯示出多頭動能雖然不繼,但行情依然保持強勢。這樣的強勢整理反而是波段低吸和加倉的好機會。

回調整理區

上升行情中的回調整理,一般是指股價的回調在前一波段的38.2%和50%這兩條黃金分割線之間止跌,這是最常見的回調幅度,因此,50%的黃金回調位置一般也是最重要的多空分水嶺。若股價在50%位置受到支撐,也就是同調始終在前一波段的上半區運行,表明此前股價從高位的回調整理是一種上升行情中的回調整理,並不改變上行趨勢。但同樣,這個位置一旦被擊穿,則容易出現多空的轉化。

因此,如果股價回調到50%線上方或附近時,就又重新返身向上,通常意味着整理結束。股價將重拾升勢,上方38.2%和前高點仍有壓力,但是通過的概率較大,尤其是38.2%的位置一般不形成強壓。反之,若50%的位置被擊穿,下方61.8%的位置形成上漲趨勢最後支撐,且38.2%~50%的位置成強壓帶。

策略上股價回調能在50%上方止跌還是以持股待漲或逢低吸納爲主。一旦股價向下突破,則應引起投資者的高度警覺,適當減倉並隨時準備離場。

深幅回調區

上升行情中的深幅回調區.是股價回調到前一波段的50%~61.8%這兩個回調位置形成的區間內,大部分情況下.股價的上升行情趨勢已經被破壞大半,股價再次向上的可能性仍在,但股價向下運行的可能性更大且越來越大;即便仍然保持上漲的趨勢,前高附近也必有阻力。

這個區域是判斷股價的上升行情是結束還是希望尚存的重要區域,也是主力可能護盤的最後區域。如果股價有效向下擊穿61.8%的回調位置,則說明這段上升行情即將結束,股價的上升趨勢將轉爲下降趨勢或水平運動趨勢。

策略上,若出現在相對低位的震倉過程時,仍可以持股或逢低吸納,但若在相對高位出現,則趨勢已經結束將是大概率事件,離場持幣爲主,不輕易介入反彈。

案例:指數上漲中的神幅回調

圖是上證指數在2014年6月到8月的日線走勢。在經歷了長達幾年的低位盤整之後,市場長期低迷的人氣和信心需要有恢復和重鑄的過程,在低位拉抬的過程中往往會出現深幅的回調,但是不再繼續破位下跌,隨着一次次啓動回調,最終指數的底部被不斷抬高。雖然在前高附近受到阻力出現震盪,但頸部位置壓力被放量突破之後.同樣能迎來比較大的波段性行情。

案例:指數高位的深幅回調

深幅回調一般只允許出現在底部或者多頭的啓動階段.若行情已經積累相當漲幅,深幅的回調則需要引起警惕。圖是上證指數在2015年4月到7月的日線走勢。指數在經歷了一年的超級牛市之後出現回撤。第一波的回撤在多頭的最後波段4120~5178點的61.8%位置受到支撐,出現反彈,但是與案例相比,兩波同樣都是上漲之後的深幅回調但是位階的不同引起了後市截然不同的走法。因此,當行情進行到相對高位的時候的深幅回調,應當引起警惕而不是再次介入。

破位觀察區

在上升行情中的破位觀察區,也是最後支撐區.行情基本已經回到前波起點。與深幅回調類似,行情回撤至破位觀察區但卻不改原上行趨勢這種情況一般只出現在啓動浪階段.而大部分情況下都標誌前段上升行情已經結束,開始震盪或上升趨勢已經轉爲下跌趨勢。前低突破一般都被稱爲破位行情,後市看弱。

當行情進入深幅回調區以後,雖然此時前低對行情仍然有支撐,但支撐力已經非常小,破位概率已經很大。若股價在此區域以陰跌爲主,則很可能在前底被打破之後迎來加速下跌行情。因此,對於跌破61.8%的支撐位置進入最後支撐區的股票.此時操作應以風險控制爲主,安全的投資決策應該是持幣觀望。

下跌趨勢的反評幅度決定後市強弱

與上升趨勢的回調相對應,輪大的下跌行情中也會有幾次級別較大的反彈出貨過程,這種反彈出貨過程,是投資者逢高賣出股票的機會,有些則已經蘊含着多頭捲土重來的氣勢,同樣,反彈的幅度決定這些差異。

反彈的目標位置同樣根據前一波段的黃金反彈位置來計算,第一目標位,般是前段下跌行情高度的38.2%的反彈位置.第二和第三目標位則是前段下跌行情高度的50%和61.8%的反彈位置,根據這三個位置,可以把前波行情自上而下分爲四個區域,即弱勢反彈區、反彈調整區,大幅反彈區和轉多觀察區。而最終行情的回調幅度,決定後市的力度。

弱勢反彈區

下跌行情中的弱勢反彈,是指股價在暫停下跌之後卻始終運行在前低到38.2%反彈位置的區間內,這是一種弱勢反彈,顯示下方買力不足,上方拋壓仍然很大,拋售只是暫停而不是結束。尤其是當股價從高位下跌過程中,由於前期跌勢過猛引起的超跌反彈的高度未到38.2%的時候,就又重新下跌,則意味着這種反彈是弱勢反彈,股價未來的跌勢可能會更加兇猛。

在這樣的情況下,波段前低仍然對行情產生支撐,但支撐相對較小,也就是股價在這個區域中重新向下運行時的阻力較小。策略上,一個下跌主波段的38.2%的弱勢反彈阻力未突破前,仍應以持幣觀望、反彈離場爲主。

案例:指數下跌中的弱勢反彈

圖是上證指數在2015年5月到2016年3月的日線走勢,從圖中可以看到,指數在創下5178點的高點之後開始回落,一路打到3400點下方之後,在各方的共同作用和干預救市的措施下,空頭動能衰竭,超跌反彈。但是反彈震盪直在弱勢反彈區域中運行,且第二次的高點明顯低於第一次的高點,說明行情仍然以弱勢爲主,這樣的反彈力度顯示後市還會有低點是一個大概率事件。

反彈調整區

下跌行情中的反彈整理,一般是指股價反彈在前一波段的38.2%和50%這兩條黃金分割線之間震盪,是最常見的反彈幅度,因此,50%的黃金回調位置一般也是最重要的多空分水嶺。若股價在50%位置受到阻力——反彈始終在前一波段的下半區運行,表明此前股價從低位的整理,是一種下跌行情中的反彈,並不改變下跌趨勢。但同樣,這個位置一旦擊穿,則容易出現多空的轉化。

因此,當股價的反彈高度未到50%處,就重新下跌,則預示着這種反彈是下跌途中的中級抵抗,股價的下降趨勢依舊,下跌行情尚未結束。下方38.2%和前低仍有支撐,但是跌破的概率較大,尤其是38.2%的位置一般不形成強撐。反之,若50%的位置被突破,上方61.8%的位置形成上漲趨勢最後阻力,且38.2%~50%的位置成強撐帶。

策略上,股價反彈在50%下方震盪還是以逢高減持、離場觀望爲主。

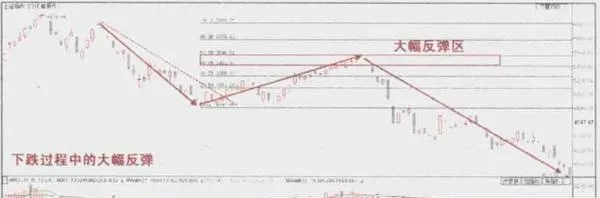

大幅反彈區

下跌行情中的大幅反彈區,是股價反彈到前一波段的50%~61.8%兩個反彈位置形成的區間內,大部分情況下,股價的下跌行情趨勢已經被化解大半,股價開始進行多空重新博弈,但股價向上運行的可能性更大且越來越大。

這個區域是判斷股價的下跌行情是結束還是仍有餘力的重要區域,當股價的反彈高度達到61.8%處時,說明股價的下跌趨勢將趨緩,下跌行情也有可能轉向橫向整理的行情。

策略上,因爲向下的概率仍然存在,所以仍以觀望爲主,尤其是股價剛剛開始見頂下跌的階段。相反,若是在股價相對低位的時候,可以開始提高警惕,隨之準備突破做多。

案例:指數下跌中的大幅反彈

與上漲過程中的深幅回調相對應,下跌過程中的大幅反彈對後市的影響往往也取決於位階的高低。圖1一21是上證指數在2007年9月到2008年3月的日線走勢。在上漲指數目前的歷史新高之後,行情開始回落,但在4800點受到支撐之後開始大幅反彈。這樣的反彈結構很容易讓還沉浸在牛市幻想中的人忘記風險.反而認爲牛市調整已經結束.行情將再次展開而追高介入,此後,就再也沒有好的逃出機會。因此,面對這樣的行情,即便追高進入也應當嚴格設置止損。

轉多觀察區

在下跌行情中的最後壓力區,行情基本已經回到前波起點。大部分情況下都標誌着前段下跌行情已經結束,開始震盪或下跌趨勢已經轉爲多頭啓動。前高突破一般都被稱爲突破行情,後市轉強。

與大幅反彈區類似.此時前高對行情仍然有阻力,但阻力相對小,破位概率變大。若股價在此區域或前高附近以推量行情出現,則很可能在前高被突破之後迎來加速上漲行情。因此,對於突破61.8%的支撐位置進入最後阻力區的股票,可在突破之後積極介入。