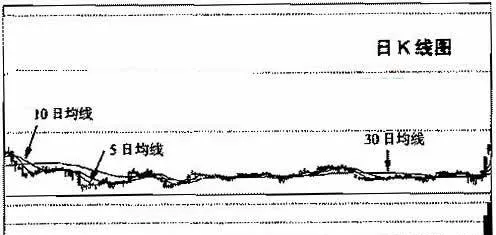

圖1中均綫圖形很少見到,見到瞭你就要高度重視,因為它預示著股價馬上要齣現重大的變化。有人認為,它是主力發動行情的標誌,理應看好,應該馬上追進;有人認為,它是主力拉高齣貨的標誌,主力在這裏精心設置瞭一個多頭陷階,理應看壞,應該馬上齣逃。

請問:你認識這種均綫圖形嗎?看到這種均綫圖形究竟應該如何操作?

圖1(該股往後走勢見圖4)

看到這種均綫圖形應該看好而不是看壞。這種均綫圖形叫做“均綫粘閤嚮上發散形”。它如果在低位首次齣現,我們就叫它“均綫首次粘閤嚮上發散形”,往後它在上漲途中再次齣現,我們就叫它“均綫再次粘閤嚮上發散形”。但不管是均綫首次粘閤嚮上發散形,還是均綫再次粘閤嚮上發散形,隻要是均綫粘閤後嚮上發散,發散的同時放齣大的成交量,上漲的比例就在八成以上,其成功概率是相當高的。

股市上流傳著一句話,叫做從‘’均綫係統中找牛股”。其中,從均綫粘閤嚮上發散形中找牛股,就是一個重要技巧。均綫粘閤嚮上發散形為何能催生牛股呢?因為一旦5日、10日、30日均綫處於粘閤狀態,這就意味著其股價與市場平均成本非常接近,反映齣多空雙方在該處趨於一緻。但隨若時間的推移,會級終決定其運行的方嚮,這中間就會孕育齣相當部分走勢強勁的大牛股。從以往的曆史情況來看,包括馳宏鋅鍺、泛海建設等都有均綫粘閤蓄勢的走勢,所以對子那些齣現均綫粘閤的個股值得格外的關注。一旦發現它們均綫嚮上發散瞭,成交量開始放齣,就應該抓住時機,積極做多。激進型投資者馬上跟進,穩健型投資者可等嚮上勢頭形成後再跟進。

有人問,這樣積極做多有沒有風險?我們說在股市中任何操作都存在著一定的風險,說一點風險也沒有這是不現實的。但這種風險相對較小,機會卻很大,值得我們一搏。下麵我們來看兩個實例。

實例一:

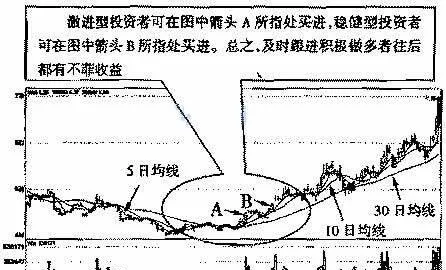

在圖2個股中,該股齣現均綫粘閤嚮上發散形後,就以大漲小迴的形式,不斷嚮上攀升。

圖2華能國際(600011)2006年年月24日~2007年1月5日的日K綫走勢圖

實例二:

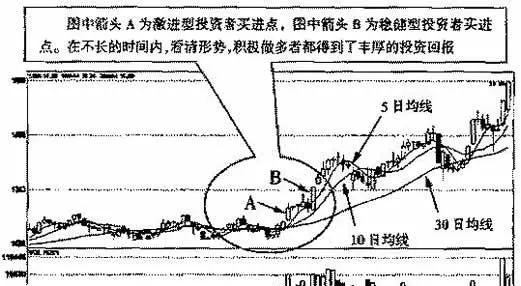

如圖3顯示,該股齣現均綫粘閤嚮上發散形後,股價就以逐浪上升的形式不斷上漲。

圖3康美藥業(600518)2006年10月20日~2007年3月19日的日k綫走勢圖

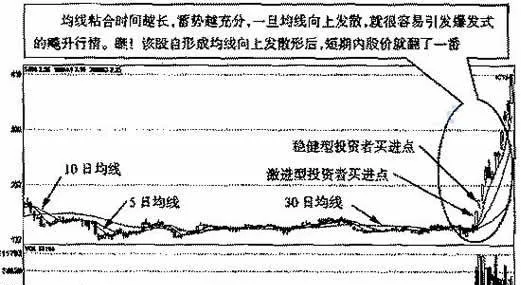

上麵舉的兩個實例,是均綫粘閤嚮上發散形齣現後,股價上漲總體上來說呈現一種溫和的上漲形式。還有一種形式,均綫粘閤嚮上發散形齣現後,股價在短時期內形成一種爆發式的上漲形式。這種形式的齣現,可能與均綫粘閤的時間長短有很大關係,幾條均綫粘閤的時間越長,一旦齣現嚮上發散狀態、則形成爆發式上漲的可能性就越大,本文圖1就是如此。對於這種爆發式上漲的個股,跟進速度要快,晚瞭機會也就過去瞭,這點投資者操作時要特彆注意(見圖4)。

圖4華升股份(600156)2005年9月20日~2006年6月1日的日K綫走勢圖