0軸之下的假背離通常是指,當MACD指標中DIFF線與DEA線在0軸下方弱勢運行時,DIFF線出現首次向下運行至底部區域並開始築底上行後,股價卻依然在下跌,DIFF線與股價形成弱勢底背離,但此時DEA線呈向下運行或是低位震盪,使得這種弱勢背離往往會成爲盤中下跌趨勢中的短時上漲,很快股價即會再次迴歸下跌。因此,這種背離同樣成爲一種無效的假背離,是投資者賣出股票的信號,而非買入股票的信號。

形態特徵:

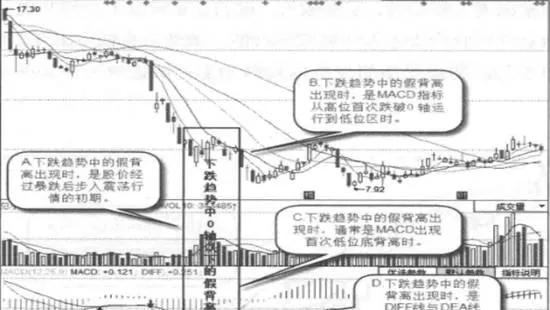

圖4一21所示爲秦川機牀(000837)日線圖,其形態特徵可以從以下四點分析確認。

圖4一21 秦川機牀一日線圖

A.下跌趨勢中的假背離出現時,是股價經過暴跌後步入震盪行情的初期。

B.下跌趨勢中的假背離出現時,是MACD指標從高位首次跌破0軸運行到低位區時。

C.下跌趨勢中的假背離出現時,通常是MACD出現首次低位底背離時。