主力建倉期間纏論中樞形態

主力控盤的過程中,也會在之前以建倉形式控制一定數量的籌碼,才能在價格上升期間獲得收益。由於資金量龐大,主力建倉期間量能明顯放大,價格波動強度也會提升,這有助於我們確認主力的建倉節奏和持倉成本。實戰當中,我們可以利用量能放大以及籌碼轉移趨勢確認主力投資者的建倉過程和成本價位。當我們確認主力的持倉成本以後,就能夠更好地衡量自己買入股票的價格情況,這有助於我們獲得更好的投資回報。

通常,主力建倉階段會出現纏論調整中樞形態。該形態中價格波動強度雖然比較大,卻不會改變價格運行趨勢。而股價一旦確認上升趨勢,也不會被輕易改變。而纏論調整中樞形態出現在價格底部區域,可以成爲股價上升的起始形態,也可以是主力強勢買入股票的建倉階段。可見,關注纏論調整中樞形態,有助於我們確認價格底部買入機會,提升盈利空間。

低位調整中樞形態

在主力投資者建倉的過程中,我們會發現纏論調整中樞形態出現。爲何會出現纏論調整中樞形態呢?因爲主力買入股票的時候,一定不會高價建倉。而採取拉昇結合打壓股價的形式買入股票,就顯得尤爲重要了。

主力建倉的過程中,價格波動更加頻繁。股價雙向震盪期間,主力投資者完成低吸建倉的操作。可以確認的是,纏論調整中樞形態中,股價明顯放量階段一定是主力投資者短線介入的時刻。這個時候,主力投資者投入的資金量較大,短期買入股票會拉昇股價反彈。

低位調整中樞形態的出現,通常是從價格技術性反彈開始。熊市當中,股價超跌以後出現反彈走勢,而從股價反彈走勢開始,拋售壓力減弱,第二次甚至第三次的反彈走勢出現。這個時候,也是投資者抄底買入股票的時刻。在主力投資者抄底期間,股價會出現多次反彈走勢,最後纏論調整中樞形態也會出現在低價區域。而纏論調整中樞形態規模越大,對價格支撐效果也會更好。

形態特徵

A、股價脫離底部區域:在主力完成建倉交易的過程中,我們會發現股價已經脫離底部區域。也就是說,價格脫離底部區域以後出現了反彈走勢。不同於前期持續回落的情況,價格脫離底部區域以後,顯然沒有單邊下跌的那種空頭色彩濃重的調整中樞。取而代之的是,股價已經進入顯著的技術性反彈階段。

B、集中放量使得股價出現纏論中樞形態:集中放量的情況出現以後,價格以加速反彈的形式脫離底部區域。這個時候,股價強勢表現非常引人注目。股價上漲的過程中,我們會發現明顯的交易機會出現在股價脫離底部區域的時候。主力集中資金買入股票,達到快速建倉的目標。而股價強勢上攻,脫離底部區域的時候就已經提示交易機會。

C、籌碼主峯分佈在纏論中樞形態高位:主力完成建倉交易過程的時候,我們會發現籌碼集中分佈在纏論中樞形態的高位。這個時候,抄底買入股票的主力持倉成本並非在最低價位,而是在纏論調整中樞形態的相對高位。

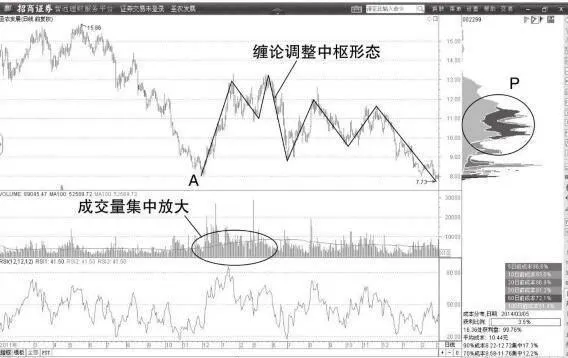

圖5-6 聖農發展日K線圖

操作要領

1、從日K線形態特徵來看:熊市當中股價在A位置觸底,該股進入一輪放量上漲的走勢中。圖中股價強勢反彈以後,我們可以發現價格雙向震盪,最終形成了纏論調整中樞形態。

2、從纏論中樞形態完成情況來看:纏論調整中樞形態完成以後,我們可以看到量能顯著放大的特徵。不僅在股價放量上升階段,反彈期間量能也很高,這讓我們聯想到主力投資者已經強勢介入,該股表現自然會搶眼。

3、從籌碼形態來看:我們發現纏論調整中樞形態出現在價格低位以後,該股籌碼峯上顯示爲明顯的集中特徵。P位置籌碼集中度很高,多數籌碼集中分佈在低位區域,使得股價短線獲得支撐的概率明顯增加。當價格衝高回落並且下跌至籌碼峯下限的時候,我們確認股價已經調整到位。

總結:價格低位區出現了籌碼調整中樞形態,我們認爲這是主力最初的建倉階段開始的信號。籌碼峯顯示爲明顯處於低位,表明主力投資者建倉以後籌碼明顯向低位區轉移。這個時候,股價繼續下跌空間已經不大,當股價衝高回落並且繼續獲得支撐的時候,真正的上升走勢就會開始。可以說,主力投資者在低位調整中樞形態中完成了建倉動作,接下來該股的牛市行情纔剛剛開始。

圖5-7 聖農發展日K線圖

操作要領

1、從日K線形態特徵來看:價格脫離底部區域的時候,L2位置股價漲幅明顯強於L1位置,這是價格擺脫纏論調整中樞的信號。該股前期完成了底部區域的纏論調整中樞形態,而主力投資者大量建倉,使得股價上漲趨勢更容易得到確認。

2、從RSI指標表現來看:圖中RSI指標明顯達到50線上方,這顯然能夠支撐股價上升趨勢。RSI指標企穩到50線上方,提示我們該股處於多頭趨勢,是價格上漲的重要階段。

3、從成交量表現來看:圖中股價進入纏論調整中樞形態以後,圖中A位置顯示的量能就開始放大。通過分析100日等量線,我們可以看到從A到B最後到C位置的等量線都處於高位,這提示我們該股活躍度較高。即便主力建倉以後股價衝高回落,確認買點仍有望獲得高收益。

總結:該股脫離主力建倉階段的纏論調整中樞以後,價格從底部8元上下飆升至18元上方,漲幅達125%。可見,早確認主力投資者底部建倉動作,我們就早掌握了籌碼,這有助於獲得較高的投資回報。該股主力投資者在底部區域的建倉週期長達1年,我們有足夠的時間確認主力投資者的低位建倉過程。