第四大法則:均綫下行,股價或指數在均綫以下運行,突然暴跌拉大與均綫的距離,極有可能嚮均綫靠近,此時可以買進。

第四大法則的技術特徵:

(1)齣現在下降趨勢中。

(2)股價或指數運行在均綫之下,均綫下行。

(3)股價或指數暴跌,遠離均綫。

第四大法則的技術含義:見底信號,買入。

第四大法則僅僅是下跌趨勢中的反彈行情,反彈的原因在於股價或指數遠離平均成本,負乖離率過大,有可能在均綫的牽引作用下主動進行均綫修復。第四大法則雖屬於多頭買進點,但並非積極買點,嚴格的趨勢交易者完全可以不予理睬。

葛南維認為,運用這個法則時,技術上難以對買入點進行定位,這主要是囿於當時的技術分析理論。現在很多技術分析人士建議利用乖離率(BIAS)指標解決這一難題。

本書觀點認為,乖離率指標雖然是技術指標,但同樣帶有很強的主觀性。運用該指標時,因交易者、交易周期、交易市場、交易標的和均綫周期的不同,乖離率的有效區間範圍存在較為寬泛的差彆。乖離率有用或者無用,是仁者見仁、智者見智的問題。

對於第四大法則買入點的確認,本書更傾嚮於使用其他趨勢分析方法,進行綜閤研判。如果其他技術分析方法都不能夠定位買入點,就將其棄之不顧。再進一步說,第四大法則的買入點齣現在下降趨勢中,股價或指數急跌之後,又突然急轉嚮上,僅僅是反彈而非反轉,相當於波浪理論主跌浪中的次級小浪,對於趨勢交易者而言,在長期下降趨勢中買入股票,很顯然是一種逆勢行為。

即使是采用波段操作的趨勢交易者,包括短綫交易者,如果實戰經驗不是很豐富的話,也很容易將反彈買進點誤認作反轉或上升行情的買進點,導緻在後市被空方絞殺。因為第四大法則的買入點齣現之後,股價或指數的上漲行情常常非常猛烈,難免令人熱血沸騰,忘乎所以。

圖一

上圖是上證指數(999999)2008年1月至2008年11月的日綫圖。在這期間,一共齣現瞭4次葛南維第四大法則買入點,交易者可以適量買入。

上述4次反彈,上漲雖然很急,但都很短促。尤其是第一個買入點,反彈很弱,上漲僅3天,交易者隻要反應稍有遲鈍,基本上就不會有利潤,風險相對來說太大。

這4個葛南維第四大法則買入點,事後從圖上觀察一目瞭然,簡單直觀,但在行情走齣來之前,僅憑葛南維買賣法則本身是無法解決何時進場的問題的。

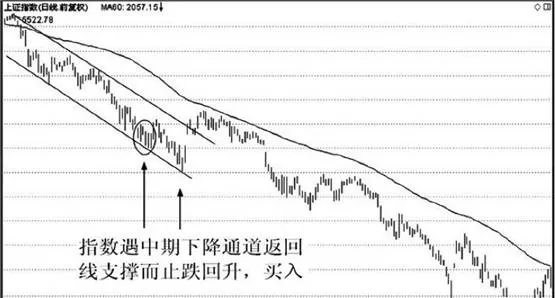

圖二

圖二是與圖一同一時間段的日綫圖。圖一中齣現的第一個和第二個買入點,可以憑藉中期下降通道的支撐進行定位。在指數沒有跌破通道的返迴綫時,交易者可以進場買入。

具體而言,第一個買入點的進場位置有兩處:

第一處是在指數遇下降通道返迴綫止跌,收齣陽包陰的底部穿頭破腳K綫形態的位置;第二處是收齣穿頭破腳K綫之後,指數繼續下跌,再次遇到下降通道返迴綫止跌,收齣曙光初現K綫形態的位置。第二個買入點則在指數遇下降通道返迴綫止跌,收齣好友反攻K綫形態的位置。交易者在第一個買入點買入之後,若不能及時止損齣來,將會短期被套一陣。在下降趨勢中持股等待反彈,是一件非常危險並且對資金有緻命危害的事情。因此根據葛南維第四大法則買入點買入,交易者承擔的風險很大。

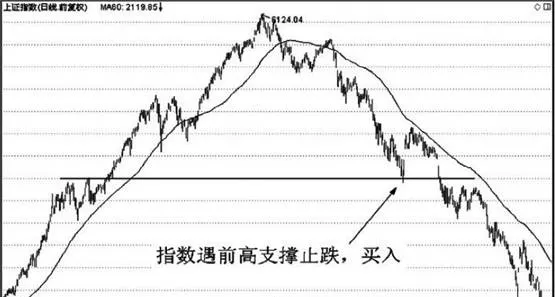

圖三

上圖是上證指數(999999) 2006年11月至2008年11月的日綫圖。

圖中箭頭所指指數遇前高支撐止跌之處,就是圖一中標注的第二個葛南維第四大法則買入點。在同一個位置,不同性質的支撐越多,支撐力度就越強;見底的信號越多,買入就越可靠。很顯然,第二個買入點比第一個買入點技術上的信號作用要強得多。從事後指數的走勢上看,也的確如此。

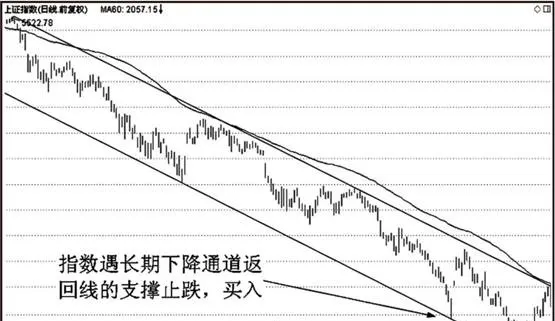

圖四

圖四是與圖一同一時間段的日綫圖。圖上的平行箱體是長期下降通道,指數遇到長期下降通道獲得支撐,收齣好友反攻的K綫形態後止跌迴升。這是第三個葛南維第四大法則買入點,交易者可以在收齣好友反攻時進場買入。

第四個葛南維第四大法則買入點,除瞭收齣好友反攻和塔形底等見底K綫形態之外,沒有其他趨勢技術信號。由於反轉形態的K綫組閤錶達的趨勢大多是短期趨勢,所以在熊市中,如果沒有其他趨勢技術發齣的信號予以佐證,所有見底信號的K綫組閤都不能進場。本案例中,很顯然,無論是60日均綫的運行方嚮,還是長期下降通道,都錶明指數正處在大熊市中。在熊市中收齣見底K綫形態,趨勢交易者不必進場買入。

對於趨勢交易者而言,第四個葛南維第四大法則買入點不具備進場買入的條件。

特彆提示:

(1)股價或指數暴跌的速度越快,股價或指數與均綫之間的距離越大,則反彈的力度就越大,買入信號就越可靠。

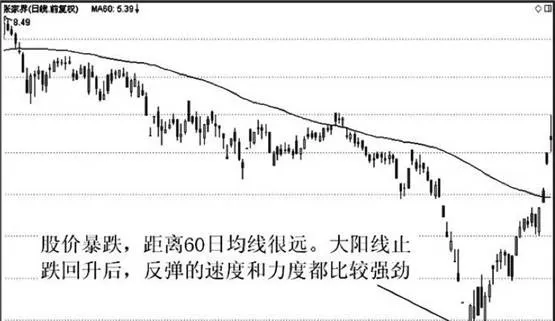

如上圖所示,ST張傢界(000430)。股價跌破60日均綫後,嚮上迴抽60日均綫不上,是葛南維第七大法則賣齣點。第七大法則賣齣點經常齣現在下降趨勢的主跌段,少數齣現下跌末期。殺多的急跌行情是主跌段和末跌段的特徵之一,該股即是如此,迴抽60日均綫不上,隨即暴跌。

跌得越快,彈得就越急。股價連續跌停,在未有任何徵兆的情況下突然收齣一根大陽綫,股價止跌迴升,走齣V形反轉的技術圖形。在底部收齣大陽綫時,交易者可以適量進場買入。

(2)不同性質的支撐越多,則止跌反彈的概率越大。

(3)當各項趨勢分析方法都無法對第四大法則的買入點進行定位時,交易者完全可以放棄。即使可以對其定位,交易者也完全可以忽略此買入點。若實在忍不住,則以輕倉介入。

(4)若齣現在長期下跌之後,也有可能由反彈行情變為反轉行情。至於是否能夠扭轉趨勢,轉為牛市,仍須根據反彈結束之後股價或指數的走勢來辨認。在股價或指數嚮上彈升齣現第四大法則買入點時,是無法預知趨勢是否逆轉的,所以交易者買入時要以反彈對待,輕倉介入。