10日均線的應用法則和5日均線差不多。同5日均線比較,10日均線運行得更穩定一些,並且大多數強勢行情的上漲和弱勢行情的下跌,都是依託10日均線運行的。實戰中,運用10日均線比5日均線更爲廣泛。實戰操盤中,也有人稱10日均線爲操盤線。

(1)在中長期上升趨勢中,股價或指數向上突破10日均線,預示上漲途中的中短期整理行情結束,此時是一個很好的買入時機,交易者可以擇機介入。

對於中長期的上漲趨勢,有很多趨勢分析方法來判斷,如道氏理論、趨勢線等。利用均線判斷中長期上漲趨勢也有很多技巧,如中長期均線在下方支撐股價,且中長期均線向上運行,中長期均線多頭排列等。

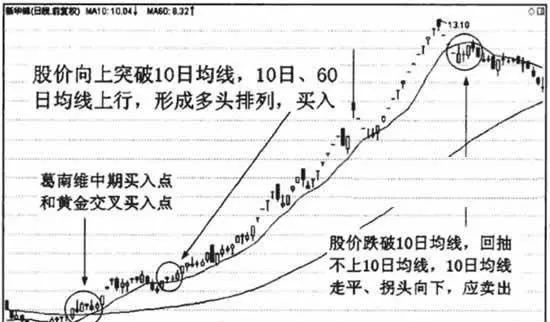

如圖1所示,新華錦(600735)。在底部區域,股價向上突破10日均線,但10日均線下行,60日均線在上方走平,表明股價短期處於下降趨勢,中長期趨勢方向不明。

隨後股價和10日均線一前一後,分別向上突破60日均線,60日均線山橫向運行轉爲上行,中期上升趨勢已肖出端倪。交易者可以在股價突破60日均線,出現60日均線葛南維買入點。以及10日均線上穿60日均線形成黃金交叉時,擇機買入。

股價繼續上二漲。然後收出傾盆大雨K線形態,隨後股價進行調整,跌破10日均線。但此時10日均線繼續上行,與60日均線形成多頭排列走勢,表明中期上升趨勢未變。此時交易者可以減倉,也可以不減,最佳策略則是減倉。

減倉之後,股價再度向上突破10日均線,這是依據10日均線操作時的買入信號,表明股票重返強勢股行列,交易者可以重新進場買入。前期已經進場的交易者,此時可以加倉。

趨勢交易者加倉有一個原則:盈利加倉。只有盈利了,才表明交易者是在順勢而爲。

當股價到達頂部時,股價以連續一字跌停板的方式跌破10日均線。跌破時10日均線尚在上行,交易者此時可以減倉,也可以不減。隨後股價回抽10日均線不上,10日均線逐漸走平並拐頭下行,這是賣出信號,交易者可以減倉,也可以清倉。

圖1 在中長期上升趨勢中,股價向上突破10日均線是買入信號

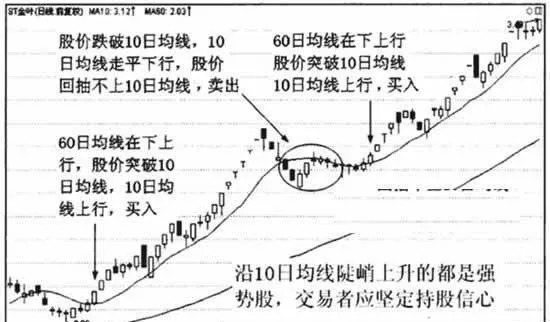

(2)上升趨勢中,如果股價或指數持續沿着10日均線陡峭上升,說明股價或指數正處在一個很強勢的上漲階段,交易者應當堅定持股信心。

10日均線和5日均線的技術含義基本相同,但10日均線更穩定一些,信號的可靠性以及可操作性都比5日均線強得多。實戰中,沿着10日均線陡峭上漲或下跌的股票。也比沿5日均線運行的股票更爲常見。

如圖2所示,ST金葉(000587)。從圖上可以看到股價、10日均線和60日均線多頭排列,股價持續沿10日均線上漲,表明這是一隻強勢股。趨勢交易者的擇股原則是汰弱就強。

否則很難說是順勢而爲。因此一旦買入,就不應輕易放手。

圖上標註了買賣點。其中的賣出點是短線交易的離場位置,也是波段操作的減倉位置。中長線交易則可以減倉,也可以不減.但以減倉爲最佳操作原則。

圖2 多頭排列表明市場處於上升趨勢,股價沿10日均線陡峭上漲表明是強勢股