均量線的運用要點

在實戰操作中,投資者要善於把握活躍個股的機會,才能取得較好的收益,同時,只有準確分析主力機構持倉的成本,纔有可能瞭解主力的真正做盤動機,才能在撲朔迷離的走勢中適者生存。

如果散戶投資者不能從成交量變化中及時發現主力的動向,則容易處於被動的局面,不能及時有效把握較好的進出場時機。

在技術分析中,強調量是價的先行指標,沒有量的配合,價格的變動是虛的、不真實的。而均量線反映的是一定時期內市場成交量的主要趨向,成交是趨於活躍還是趨於平淡,主力機構是進還是出,這些都可以在均量線上得到較明確的反映。研判時與股價均線相配合,對目前股價所處初升期,主升段,還是末升期,以及對股價未來變動的趨勢,都起着重要的輔助作用。

均量線是交投活躍趨勢的技術性指標。一般將一定時期內的成交量相加後平均,成交量的柱形圖中形成的較爲平滑的曲線,即均量線。一般以5, 10, 30作爲採樣週期。股價處於階段性上漲、下跌,還是橫盤,而均量線是否保持同步、背離,以及均量線角度大小可以反映出量變的趨勢(量同樣可以畫趨勢線)。其具體分析要點如下(圖一):

圖一

(1)買入信號:股價經過長期下跌後,進入了橫盤整理狀態,成交量一般較小,5日均量線和10日均量線會形成粘合狀態,其他各日的成交量大部分時間在5日均量和10日均量之下。在這種前提情況下,如果出現日成交量小幅溫和放大,上穿5日均量線和10日均量線,隨後又形成5日均量線上穿10日均量線的金叉信號,此時應高度關注,如果股價同步形成均線金叉,則是較好的買入信號。

(2)持股信號:當股價從波動低點開始一輪上升,成交量經常呈一種逐步放大的態勢,此時成交量在5日均量和10日均量之上運動,且5日均量線往往在10日均量線上方持續上行,說明有增量資金參與,股價上漲行情將繼續保持上揚態勢,此時應該持股爲主。在上漲行情初中期,均量線往往隨股價上揚而不斷上翹,創新高,同時處於多頭排列,顯示市場人氣的聚集過程。

(3)背離信號:當上漲行情進入尾聲時,儘管股價再創新高,但成交量卻連續回落到均量線以下,或者均量線走平、朝下,顯示出現股價與均量線走向發生背離現象,表明市場追高跟風意願發生變化,股價可能即將變盤,應做好賣出的準備。另一種情況,股價不斷下跌創出新低,而均量線卻率先走平,還有上升跡象,表明場內有較強的承接力量,則股價離底不遠,可以待止跌企穩時伺機買進。

(4)賣出信號:當股價經過連續上漲,成交量不能同步保持繼續再創新高,反而低於5日均量線和10日均量線,5日均量線由上升趨勢轉向下跌,或形成5日均量線下穿10日均量線的死叉信號,一般是較好的先行賣出信號。具體賣出點的選擇應注意:有時5日均量線和10日均量線在高位開口縮小,股價就已開始下跌;有時要等到完全形成死亡交叉時纔開始下跌。

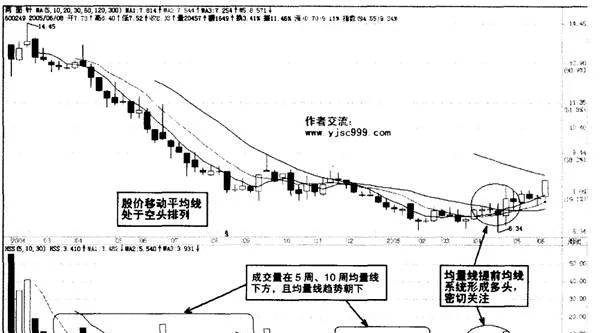

圖二

在一段大的上升行情中,如果5日均量線和10日均量線形成死叉,與前一次5日均量線和10日均量線的死叉產生背離時,出貨信號將更爲可靠。

(5)空倉觀望信號:在股價見頂後的持續下跌過程中,雖然偶爾也會出現單日成交量突破5日、10日均量線,但5日均量線在10日均量線的趨勢仍朝下(很多時候,看大週期的均量線趨勢可能會更清晰),此時應該以空倉望爲主,不可輕易進場(見圖二)。如果5日均量線持續在10日均量線下方,同時股價下跌,且5日均量線沒有出現由下跌轉爲上升的趨勢,往往意味着跌勢仍將繼續。