使用MACD指標的投資者往往忽略了對柱狀線的觀察,其實,在很多時候,特別是股價短期走勢較爲迅急的時候,柱狀線往往能領先MACD指標線發出買賣信號,讓我們更好地把握買賣時機。如果單純依靠指標線,有的時候會遲滯市場一步,錯失良機。這就是柱狀線的最大功用,它更適用於波段操作。

柱狀線的長短由BAR值決定,在MACD指標一計算中,BAR值是DIFF與DEA差值的2倍,它將DIFF線與DEA線的分離聚合情況立體化、形象化。對於柱狀線來說,它的市場含義極其豐富,而且,柱狀線最大的優勢在於它可以領先股價運行,其所發現的買賣信號要比金叉、死叉來得更早,很多時候,當金叉、死叉形態明確後,個股已脫離了短線最低點或最高點,此時再交易個股,難以實現利潤最大化,也不利於降低風險。而柱狀線正好彌補了這一缺失,是一個更爲及時的信號。一般來說,我們可以從只個角度來理解、把握柱狀線,下面逐一盤點。

短期多空力量對比

首先,柱狀線的顏色可以體現短期內的多空力量對比情況,是空方佔優,還是多方佔優?DIFF線運行於DEA線上方時,這代表多方佔優,此時柱狀線用紅顏色來表示;DIFF線運行於DEA線下方時,這代表空方佔優,此時柱狀線用綠顏色表示。

DIFF線與DEA線的位置關係至關重要,例如:當DIFF線運行於DEA線上方時,如果DIFF線向上遠離DEA線,則紅色柱狀線不斷變長,這表明買盤正推動個股上漲,如果DIFF線開始向下靠攏DEA線,則表明買盤推動力度減弱,個股開始回調,這時的紅色柱狀線開始變短。實盤中,利用紅、綠柱狀線的變長、變短及相互轉化,再結合價格波動情況的基礎上,我們就可以通過把握多空力量轉變,進而預測價格走向。

值得注意的是,紅色柱狀線不必然代表上漲,綠色柱狀線也不代表下跌。因爲在上漲過程中也有小幅回調,此時的市場仍舊處於多方力量佔優的局面,柱狀線也仍將爲紅色;同樣,在下跌過程中也有反彈,此時的市場也不會因爲小幅反彈就進人空方力量佔優境況,柱狀線也仍將是綠色的。

短期多空力量消耗情況

個股的短期走勢之所以劇烈震盪,這與多方力量或空方力量的快速消耗有關,短期內,若多方力量快速消耗,易引發大回落;同樣,若空方力量快速消耗,則促成強勁的反彈。

透過短期內的紅綠柱狀線面積大小,我們可以觀察多空力量消耗情況,進而把握短線轉折點。

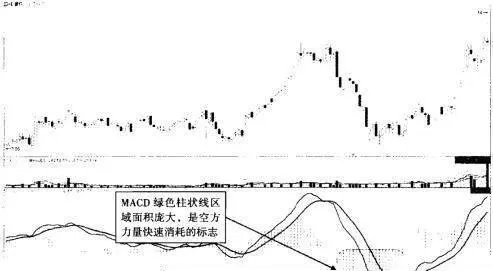

三變科技 (002112) 2012年12月至2013年8月走勢圖

上圖爲三變科技(002112) 2012年12月至2013年8月走勢圖,如圖中箭頭標註區域,個股的短期下跌異常迅捷,MACD的綠色柱狀線面積龐大,遠超出此前的平均水平,這正是空方力量短期內快速、過度消耗的標誌,在這種情況下,一旦個股短線企穩,出現強勢反彈的概率十分大,操作中,它可以幫助我們把握短線買股時機。

衡量買賣盤的進出速度

個股的上漲或下跌雖說源於多種因素,但體現在股票市場中,可以簡單、直接地理解爲“資金驅動”。加速湧入的買盤可以快速推高股價;同樣,加速湧出的賣盤則將快速打低股價。利用柱狀線的“收縮”,我們可以更爲精確地衡量買賣盤的進出速度。

當個股出現一波快速上漲走勢時,此時紅色柱線的長度會逐漸增長,這說明買盤正加速湧入,正是加速湧人的買盤才促使個股快速上漲,但是買盤資源畢竟有限,隨着短期內買盤力量的減弱、獲利拋壓的加重,個股隨後就會出現回調走勢,此時利用紅色柱狀線的變化形態,我們就可以很好地把握短線高拋時機。當紅色柱狀線無法再度增長而且開始變短時,多意味着短期內的買盤力量已開始減弱,若此時的個股正好處於一波快速上漲後的相對高位區,則此時就是我們短線的高拋時機。

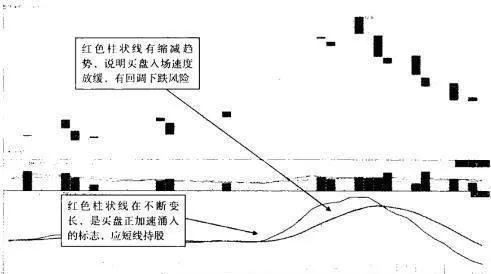

華誼嘉信 (300071) 2013年7月至10月走勢圖

上圖爲華誼嘉信(300071) 2013年7月至10月走勢圖,如圖標註所示,在一波上漲走勢中,可以看到紅色柱狀線在不斷變長,這是買盤正加速湧人的標誌,也預示着個股的短線上衝仍在進行中,宜持股待漲。隨後,紅色柱狀線開始縮減,這是買盤人場速度明顯變緩的標誌,由於此時的個股處於短期內高點,獲利拋壓較重,在買盤入場速度減緩的背景下,出現回落的概率較大,操作中,宜短線賣股離場。

如果我們結合此股隨後出現的MACD死叉形態來對比,就會發現,在紅色柱狀線開始縮減時,個股仍處於短線高點,此時賣出可以實現利潤最大化;若是在死叉形成後再賣出,則短線利潤將縮水不少。柱狀線的變化要遠遠領先於指標線的交叉形態,這是它的重要功用所在。