MACD柱狀線破解

在MACD指標圖中,彩色的豎線是柱狀線,一般用紅線表示0軸上的部分,用綠線表示0軸下的部分,所以又被俗稱爲“紅綠柱”,它表示DIF與DEA之間的差值,在指標圖中表示DIF線與DEA線之間的距離變化。前面兩章對DIF和DEA的運用作了詳細的介紹,我們說,最早的MACD指標只有這兩條快慢線,MACD柱狀線是後來隨着計算機的普遍運用而加上去的,目的是便於更直觀地表現快線與慢線之間的關係。

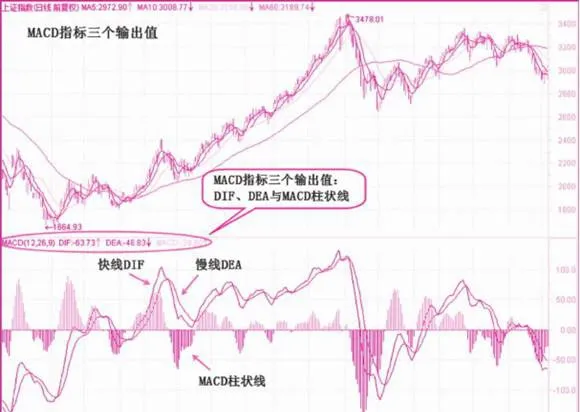

快線DIF、慢線DEA和MACD柱狀線,這三部分構成了完整的MACD指標,如下圖所示。

上圖中,MACD柱狀線的表達式是“MACD:(DIF一DEA) *2, COLORSTICK",它表示DIF與DEA差值的2倍輸出爲彩色的MACD柱狀線。之所以將差值乘以2是爲了放大線體長度便於觀察。從上圖可以看出,有了MACD柱狀線,DIF與DEA兩條曲線之間的距離變化便可一目瞭然。

DIF與DEA兩條曲線的收斂和發散能通過MACD柱狀線更直觀地看出來,很顯然,當柱狀線連續出現後一根長於前一根的情況時,表示發散:當柱狀線連續出現後一根短於前一根的情況時,表示收斂。

當紅柱發散時,表示市況處於多頭強勢中:當綠柱發散時,表示市況處於空頭強勢中。

當紅柱收斂時,表示多頭勢頭在減弱:當綠柱收斂時,表示空頭勢頭在減弱。因此,在A股只能做多盈利的市場中,理論上,做多的買點應在紅柱發散時,表示短期內市場開始由空轉多:賣點應在綠柱發散時,表示短期內市場開始由多轉空。

理論上,一波上漲行情是由綠柱收斂開始,所以最低買點在綠柱收斂時:而一波上漲行情的結束是由紅柱收斂開始,所以最高賣點在紅柱收斂時。收斂表示了趨勢的減弱,是DIF線在向DEA線靠近,“馬”(DIF)拉“車”(DEA)的加速度在減小。在最長綠柱之後的那個縮短的綠柱買進,在最長紅柱後的那個縮短的紅柱賣出,這是獲得最大利潤的方法。但這種方法是否萬無一失呢,成功率究竟有多大?

這裏要明確一個關鍵的前提條件,經驗豐富的投資者會注意到,MACD紅綠柱只描述了DIF與DEA的差距變化關係,並沒有說明DIF與 DEA的多空位置,也就是沒有說明DIF與DEA是在0軸之上還是0軸之下。前面的章節已經講過了,安全的買點應在多頭市場中,也就是DIF處於0軸之上之時。而MACD柱狀線在0軸之上並不表示DIF也在0軸之上,這是很多投資者會忽略的關鍵問題。

所以要首先明確的前提條件是DIF的位置。

若DIF處於0軸之上,那麼在最長綠柱之後的那個縮短的綠柱買進,在最長紅柱後的那個縮短的紅柱賣出,是獲得最大利潤的方法。若DIF處於0軸之下,那麼在最長綠柱之後的那個縮短的綠柱買進後,很可能沒有好的賣點。爲什麼暱?因爲在空頭市場中,綠柱縮短只說明跌勢減弱或小反彈的開始,往往沒有多少獲利空間,主要的空頭市場並沒有結束,會出現跌了又跌的情況。這些情況,在後而的具體例子中會有更詳細的說明。

柱狀線的收斂與發散

MACD柱狀線的重要作用就是通過研究它的收斂和發散來找出市場變化的轉折點,以此作爲波段操作依據。

MACD柱狀線的收斂表示,DIF在靠近DEA, DIF的拉動作用在減弱,市場在原方向的能量在減弱:MACD柱狀線的發散表示,DIF在遠離DEA, DIF的拉動作用在增強,市場在原方向的能量在增大。MACD柱狀線的長度表現出了市場力度的大小,當紅柱線放大時表示上漲力量在增強,紅柱線的長度越長,表示上漲力度越強:當綠柱線放大時表示下跌的力量在增強,綠柱線的長度越長,表示下跌力度越強。

紅綠柱的收斂與發散表示市場短期趨勢力量的轉換,紅柱與綠柱之間的轉換表示市場短期多空力量的轉換。

這些轉折點通常是短期的“買入信號”或“賣出信號”,包括兩種情況:

(1)柱狀線抽腳。

(2)柱狀線縮頭。

投資者應着重研究這兩個有意義的轉折信號。