60日均線是近三個月的收盤平均價和近似平均成本。因此60日均線的方向和角度代表了中長期走勢的方向和力度。

60日均線屬於中期均線,表明的是中期趨勢的走向。但由於均線具有滯後性的特點,當股價或指數進行中期調茶或反彈時,60日均線往往還要繼續沿原來的方向運行一段時間。當60日均線由單向運行逐漸走平然後反向運行時。常常意味着長期趨勢已經逆轉。因此6O日均線對於預測和判斷大盤及個股後市中長期走勢,具有重要的技術意義。尤其是對於大盤指數和大盤股來說,其技術含義非常清晰明確。很多時候。僅僅依靠股價或指數與60日均線之間的位置關係和運行方向,就可以從容進出,輕鬆獲利。

就滬深股市而言,可以近似地認爲:股價或指數運行在6O日均線之上,6O日均線上行,就表明是長期上升趨勢;股價或指數運行在60日均線之下,60日均線下行,就表明是長期下降趨勢。

股價或指數升破60日均線,60日均線由下行走平,買入;股價或指數跌破60日均線,60日均線上行走平,賣出。

如果交易者認爲均線系統各種形態過於複雜多變,想將其簡化並運用於實戰的話,那麼很顯然,沒有比單一選擇60日均線更爲合適、更爲有效的了。葛南維先生通過長期觀察和細緻研究,選擇的是200日均線,也許是交易週期不同以及中美兩國市場活躍程度不同的原因吧。

前文已述,葛南維八大買賣法則可以運用到任何週期的均線上,但是就滬深股市而言,將其運用到60日均線最爲準確和有效。

除了葛南維八大買賣法則之外,60日均線還有以下獨特的應用技巧:

(1)指示和確認股票和大盤的中長期趨勢。

和其他所有周期的均線一樣,60日均線的技術法則可以運用到分時K線、周K線和月K線系統中。但是運用於日K線中,是效率和穩定結合最爲完美的均線週期,是靈敏性和滯後性均衡得最好的均線週期。

運用60日均線判斷和預測後市走勢,具體方法如下:

A.股價或指數跌破60日均線後,60日均線由上升走平然後拐頭向下,表明後市向淡,持幣者應該等待趨勢發生反轉,持倉者應無條件清倉離場。

和60日均線葛南維第六大法則賣出點不同,第六大法則賣出點是股價或指數跌破60日均線時,60日均線已經走平或下行。本條原則比葛南維第六大法則賣出點的要求寬泛一些,即便是跌破之時60日均線還在上行,但跌破後只要60日均線由上升走平轉而下行,依然要賣出。

二者不同的原因在於,葛南維第六大法則賣出點是以股價或指數跌破均線時均線的運行方向作爲是否成立的條件,這裏則是以60日均線的方向作爲判斷和預測趨勢走向的標準。因此跌破60日均線時60日均線下行要賣出;跌破時沒有下行,但跌破後下行的,也要賣出。

60日均線拐頭向下,至少是一個可以持續數月之久的中期調整趨勢,而且所有熊市開始都必然伴隨着60日均線拐頭向下。因此無論是將60日均線拐頭向下作爲中期調整的信號,還是作爲熊市開始的信號,交易者及時清倉賣出都是最好的選擇。

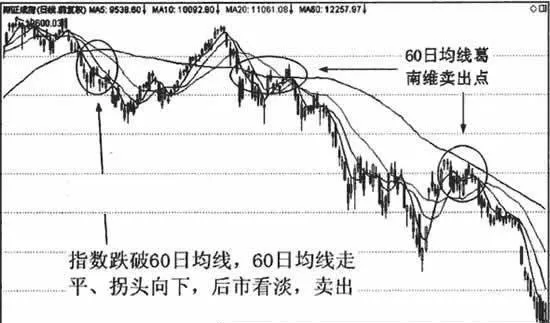

圖1是深證成指(399001) 2007年9月至2008年8月的日線圖,指數跌破60日均線後,60日均線開始走平,然後拐頭向下,表明大盤長期趨勢已由上升轉爲下降。交易者可以在指數跌破60日均線時離場,或者至少要減掉大部分倉位,然後在60日均線拐頭向下時清倉離場。

此後無論指數如何漲跌,60日均線一直下行,表明牛市已漸行漸遠,熊市的道路越走越寬闊。圖中橢圓內位置是60日均線葛南維賣出點。

圖1 指數跌破60日均線,60日均線拐頭向下,表明熊市來臨,賣出

B.股價或指數突破60日均線後,60日均線由下行走平轉而拐頭向上,股價或指數回試60日均線不破,交易者可以進場買入,已持倉者繼續持股不動。

和60日均線葛南維第一大法則買入點不同的是,儘管6O日均線還在下行,但股價或指數向上突破60日均線後,60日均線由下行走平轉而拐頭向上,即可輕倉介入。60入均線在股價或指數向上突破後才逐漸走平向上,說明在此之前雖然沒有充分築底,但畢竟進行了盤整,因此絕不會是v形反轉之類的極端快速反轉行情。回試不破錶明6O日均線由壓力變爲支撐,且支撐力度不錯,所以交易者可以進場買入。

60日均線在走平後第一次拐頭向上。意味着至少是一輪大級別的中期反彈行情。同樣,所有牛市的開始必然伴隨着60日均線拐頭向上。因此無論是將60日均線拐頭向上作爲中期反彈信號,還是作爲牛市開始信號,趨勢交易者均可擇機適量進場買入。

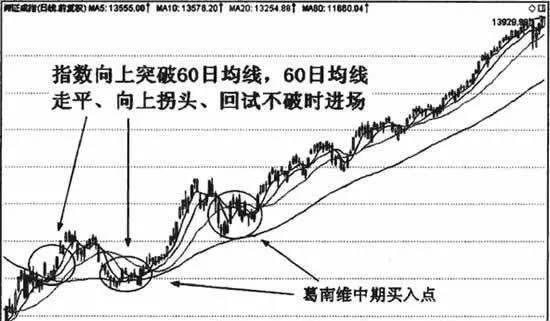

圖2是深證成指(399001) 2008年11月至2009年8月的日線走勢。指數向上突破60日均線後繼續上漲,帶動60日均線走平並上行。不久指數又返身回試60日均線,成功站住後,60日均線第二次走平並拐頭向上,預示大盤行情趨暖。

交易者可以在指數突破60日均線後,密切關注後市以及60日均線的走向,在60日均線走平並向上拐頭時進場買入。在指數回試6O日均線不破,60日均線再次拐頭向上時加倉。加倉處也是60日均線葛南維第一大法則買入點。

圖2 指數突破60日均線,60日均線走平並拐頭向上,指數回試不破時進場

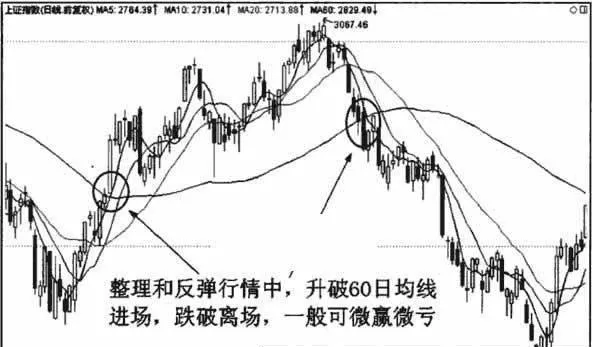

圖3是上證指數(999999) 2011年1月至2011年7月的日線圖。儘管指數向上突破60日均線,60日均線也隨之拐頭向上,但卻未能出現期待中的大牛市,市場僅僅走出了一箇中級反彈行情。

即便是反彈行情,交易者如果在指數升破60日均線時進場,在跌破60日均線時離場,大部分中期反彈行情都可以保證交易者實現微盈或微虧。

圖3 整理和反彈行情中,依據60日均線進出場,基本可以實現微贏或微虧。

如果期間可以結合K線形態、短期均線形態、技術圖形等其他趨勢分析方法進行倉位增減,每一次入場都保持微盈的概率就更大了。

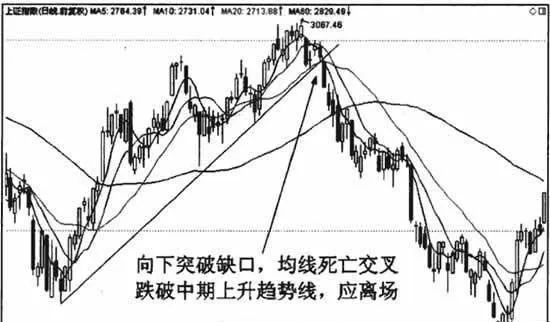

圖4是與圖3同一時間段的日線圖。指數見頂回落時跌破中期上升趨勢線,同時出現向下突破缺口和均線死亡交叉形態,上述形態均是見頂和看跌信號。交易者可以觀察到,趨勢線、技術圖形和短期均線形態均先於60日均線發出的賣出信號,且在同一位置發生共振,其可靠性非同一般。交易者可以在上述各技術分析方法發出賣出信號時減倉或清倉離場。如果是僅僅減倉,則可以在指數跌破60日均線時清倉。

圖4 技術圖形、均線形態、趨勢線先於60日均線發出離場信號

(2)爲沒有時間盯盤的非職業交易者確定進出場標準。

以60日均線確定進出場標準,甚至比多頭排列進場和空頭排列離場還要簡單易行。

具體進出場標準如下:

A.大盤指數向上突破6O日均線時,選擇ETF基金,或股價運行在60日均線之上,60日均線上行的股票適量進場。指數突破60日均線後。在60日均線之上站穩,60日均線開始走平並轉爲上行時,持倉股票繼續運行在6O日均線之上,60日均線繼續上行的,選擇適當時機加倉。

B.持倉股票60日均線由上升開始走平,減倉;股價跌破60日均線或6O日均線拐頭向下,二者居其一即應清倉賣出,然後另選目標股入場。

C.大盤指數跌破60日均線.或60日均線拐頭向下,但持倉股票股價依然堅挺、60日均線持續向上的,減倉。股價跌破60日均線,或60日均線拐頭向下,二者居其一時清倉離場。

D.清倉離場後空倉等待,直至新的進場條件出現,然後重複前面的操作過程。

在上述買進賣出過程中,僅藉助葛南維八大買賣法則和趨勢線,即可排除虛似的升破或跌破信號。

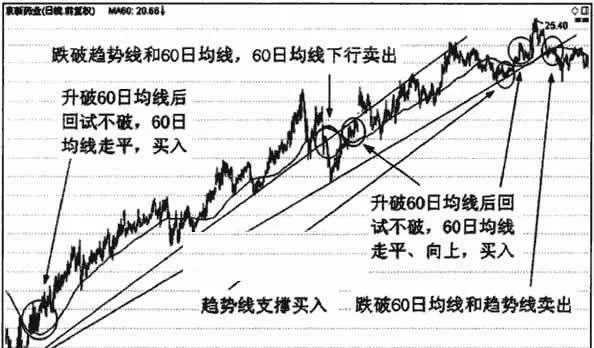

圖5是京新藥業(002020)的日線圖。在底部股價第一次向上突破60日均線時。60日均線已有走平跡象。突破之後,股價回試60日均線的支撐力度,60日均線走平,交易者可以適量買入。

隨後股價繼續上漲,60日均線也隨之上行,表明股價運行在中長期上升趨勢中,交易者應持股不動。

圖中的兩條直線都是長期上升趨勢線。第一條上升趨勢線的角度較陡,表明股價起初上漲的力度比較大。股價跌破第一條上升趨勢線時,股價已經跌破60日均線,且60日均線已經拐頭向下,二者幾乎同時發出賣出信號。因此交易者應當清倉。

跌破第一條上升趨勢線後,股價並未因此走熊,而是很快止跌回升,再度創出新高。創出新高之前,股價向上突破60日均線,回試不破,60日均線由下行走平並拐頭向上,是60日均線買入點,買入。股價創出新高之後,交易者可以通過新高之前的低點畫出第二條上升趨勢線。

在頂部,股價受到第二條上升趨勢線的支撐止跌,發出買入信號。交易者可以觀察到,上升趨勢線發出的買入信號,早於該區域位置60日均線發出的買入信號。

股價見頂回落時,差不多同時跌破第二條上升趨勢線和60日均線,向上回抽也幾乎同時受到上升趨勢線和60日均終的壓制並再度回落!此時交易者無論短線還是長線,均應清倉賣出。

圖5 上升趨勢中綜合運用60日均線和趨勢線進行操作

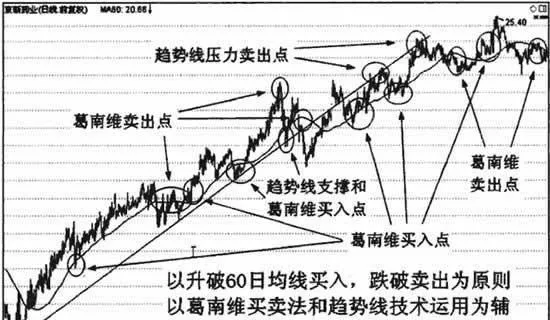

圖6是與圖7同一時間段的日線圖。在圖5中,第一個60日均線買入點之後,股價和60日均線多頭排列。之後股價回調,向下跌穿了60日均線。但60日均線依然上行。股價隨後再度向上突破60日均線,因此此處不是60日均線賣出點,而是60日均線葛南維第三大法則買入點,交易者可以加倉。

股價第二次有效跌破6O日均線時,60日均線已經下行,因此這裏是60日均線葛南維第六大法則賣出點,交易者應清倉賣出。第二次跌破期間。股價曾經反覆上下穿越60日均線,但60日均線一直橫向運行並略向下行,因此這裏只有賣出信號,沒有買入信號。

隨後股價向上突破60日均線,60日均線走平繼而上行,這是60日均線葛南維第一大法則買入點,買入。

買入後股價上漲,然後出現調整,之後第三次跌破60日均線。這次跌破後,60日均線繼續上行,因而不是60日均線賣出點。股價在上升趨勢線處獲得支撐止跌,是買入信號,交易者可以適量加倉或買入。接着股價向上突破60日均線,60日均線上行,這裏是60日均線葛南維第三大法則買入點,買入。

接着股價快速上漲,遠離60日均線,這裏是60日均線葛南維第五大法則賣出點,交易者可以減倉,也可以不減。

葛南維賣出點之後.股價出現倒置v形反轉,跌速極快,60日均線的支撐僅僅阻擋了一下就被跌破。好在上升趨勢線成功支撐住股價,只是盤中兩次刺穿趨勢線。隨後股價轉頭向上,突破60日均線。和第三次跌破一樣,此處也是趨勢線和60日均線葛南維第三大法則的買入點,交易者可以買入。

隨後的走勢似乎不是那麼強勁,未創新高即轉頭下跌,一根跳空向下的大陰線跌破60日均線。跌破時60日均線已經走平,因此是60日均線葛南維第六大法則賣出點,此時應清倉賣出。

賣出後,股價在上升趨勢線處略作停頓,隨即跌破趨勢線一直向下,表明股價已不再按照上升趨勢線的軌跡運行。跌破趨勢線是賣出信號,在葛南維賣出點沒有賣出的,此處應當繼續清倉賣出。

跌破上升趨勢線並不表示股價轉漲爲跌,更多時候僅表示股價將變換一個平緩的角度上升。但是跌破後,上升趨勢線的支撐就變成壓力。該股就是這樣,調整結束以後,股價繼續上漲,直接突破60日均線以及上升趨勢線的壓力並越過前高。越過前高後,交易者可以過新高前的低點,重新畫出一條新的上升趨勢線,新上升趨勢線見圖6中,這是一條角度較緩的直線。

此後股價調整時,遇到60日均線的支撐,出現兩處葛南維第三大法則買入點。調整結束後,上漲遇到上升趨勢線的壓力,出現兩處賣出點。此時交易者可以遇買入點增倉,遇賣出點減倉。

頂部最後一個葛南維買入點如圖上標註的位置,與圖5中60均線的買入點差不多。實際上,本圖中的葛南維買入點是第二大法則買入點,因此比圖5中的60日均線買入點位置略略靠後一點。

最後兩個60日均線葛南維第六大法則賣出點,均是交易者的清倉賣出點。

圖6 上升趨勢中,綜合運用60日均線、趨勢線和葛南維買賣法則操作

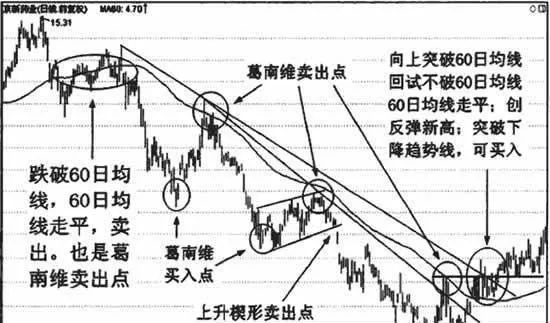

圖7是圖5中上漲行情之前的下跌趨勢那一段。交易者依然可以在升破60日均線後,60日均線走平並轉爲上行時買入,跌破60日均線後,60日均線走平並轉爲下行時賣出。

圖7 下降趨勢中,綜合運用60日均線、葛南維買賣法則和趨勢線進行操作

圖中股價第一次有效跌破60日均線時,60日均線已經由上升開始走平,所以應該立即清倉離場。此後短時間內股價反覆升破和跌破6O日均線,但6O日均線上升的角度一直很平緩,說明後市趨勢不明朗,不宜介入。第四次快速跌破60日均線後有一個回抽動作,回抽不上60日均線,60日均線再度走平並轉爲下行,屬於第二次確認離場。這兩次離場位置,也是60日均線葛南維第六大法則賣出點。

接下來股價持續下跌,遠離6O日均線,是60日均線葛南維第四大法則買入點。但是由於60日均線繼續下行,所以只能按照反彈的原則入場,倉位一定要輕。此處的買入點,依據葛南維第四大法則只能確定可以進場,但是無法明確進場點位。交易者可以根據歷史上的密集成交試、前高前低、技術圖形等進行確定。該股止跌之處是前高支撐(圖中未完全顯示,交易者可翻看歷史走勢)。

當然,交易者也可以完全忽略該入場點,持幣不動。之後股價反彈,向上刺穿60日均線,但沒有站上,不能買入,相反此處是60日均線葛南維第七大法則賣出點。交易者前而如果進場搶反彈,此處可以清倉。

股價向上刺穿60日均線後繼續下跌,第二次遠離60日均線,再次出現60日均線葛南維第四大法則買入點。交易者可以根據其他趨勢分析方法確定明確的進場點位,入場博取反彈價差。也可以一直持幣觀望。這次反彈,股價僅僅靠近60日均線即轉頭下行,是60日均線葛南維第七大法則的賣出點。股價在此反彈區域還收出上升楔形形態。從圖中可以看出,此處葛南維賣出點早於上升楔形形態的賣出點。

接着股價繼續下跌,期間有兩處小反彈,不具有實戰操盤意義。

最後股價第三次反彈,雖然向上突破第一條下降趨勢線,但在遇到60日均線時回落,是60日均線葛南維第七大法則賣出點。因爲此前並沒有明顯的反彈入場點,所以實際上無貨可賣。

這次股價反彈遇阻回落,卻不再創出新低,之後上攻突破第一條下降趨勢線和60日均線,越過前面反彈的高點,刺穿第二條下降趨勢線,60日均線也開始走平,預示股價有可能結束下跌趨勢,展開一輪中期反彈行情,甚至有可能轉熊爲牛。交易者應予以高度關注,也可以在股價向上突破60日均線後,60日均線走平時小倉位試探性介入。

股價越過反彈高點之後回落,在60日均線處獲得支撐,之後再次上攻,突破第二條下降趨勢線並創出股價反彈以來的新高。此時,60日均線已經開始上翹.股價突破兩條下降趨勢線並連創新高,雖然不能確定是一輪牛市行情,但是大級別反彈基本上可以認定。激進一點的趨勢交易者,可於回試不破60日均線時進場;穩健一些的趨勢交易者,可於第二次創新高後回調獲支撐時進場。

需要特別提醒的是:股價突破下降趨勢線或上升趨勢線,並不意味着趨勢必然反轉。很多時候,出現這種走勢後,趨勢僅僅是換一個下降(或上升)角度,或者進行了一段橫向整理。

預判趨勢轉勢與否,最主要的依據是道氏理論關於牛熊市的定義,以及技術圖形和均線等。

特別提示:

(1)60日均線指示和確認趨勢方向,兼具準確性、穩定性和靈敏性的特點。6O日均線雖然僅是中期均線,但其預示的趨勢走向卻經常是長期趨勢。

(2)在一個較爲長期的單邊趨勢中,股價或指數升破或跌破60日均線後,60日均線方向和角度的變化,對趨勢交易者而言有着非常重要的技術念義。升破或跌破60日均線後,60日均線轉向,表示趨勢很可能逆轉,至少表明已進入中期震盪整理行情。

(3)葛南維八大買賣法則在滬深股市運用於60日均線最爲有效,同時可以幫助交易者判別和剔除虛假的升破或跌破信號。