道氏理論的實際運用

在這一點上,讀者如果事先對股票市場沒有任何認識,可能就難以在實際中消化這些內容。道氏理論內容極多,在前一章中我們事先對道氏原則作了解釋以易於讀者進一步理解。實際上,我們所列舉的十二個要點並不是同等重要,基本規則包括在2, 3, 4, 5, 8,10和11中。當然,第1條是基本的假設,是這些原則的理論上的判斷,其它幾點(6,7,9和12)則屬於“背景素材”,是作爲新聞記者常使用的。

但道氏理論畢竟是用於分析市場。你也許能一字不差地記住道氏原則,然而一旦你試圖將其運用到實際市場操作中時就會不知所措。只有真正具有幾年的市場經驗而且弄清楚道氏理論家眼中的市場行爲是什麼,我們纔有可能將這一理論融會貫通。出於這一目的,我們以1941年後半年到1947年前期這一時段爲例,來做一說明。這一時期包括了一輪熊市的收尾,一輪完整的長期牛市以及另一輪熊市的一部分,囊括道氏理論所涉及的市場現象中絕大多數典型範例。

道氏理論對市場5年曆史的解釋

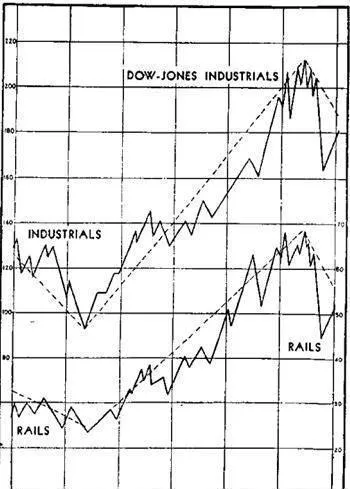

示圖2是一簡圖,表明了兩個道·瓊斯指數從1941年1月1日至1946年12月31日的變化情況,在這一圖表上,只標明瞭所有認同的中等漲跌(基本的和次等的)趨勢而忽略了絕大多數小趨勢的發展。我們將使用完整的每日圖表來詳細分析這一過程的某些部分。

圖2

圖2,顯示了道·瓊斯工業指數和鐵路指數,由1941年1月至12月所有的中等趨勢以及一些擴展型的小趨勢,工業指數價位在上邊,鐵路指數在下邊。

1941年以一個小反彈開始。一輪基本熊市在1940年春季價格暴跌時就已表現出來,這一輪熊市現在仍作用於市場。5月恐慌之後,一個次等回彈出現,持續了五個多月,指數回升超過了前期跌落幅度的一半還多,工業指數收市價從6月10日的111.84回升至11月9日的138.12,鐵路指數也由5月21日收市價22.14回升至11月14日的30.29(在這樣一個長期熊市的次級階段,偶爾交易量也會在反彈中趨向增長,這種暫時的反彈會使那些未能嚴守第1條準則的交易者認爲這是一輪新的牛市的開始——我們在第三章“交易量”一節中作了說明)。然而,從11月高點起,這一漲勢就再次回落。於是,如前所述,年末時又一輪小反彈形成,至1月10日達到頂點,工業指數收市爲133.59,鐵路指數爲29.73,從這一頂點開始價格再次回落;2月14日兩個指數分別跌至117.66和26.54‑。